3月27日に米国Think Tankである“Tax Foundation”から「コロナウイルス援助、救済および経済的安全保障法(Coronavirus Aid, Relief and Economic Security Act :CARES Act)」の解説レポートが届いた。

“CARES Act”に関しては多くのメデイア、ローファーム、連邦議会議員(注1)などが解説を試みているが、その内容は米国の税法に通じていない読者は戸惑うであろうし、その内容から見て米国の弁護士の出番があるのは当然であろう。

今回のブログは、筆者なりに“Tax Foundation”の内容を仮訳するとともに、独自に解説を加えるものである。なお、みずほ総合研究所欧米調査部は3月27日付けのレポート「COVID-19問題と米国経済(part 3) 成立間近の米コロナ対策第3弾:CARES法」で主要な点につき詳しく解説しており、併読されたい。

わが国の経済回復支援策の具体的内容はいまだに見えない。関係省庁のサイトを参考までに最後に列記する。

Ⅰ.CARES Actの概要と課題

1. CARES Actに至る新型コロナウイルス感染症のパンデミック化に対処するための経済支援立法の経緯

米国の新型コロナウイルス感染症のパンデミック化に対処するための経済支援立法の第三番目にあたる「コロナウイルス援助、救済および経済的安全保障(Coronavirus Aid, Relief and Economic Security Act :CARES Act)法案(Text: H.R.748 — 116th Congress (2019-2020))は、3月26日に連邦議会上院で可決、3月27日の午後に下院での発声投票(voice vote)で可決した。その後、トランプ大統領はその法案に署名した。

この法案は、CARES法の以前のバージョンに基づいており、コロナウイルスの公衆衛生危機とそれに関連する経済的影響を受けて(ⅰ)3月6日に成立した8.3億ドル(約888億円)を緊急支援金とする「Coronavirus Preparedness and Response Supplemental Appropriations Act, 2020 (H.R. 6074)」、(ⅱ)3月18日に成立した「家族第一のコロナウイルス対応法(Families First Coronavirus Response Act:FFCRA」に続く3度目の連邦政府の支援策法となり、それは危機に対する超党派の対応のための民主党と共和党の間の交渉の産物である。

筆者なりにこれまでの立法経緯を整理する。

2.CARES Act(H.R.748)の主な更新事項

(1) 失業保険の規定では、最大4か月間、毎週600ドル(約64,890円)の支払いが各受取人に追加され、失業保険給付(UI benefits)が自営業者、独立請負業者、および限られた職歴の従業員に拡大された。連邦政府は、待機期間のない州に定期的な失業の最初の週の一時的な全額資金を提供し、失業保険給付が終了した後、2020年12月31日までさらに13週間失業保険給付を延長する。

(2) CARES Actが提案する景気回復の税額還付は、2019年の納税申告書(納税者が2019年に提出していない場合は2018年の申告書)を使用して、前払還付額を決定し、2020年の収入に基づいて還付を調整する。つまり、2020年の所得に基づいて適格な還付よりも少ない還付を受け取る納税者は、2020年の税務申告の提出後にその差額を受け取れるが、2020年のより高い収入による還付は還付の過払い差額の取り戻しはできない。(注2)

(3) 雇用主は、危機中に最大10,000ドル(約107万円)まで支払われた賃金に対して50%の還付可能な給与税額控除(payroll tax credit)を受ける資格がある。この税額控除は、コロナウイルスのシャットダウンによって事業が中断された雇用主、および昨年の同じ四半期と比較して総収入が50%以上減少した雇用主が利用できる。従業員100人を超える企業の危機のために保持されている、現在働いていない従業員および100人以下の企業のすべての従業員の賃金に対して、この税額控除を請求できる。

(4) 特定の雇用者による従業員に代わる学生ローンの支払いは、課税所得から控除される。この場合、雇用者は学生ローンにかかる年間最大5,250ドル(約56万2,000円)を寄付することができ、その支払いは従業員の収入から除外される。

CARES法は、税務政策の変更を含め、個人と企業の両方により強力なサポートを提供することにより、以前の3つの法律の見直しに基づいている。本法案には以下の内容が含まれる。

(ⅰ)最大4か月間の週600ドル(約64,200円)の労働者への給付額の増加および自営業や独立請負業者や拡大限られた職歴などのUIに通常適格ではない人々に提供される失業保険給付に対する連邦政府の資金提供を含む。

連邦政府は、失業中の労働者がレイティングされるとすぐにUIの最初の1週間を完全に資金提供することでそのような待機期間を一時停止することで給付を得ることができない「待機1週間」の条項を廃止するよう州に奨励している。さらに、労働者が州の失業手当を使い果たした後、連邦政府は2020年12月31日までにさらに13週間の失業手当の資金を調達する予定である。

(ⅱ)ペイチェック保護プログラム(後記Ⅱ参照)に割り当てられる3,500億ドル(約37兆4,500億円)これは、2月15日から6月30日までのパンデミックおよび景気後退の影響を受ける中小企業(500人未満の従業員)が給与を支払い、その他の費用を賄うのを支援することを目的としている。特に、中小企業は、最大1,000万ドル(給与コストに関連する計算式に限定)のローンで年間最大100,000ドルの従業員をカバーできる。会社が給与、住宅ローン、家賃、公共料金の利息支払いにローンを使用する場合、ローンは許される可能性があり、前年度と比較して保持された従業員の削減と従業員報酬の25%以上の削減により比例して削減される。

(ⅲ)個人納税者の回復目的の税還付

この法案は個人に 1,200ドル(129,000円)の還付可能な税額控除を提供する(共同納税者の場合は 2,400ドル(約257,000円))。さらに、子供がいる納税者は、子供1人につき一律500ドル(約54,000円)を受け取る。この還付は納税義務に対する税控除であり、相殺するかたちで納税義務のない納税者には返金されるため、この還付は受取人の課税所得には含まれないこの還付は収入に応じ段階的に廃止され、単身者は75,000ドル(約802万5,000円)、世帯主は112,500ドル(約112万5000円)、共同納税者は150,000ドル(約1,605万円)で、適格所得の1ドルあたり5%、または獲得した1,000ドルあたり50ドルになる。子供がいない単身の納税者は99,000ドル(約1,059万3,000円)、子供がいない共同納税者は198,000ドル(約2,118万6,000円)で段階的に還付は廃止される(図1参照)。

2019年または2018年の納税申告書は、納税者への還付の計算に使用されるが、2020年の所得に基づいてより大きなリベートの対象となる納税者は、2020年の納税シーズンにそれを受け取れる。

2020年に所得が高い納税者は、還付に関連する過払いが許されることになる。たとえば、2019年の収入が100,000ドル(約1070万円)の単身の納税者は、事前還付は受け取れないが、その年の収入が段階的廃止を下回った場合は、2020年の還付に関し 1,200ドル(12万9000円)の税控除を受け取れる。

一方、収入が35,000ドル(約37万4500円)の単身の納税者は、1,200ドルの事前還付を受け取れるが、今年100,000ドルを稼いだ場合、2020年のリターンに対して還付を支払う必要はありません。これは、2008年の時の還付方式と構造的に類似している。 Tax Foundationの一般均衡モデルによると、今回の還付により、2020年の連邦歳入額は約3,100億ドル減少すると予測されている。この税控除は1回限りのものであるが、景気後退が長引く場合は、政策立案者は追加の還付を検討することがありうる。

3.補足説明FAQ

前記の解説と一部重複するが、理解を支援する目的で仮訳する。

(1)この回復のための還付とは何か?

簡単に言えば、この還付は低所得者および中所得者を支援することを目的とした直接支払いである。 これらの税還付の目的は、この公衆衛生危機の間に必要なものを提供するのを支援することであり、今後 受け取った還付額は払い戻されることはない。

これらの還付は、2019年の所得税申告書を提出し、直接預金または小切手で郵送される場合、2020年に家計に自動的に送金される税額控除として構成されている。 2019年の税還付が提出されていない場合、還付は2018年の納税還付情報に基づいて進められる。

(2)この還付を受け取れる資格があるのは誰か?

還付の金額は家族の人数によって異なる。 支払額は、成人の1個人ごとに1,200ドル(約12万9,000円)(共同申告者には2,400ドル(約25万7000円))、17歳未満の対象となる子供1人あたり500ドル(約54,000円)である。

還付の前払いは、納税者の所得が共同申告者で150,000ドル(約1,605万円)、世帯主の申告者で112,500ドル(約1,204万円)、その他の者(単身申告者を含む)で75,000ドル(約803万円)を超える場合、収入100ドルごとに5ドル減額される。

ただし、この還付の受け取りから除外される個人は以下の者である。

① 非居住外国人

② 他の納税者から扶養家族と主張できる個人

③ 財産または信託

(3)還付は、いつ、どのように受け取るのか?

この法案によると、前払金の形で還付を迅速に提供するための内国歳入庁(IRS)への手続きが必要となる。 2018年または2019年に連邦所得税の申告を提出した場合、支払い処理は、IRSに既に登録されている支払い情報または住所情報に基づいて行われる。 電子支払いは、受取人が2018年以降に承認したアカウントに対して自動的に行われる。

この還付は、IRSによって、連邦所得税の個別申告を提出するほとんどの米国市民に自動的に配信される。可能であれば、紙の小切手の郵送の代わりに電子預金(electronic deposit)が使用される。

なお、還付資格者が引っ越した場合については、IRSは還付を受ける資格のある人への支払いシステムを決定する。

(4)私は高齢者(senior)または納税申告書を提出する必要がない者である。 非ファイラー(non-filer)(注3)はなお還付の対象か?

はい:還付の対象となる獲得収入の要件はない。 ただし、非ファイラーは、還付を取得するためにいくつかの追加手順を実行する必要がある。たとえば、社会保障庁(SSA)は、社会保障給付を受ける人のためにIRSと情報を共有する。これは、IRSが社会保障受益者に自動前払いを行えるようにするためである。

(5) 還付を受け取るための識別要件はあるのか?

個人は、自分の社会保障番号(SSN)を持っている必要があり、当該個人に適格な子供がいる場合は、SSNも必要である。

他に質問がある場合、またはリベートについて詳しく知りたい場合は、IRSのWebサイトにアクセスして、最新の情報を確認されたい。

【図1】CARES Actの納税申告者の個人向け経済支援還付額

今回の還付により、納税者の税引き後所得は約2.59%増加し、最低の五分位での16.33%から80〜90パーセンタイルで1.89%に低下すると予測している。還付は段階的に構成されているが、税金を申告していない人は利用できない。これらの非ファイラーは、収入が少ない傾向がある。さらに、社会保障庁の給付情報は、社会保障給付のみに依存している低所得の納税者に使用される場合がある。

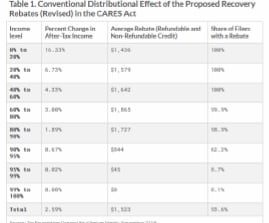

80パーセンタイル未満のほぼすべての納税申告者は還付を受け取ると推定するが、99パーセンタイルを超えるファイラーの0.1%のみが還付の段階的廃止によりリベートを受け取ることになろう。 平均還付額は約1,523ドル(約16万3000円)で、0〜20パーセンタイルが1,436ドル(約15万4,000円)、95〜99パーセンタイルが45ドルまでの範囲である。(表1)

表1. CARES法における景気回復還付額案(改訂版)の従来型の分布効果

Ⅱ.CARES Act の「給与補償プログラム(Paycheck Protection Program)」

CARES Act Paycheck Protection Programにつき詳しい弁護士Jeffrey Hamilton氏の解説「CARES Act Paycheck Protection Program Summary (Updated)」がある。その要旨を抜粋し、仮訳する。

Jeffrey Hamilton氏

CARES法の1つの特徴である「給与保護プログラム(Paycheck Protection Program,)」は、適格な中小企業、非営利組織、退役軍人組織、部族企業、個人事業主および独立請負業者に対し、最大1,000万ドル(約10億7,000万円)の一定期間支払い免除付き融資(forgivable loans)を提供する。

“Paycheck Protection Program”は、中小企業庁(Small Business Administration)の7(a)Loan Program(SBAが中小企業に財政支援を提供するための主要なプログラム)と同様に運営される。このローンは最初、既存のSBA貸し手によって作成される(ただし、他の金融機関が最終的に参加することが予想される)。

(1)給与補償プログラムの下で誰が救済の資格があるか?

① 適格な中小企業:中小企業法の下では、「適格な中小企業」とは、米国内で独立して所有および運営され、その分野で支配的であってはならない。また、北米産業分類コード(NAICS code)でソートされ、かつSBAによって設定された特定のサイズ基準を下回る必要がある。

② 関係する企業、非営利団体、退役軍人組織、または部族のビジネス。その他のタイプの企業や非営利団体は、(i)500人の従業員、または(ii)ここで入手可能なSBAの「サイズ基準」のNAICSコードに記載されている従業員の数が少ない場合に、融資を受ける資格があります。 CARES法には、関連事業体(チェーンレストランフランチャイズなど)に関する特定の規則の放棄も含まれる。

適格基準はまだ決定されていないが、「ギグ・エコノミー(インターネット経由で非正規雇用が企業から単発または短期の仕事を請け負う労働環境」)は、労働者を含む個人事業主および独立請負業者も融資を受ける資格がある。

(2) 給与補償プログラムPaycheck Protection Programの資金は何に使用できるか?

ローンからの収入は、給与コスト(手数料(commissions)yやチップに相当する金額を含む)、有給休暇、退職金拠出金、健康保険料、退職金、州税および地方税、住宅ローンの利息の支払い、家賃、公益事業、および 2020年2月15日より前に発生した債務の利息をいう。給与計算には、100,000ドルを超える比例配分された従業員補償、連邦源泉徴収税、米国以外の居住者に支払われる補償、およびCARES法の他の場所で会計処理された有資格の病気休暇の支払いは明示的に除外される。

(3) どんな種類のローンが許されるのか?

借手は、カバードローンの開始日から8週間、給与費用、住宅ローンまたは賃貸料の支払い、および公共料金の支払いを容認される資格がある。 ローンの返済免除は、ローンの元本を超えることはできず、(i)従業員が解雇された場合は比例して削減される、(ii)従業員の給与が25%を超えて削減される場合は、同額となる。 2020年2月15日から2020年4月26日までに行われた変更について、借り手候補者は2020年6月30日までにフルタイムの雇用と給与レベルを回復する必要がある。

(4)ローンの条件はどのようなものか?

ローンの最大額は、(i)1,000万ドル(約10億7,000万円)、および(ii)ローンが行われる前の1年間に発生した給与コストの平均合計月額支払いの2.5倍(季節的雇用主および新規事業の調整を含む)となる。前払いのペナルティ、年会費、およびローンの組成費用も免除される。このローンは、固定金利が0.5%の割合で発生し、満期日は開始日の2年後である。 貸し手は、また元本、利息、および手数料の完全な支払い延期を6か月間提供する必要がある。ただし、この期間中に利息が発生する。

Ⅲ.わが国の新型コロナウイルス感染症に対応のための中小企業支援策の関係サイト

1.2020.3.28現在 経済産業省・中小企業庁「新型コロナウイルス感染症で資金繰りにご不安を感じている事業者の皆様へ」

2.2020.3.28 現在中小企業庁「新型コロナウイルスに関連した感染症対策情報」

*************************************************

(注1)2020.3.27 CONGRESSMAN CLAY EXPLAINS THE CARES ACT REBATE:

レイシィ・クレイ( Lacy Clay)(下院議員民主党ミズリー州選出)のCATRES Act の還付に関する議員の解説例を参照。

Lacy Clay氏

(注2) CARES Actの「2020 Recovery Rebate」と名付けられたこの規定は、基本的には2020年所得税に対する税額控除という形で支給というのが法的骨子である。2020年課税年度の税金に対する税額控除だから、申告書を出すのは2021年4月15日までとなる。ただし、当税額控除を後述の前払還付という形で受け取る者は、この税額控除を減額するが、当減額はゼロを下限にするということになっている。つまり大概のケースでは近々に入金される直接預金や郵送小切手による前払還付を受け取ることで、2020年課税年度の申告時の税額控除はなくなるということになる。また税額控除の減額はゼロを下限とすることから、前払還付または2020年に計上できる税額控除のいずれか高い方の恩典を享受できることになる。例えば2020年に所得がなくても、条件次第では税額控除の恩典を享受することが可能となる。

(注3) “non-filer” とは、所定の期日までに確定申告を行わない個人または法人をいう。 一般に、一度税金を申告した人は、その生涯(または法人の場合は存在する)の間、継続して納税しなければならない。 “non-filer”は、利息、延滞料、およびその他の罰則の対象となる場合がある。

*********************************************************************::

Copyright © 2006-2020 芦田勝(Masaru Ashida).All Rights Reserved.You may reproduce materials available at this site for your own personal use and for non-commercial distribution.