さて、今日はNISA制度についてです。

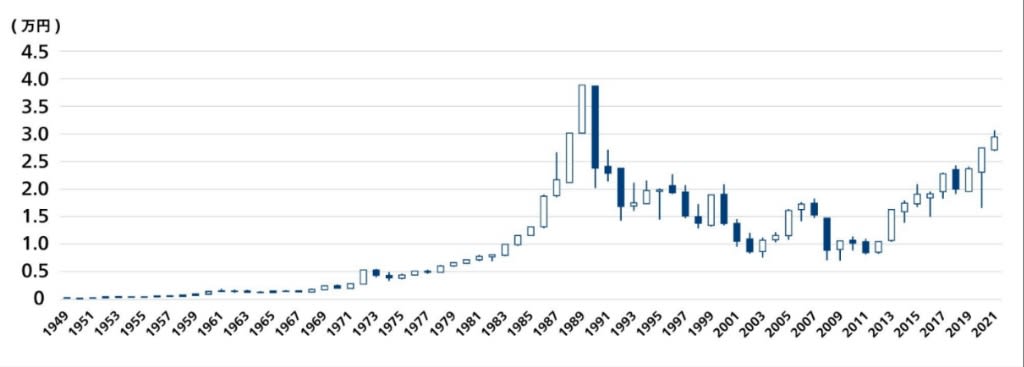

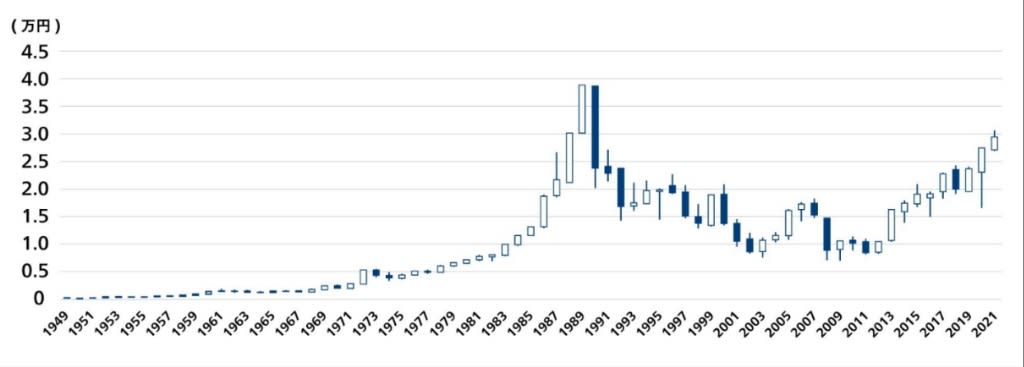

この図の中で、5年間の期間を切り抜くと、なかなか思い通りに株価が動いてくれることはないことがわかります。(1989年に高くなってるのはいわゆるバブル経済です)

最近ニュースなどでも取り上げられる「NISA」とは何かをざっくりとまとめます。

今年から新NISAになりますが、旧NISAを知っておいたほうが理解が深まるので今回は旧NISAについてです。

まず、NISAを一言でいうと、

株にかかる税金が無料になる

ってことなんです。(株にかかる税って何?って人は「株にかかる税金のお話」をご覧ください)

それでは解説です。

旧NISAは、通称ですが、

一般NISA

つみたてNISA

の2種類がありました。

まずは一般NISAから説明です。

一般NISAは、

個別の株

を買う人のために作られたものです。

KDDI、花王といった会社の株を自分で買う人のためということですね。

この一般NISAを利用することで、配当や売買による利益が非課税(税金がかからない)になるのです。

ただし、非課税になるのは

投資期間は5年間だけ

1年間で投資できるのは120万円まで

という縛りがあります。

????ಠ_ಠってなってると思います(笑)

まずは5年間について説明します。

「まずは基礎の基礎「株」について学ぼう」

で書いたように、株は

価値が上下するもの

なんですね。

値上がりすると思って買った株が、すぐに値下がりしてしまうなんてことがよくあるわけです。

しかし、長期間保有していれば、世界経済は成長し続けているので、一時的にリーマン・ショックやコロナショック等で株価が下がっても、

我慢して株を持っていればもとに戻る

価値が上がる可能性が高い

ということは以前説明しました。

しかし、それは10年、20年のように長期間持っていた場合の話。

この図の中で、5年間の期間を切り抜くと、なかなか思い通りに株価が動いてくれることはないことがわかります。(1989年に高くなってるのはいわゆるバブル経済です)

なので、5年間の縛りがあるのでなかなか初心者は手を出しにくいんです。(ロールオーバーという制度もありますが、今年以降は関係なくなるので省略します)

次に1年間で120万円までの縛りです。

これは純粋に金持ちが優遇されないためと、税金回収のための縛りです。

その名の通り、

1年間で120万円までしか株を買えない

ということですね。

1年間に120万円以下しか株を買ってないなら、その利益に対する税金は徴収しませんよってことです。

120万円を超えると、越えた分の株の利益に、以前説明した20%の税金がかかります。

なので、120万円以上株に投資できる裕福な人には税金を払ってもらって、そんなに余裕のない人には税金を優遇しますってことです。

やっと半分まで来ました。

次はつみたてNISAです。

つみたてNISAは

投資信託で株

を買う人のための制度です。

???ಥ‿ಥ

投資信託?ですね。

投資信託とは私達が証券会社等にお金を預けて、証券会社の投資のプロが私達のお金を使って株に投資してくれるというものです。

???

わかりにくいですね。

例えば、投資信託の商品(ファンドと言います)の一つである

「emaxis slim米国株式(s&p500)」

という商品(ファンド)を私が月に1万円買うとします。

当然、私以外の人も買ってる人はいますので、仮に私以外にも100人が月に1万円買っていることにします。

すると、毎月101万円がこのファンドに入ってきます。

このファンドは

三菱UFJ国際投信株式会社

という会社が運用してくれているので私達から集めた101万円の原資を使って株を買って運用してくれるということです。

大きな金額で株を運用するので、大きな利益を出せるわけです。

(たとえば、1万円を1%で運用すれば利益は100円ですが、1000万円を1%で運用すれば利益は10万円になりますね)

そして、そのようにして利益が出た分もさらに株に投資をしてくれて、私達が株を現金化したいと思ったときに、自分が買った分と、運用で出た利益を一括でもらえるという制度です。

ちなみにファンド(商品)というのは、株の詰め合わせパックのようなものです。

食べ物で例えると、個別株はそれぞれ唐揚げ、トンカツ等を単品で買っているイメージで、ファンドは色々な具材(株)が入った詰め合わせパックを少しづつ買ってるイメージです。

なので先ほど紹介したファンド(emaxis slim米国株式(s&p500))は、アメリカ企業の、Googleやアップル、フェイスブック、Amazonその他諸々の株の詰め合わせパックを少しずつ買うということになります。

投資信託についてまとめると、

プロがみんなのお金を運用する

配当等も勝手に再投資してくれる

考えなくても勝手に資産が増えていく

現金化するときに利益分も貰える

というわけですね。

しかも、つみたてNISAはこの投資信託(プロに任せること)でファンド(商品)を買っていくわけですが、つみたてNISAの対象となる投資信託のファンドは

金融庁が認めたものしかない

のです。

なので、悪質なファンドは事前に金融庁が排除してくれているので安心です。

かなりお腹いっぱいだと思いますが、もう少しです😭

そして、そんな都合のいい、つみたてNISAにも縛りがあります。

それは、

投資期間は20年間

1年間で投資できるのは40万円まで

個別株は買えない

というものです。

まず、20年間の縛り。

これは

非課税になるのが20年間まで

ということです。

一般NISAでは5年だったのに対し、期間が長いです。

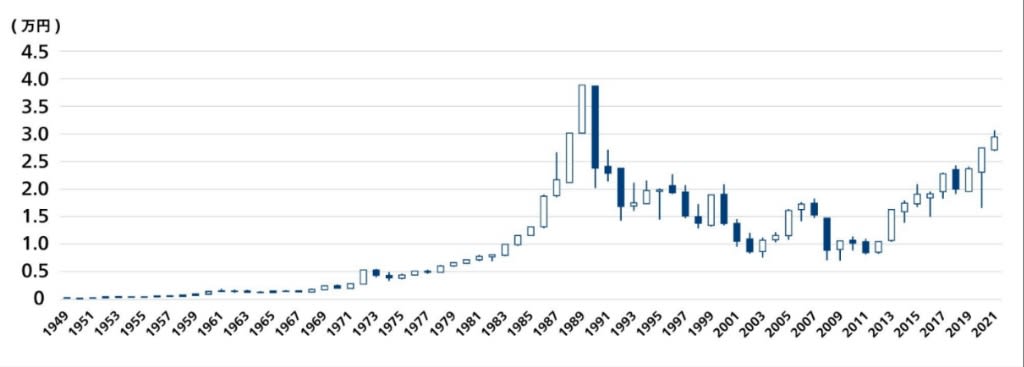

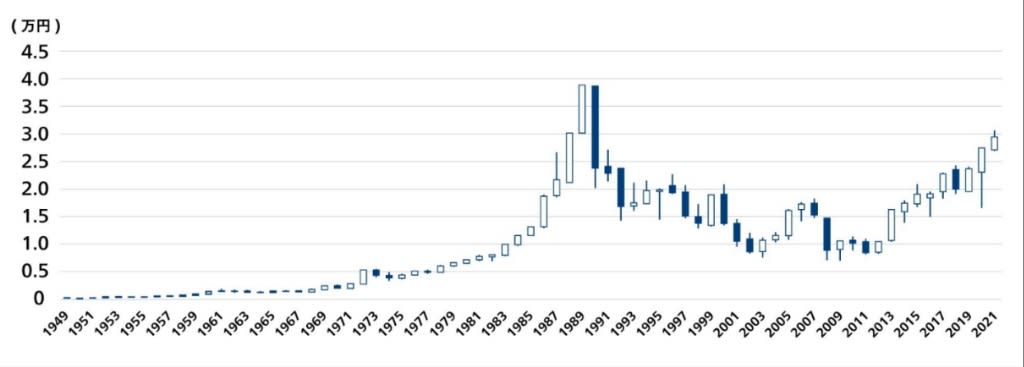

もう一度このグラフを見てください。

流石にバブルの時に買った株価は元に戻ってませんが、どこでもいいので20年の期間を見てみると、株価が戻っている、上がっていることがわかります。

流石にバブルの時に買った株価は元に戻ってませんが、どこでもいいので20年の期間を見てみると、株価が戻っている、上がっていることがわかります。

さらに、20年間分の配当も勝手に再投資してくれるので、保有資産は株価以上に上がっているはずです。(このグラフは単純な株価の推移です。)

さらに、年間40万円までの縛りは、みんなに楽して稼がせないってことですかね(偏見)

だって、何も考えなくても、ただひたすらファンドを買うだけで

勝手に資産が増える

ということですから、上限がないとみんな楽して資産を増やしてしまいますからね😓

さらに、つみたてNISAでは、個別株は買えません。

もし、すごく応援したい企業があってもつみたてNISAでは個別株は買えないということです。

初心者にはあまり関係ないですが(笑)

そして、受け取るときに通常税金が20%かかるのが、つみたてNISA制度により非課税でもらえるのです。

例えば、年間40万円を20年続けた場合、

40万円×20年=800万円

と、20年分の配当金(投資信託の場合は分配金って言います)が非課税で返ってくるので、1000万円くらいは返ってくると思います。(もちろん、これよりも多かったり少なかったりもあります。)

以上が、旧NISA制度についてでした。

新NISAもこれをベースにしたものとなりますので、また今度記事にします。

今日のまとめ

☆旧NISA制度には、一般NISAとつみたてNISAがある。

☆どちらも、買った株を現金として受け取るときに税金がかからない。

☆一般NISAは投資期間が5年、1年間に投資できるのは120万円までの縛りがある。

☆つみたてNISAは証券会社等に株取引を任せる制度で、何も考えなくても資産が増える可能性が高い。

☆つみたてNISAは、投資期間が20年間、年間40万円まで、個別株は買えないという縛りがある。

以上、旧NISAについてでした。

しっかり理解して、実質賃金が下がる今、損をしないようにしましょう!

※コメント投稿者のブログIDはブログ作成者のみに通知されます