毎年恒例になっているが、2000年末からは税金分以外は資金の出し入れをせず、基本フルインベストメントで日本株主体、逆張りの長期投資で運用を続けているメイン口座の評価額に関する記事。私の株式投資のやり方については 2019年末分の記事に書いてある。

メイン口座での資産運用状況(2023年末)

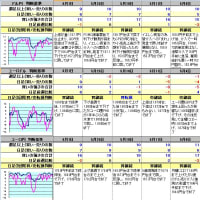

四半期ごとに記録しているメイン口座の2023年末までの評価額の推移は以下の通りとなった(縦軸の絶対額の数値は生々しいのでカット)。フルインベストメントで株式市場全体の影響をもろに受けるので、評価額が落ち込んだ時の理由をグラフに追記している。

四半期ごとに記録しているメイン口座の2023年末までの評価額の推移は以下の通りとなった(縦軸の絶対額の数値は生々しいのでカット)。フルインベストメントで株式市場全体の影響をもろに受けるので、評価額が落ち込んだ時の理由をグラフに追記している。

昨年は株式市場全体が好調(特に9月ぐらいまで)だったのを反映し、2023年末評価額は2022年末比で+28.54%となった。なお、一般口座分の譲渡益に対して今年払うことになる税金分は予め減額して評価額としている。

また、2023年末評価額は2000年末比で7.14倍になっていて、運用開始以降の実質的な元本比で20.51倍となった。何度か暴落に遭遇しながらも長期的・平均的には比較的順調に増えてきた。これはバイ・アンド・ホールドと売買益・配当金の再投資による複利の効果だと考えている。

税引後配当込みTOPIXとの比較

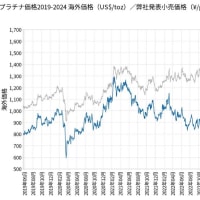

税引後配当込みのTOPIXが2000年末から2023年末までにどの程度上昇したかを確認してみた。下記は1998年頃からのチャートであるが、データで確認すると2000年末 1,382.70、2023年末 3,705.57なので、23年間で2.68倍になっていた。

出所:Investing.com(https://jp.investing.com/indices/topix-net-total-return)

メイン口座の評価額は同期間で7.14倍だった。税引後配当込みのTOPIXの上昇率とは大きな差があるが、税引後の譲渡益や配当金は再投資しているため、複利効果の影響が大きいのだと思う。

複利計算(利率)ができるCASIOのサイトで計算してみると、23年間で7.14倍というのは年8.73%で半年複利で運用し続けることができた(一部税金を払いつつ)ということになる。並みの投資信託よりは良い結果になっていると思う。

株式の複利運用モデルとの比較

以前、 実際に株式投資で複利運用する場合に関して、実現益(譲渡益)や配当から税金が引かれることを想定した複利運用モデルを作った。 そして、年間収益率が8%で、その内3%は含み益、2%は実現益、3%は配当分としたモデルCと自分の運用結果を比較した。2023年末までを同様に比較した結果が下記のグラフになる。

23年目の2023年末評価額は年8%の複利運用モデルの成績を50%ほど上回っている。ちょっと出来過ぎであるが、昨年の株式市場の好調を反映してモデルとの差がさらに開いてしまった(2022年末は25%ほど)。上げ過ぎと思ってきた米国を中心に、差を埋めてしまうような暴落が来ないことを祈るばかりだ。

日経平均等との比較

幾つかのインデックスの2023年の年間上昇率は以下の通りだった。

日経平均 +28.2%

TOPIX +25.0%

日経平均 +28.2%

TOPIX +25.0%

税引後配当込みTOPIX +27.5%

プライム指数 +25.1%

スタンダード指数 +17.5%

グロース指数 -3.97%

S&P500 +24.2% (ドル円 +6.62%)

S&P500 +24.2% (ドル円 +6.62%)

昨年はグロース系は全然ダメだったが、大型株を中心によく上げた。私はグロース株も保有しているが大型株の割合が大きいので、日経平均に近い28.5%という成績だったのだろう。

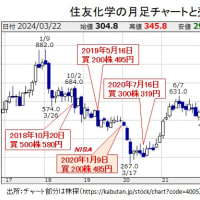

セクター別上昇率では、鉄鋼(51.0%)、海運(47.1%)、卸売(38.6%)、輸送用機器(37.9%)、鉱業(36.3%)の順だった。私の保有銘柄で言えば、日本製鉄、ジェーエフイーHD、商船三井、三井物産、丸紅、住友商事、双日、トヨタ自動車、ヤマハ発動機、INPEXなどになるので、確かにかなり上昇を享受できた。

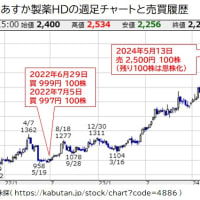

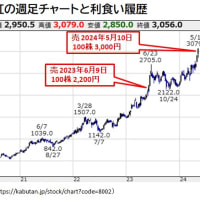

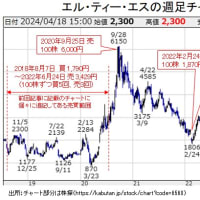

主な実現益

メイン口座に関わる実現益としては、TOBとなった日新電機の売却、HSBCニューフロンティア株式オープンの解約では両方とも40万円を超える利益が出た。両方とも一般口座分なので確定申告し、税金の方に、その分の国保保険料も今年払うことになる。

あと、個別管理上で10万円を超えた分だけ列挙すると、特定口座分では伊藤忠テクノソリューションズ、NISA分ではGMOメディア、住友商事、アダストリアになる。積極的に利食ったわけではないが、思ったより上げた銘柄が多かったし、NISAの満期もあったため、一昨年よりも実現益がだいぶ多くなった。

今年からはメイン口座に資金追加

昨年までメイン口座では、税金分以外は資金の出し入れをせずに運用を続けてきた。資金追加しなかった理由は運用成績を推移をきちっと見ていきたいためだった。しかし一方では、現実問題として住宅ローンの繰り上げ返済を優先したことや、子供たちの学費負担が大きくなって余裕が減ったこと、早期退職後しばらくは資金の余裕も少なかったこともあった。また、少し余裕資金ができた場合でもFXなど、メイン口座以外に資金を回して運用していた。

しかし今年から新NISAがスタートした。年間では、つみたて投資枠で120万円、成長投資枠で240万円もある。新NISA口座もメイン口座にあるが、基本的にフルインベストメントで運用しているため、資金追加しない場合はその分を配当金と売却代金によって捻出する必要が出てしまう。これまでのNISAでは何とかしてきたが、無理に売れば無駄に税金等を払ったりすることになるし、必要額を資金捻出していくのは困難だ。そのため、今年からは必要に応じて資金追加する予定だ。

その結果として、2000年末以来の運用成績をきちっと評価できなくなる。運用開始以来の実質的な元本比での評価も同様だ。したがって、2019年分以降、毎年続けてきた年末時点での資産運用状況の恒例の記事は今回が最後になる。ただ、運用状況そのものの管理は続けるので、何らかの形で毎年の運用状況の評価、報告は続けたいと思っている。