ハイブリッド・ファイナンス

今日は最近話題のハイブリッド・ファイナンスを取り上げます。ハイブリッドとは混合といった意味です。ファイナンスとはここでは資本調達の意味です。たとえばハイブリッド車というのはガソリンとそれ以外のエネルギーを併用する自動車という意味ですね。ではハイブリッド・ファイナンスは何と何を併用した資本調達なのでしょうか。負債と資本を併用した資本調達という意味です。

ハイブリッド車の登場の背景には、自動車から出る排出ガスをクリーンにする課題と、燃費効率との間に矛盾がありました。ハイブリッド・ファイナンスの場合は、財務の安定性のためには自己資本を厚く持ちたいという課題と、dilution問題の矛盾がありました。すでに議論したように資本を厚くするには2つの方法があります。利益を留保するか(内部留保)、あるいは株式を増やすか(株式発行による増資)です。ただ内部留保が必要な水準でできるかは利益が確保できるかにかかっています。利益が確保できないが資本を厚くしたいときは株式発行による増資によります。そこに矛盾がでてきます。株式発行による増資には、既存株主の権利が希薄化dilutionするという問題がでてくるという矛盾です。

これらの問題はこれまでもあったといえます。しかし近年この問題が騒がれる背景には、ある資本調達手段が資本であるか負債であるかについて、これまでとは異なって両面を認める判断が始まったという変化があります。また、両面性を認めてよいような新たな証券が開発されてきた面もあります。

従来、資本調達手段は必ず負債と資本に振り分けられました。両面性をもった資本調達手段にしても、どちらかにに必ず振り分ける処理が行われていました。

これに対して両面性という判断を下し始めたものに金融機関監督機関や、格付け機関があります。両面をもつ証券を認めると都合のいい点がでてきます。希薄化dilutionを避けつつ自己資本の強化ができる、債務レバレッジ効果を活用しながら自己資本の強化もできるなどです。

また、優先株や転換社債などこれまでも存在した中間的な資本調達手段に比べて、性格がさらに曖昧な優先出資証券や長期劣後債などの新たな証券の登場も見落とせません。

(たとえばRamsden(2003)は優先株preference sharesをequityとdebtの間のa hybridと説明し、負債の大きさにこれを算入して普通株資本と対比させています。またHaas(2004)は転換債convertible bondを普通株への転換権と債券としての償還日とを併せ持つa hybrid securityであると説いています。Philip Ramsden, Finance for Non-financial Managers, McGrawHill:2003, p.53. Jeffrey J.Haas, Corporate Finance, Thomson:2004, p.272)

ハイブリッド証券あるいはハイブリッド・ファイナンス(hybrid financing)とは

改めてハイブリッド証券とは資本と負債の両方の性格をもつ証券であり、その結果、一つの視点では負債(債務)であって債務レバレッジ効果が得られる。しかし別の視点では資本であって、自己資本の強化に資する証券。またそれはdilutionを引き起こさずに自己資本の強化を可能にする証券だといえます。そうした証券を使った資本調達がハイブリッド・ファイナンスです。

ところで市販の教科書のなかには、昔から存在する転換社債や優先株も、ハイブリッド・ファイナンスだとしているものもあります。しかし私は金融機関監督機関や格付け機関が、負債と資本の両面性のある資本調達手段の「認定」をはじめたこと、そしてこれまで存在した証券以上に両面性を強く持った証券の「登場」が重要だと考えています。

伝統的にdilutionを起こさず自己資本の強化に資する手段として「優先株preferred stock」が知られています。優先株の発行はもちろん自己資本の強化になりますが、優先配当が支払われる点(普通株よりも配当支払いが優先される)で負債に近いとされています(ただしレバレッジ効果は得られない)。そして普通株とは市場が異なるので、優先株が発行されたからといって普通株市場で直接dilutionは生じません。

またテキストによっては転換社債(これも以前からある)をハイブリッド・ファイナンスに入れているものもあります。社債と株式の両方の性格をもっているという意味では、確かにそうした議論も成り立ちます。しかし優先株はやはり株式で、転換社債は社債であり、これらをハイブリッド・ファイナンスとすることに私は違和感があります。

この優先株や転換社債も重要ですが、近年それ以外のものも増えています。私はこのそれ以外のものが重要なのではないか。注目すべきではないかと思います。

そこで重要なのは「規制上の自己資本」や「みなし自己資本」という新たな概念です。また格付け機関などが行う「資本性」についての判断です。金融機関の監督機関や格付け機関が、会計上の自己資本でないものにも資本性を認めたことが、ハイブリッド・ファイナンスの領域を作ることになったと私は理解しているからです。

そして最近目立つのは公的資金の注入のあり方の問題です。公的資金を金融機関や民間企業に注入するに際して、債務の肩代わりに普通株を取得するあるいは優先株を取得するという議論があります。こうした議論において、いやおうなしに普通株から普通社債に至るまでの間にどのような変種がありうるかを、考え議論せざるをえなかった。このこともハイブリッド・ファイナンスへの関心を高めたといえます。

つぎにハイブリッド証券の具体例を見てみましょう。

最初は劣後債deferred or subordinated bondsです。通常の債務に比べ返済順位で劣後(転換型あり)するものを劣後債務といいます。その中で、債券の形をとるものが劣後債です。

ハイブリッド証券とされる劣後債については、償還期限がないか永久劣後債か償還期限が10年を超えるもの。発行体の財務力が低下した場合にクーポンの支払いを停止できる条項がついている。清算時の清算配当の支払い順位で劣後している。などの条件が加わります。このような劣後債の中でも様々な要件(その後 ベイルイン条項が重視されるようになった)を満たしたものに、格付け機関は資本性を認めるようになりました。→ ベイルイン

ところでdebt-equity-swap:DESはご存じでか。ゆき詰まった企業の再建のために、債権者がdebtとequityの交換に応じるというスキームです。よく似たものにdebt-debt-swap:DDSがあります。これは債権者が債務を劣後債務に切り替えることに応じるというものです。この劣後債務の資本性が認められますと、debt-equity -swapと同様の効果、つまり財務比率の改善効果が生じます。このDDSというお話のなかにも、劣後債のハイブリッド性が示されていますね。

つぎに優先出資証券preferred equity certificatesです。出資証券という表現は協同組織金融機関とここで問題にする特別目的会社の場合に、株式会社における株式と同じ意味で使われます。

そして特別目的会社において、優先出資証券は、一般の株式会社における優先株と同じ意味で使われます(特別目的会社という言い方は英語のspecial purpose companiesに対応するもの。これに対して特定目的会社TMKという表現は、1998年6月制定の資産の流動化に関する法律におけるものに限定された表現です。同法でも優先出資証券の定義が見られます)。優先出資証券は、優先株同様に、優先配当を受けられますが、議決権はもっていません。

銀行など金融機関が、特別目的会社のスキームを通じてある意味複雑な「増資」をする理由(優先出資証券で集めたお金の資金使途をみてゆくと単純に資本増強に使うというものと、永久劣後特約付き貸付金に使うというものとがあります)は、dilution問題を起こさないという点にあります。

言葉を整理しましょう。

一般の会社:普通株、優先株

特別目的会社:出資証券(特定目的会社にあっては特定出資証券)、優先出資証券

このように劣後債や優先出資証券のうち一定の要件を満たしたものが、金融機関監督機関によって、規制上の自己資本に認められることが生じています。改めて自己資本比率規制との関係を整理します。自己資本比率規制は、リスク資産に対して一定比率以上の自己資本の保有を金融機関に義務付けるものです(国際的に業務を行うものに8%以上。国内だけで業務を行うものに4%以上)。自己資本はTier 1とTier 2に別れています。Tier 2≦Tier 1でなければなりません。

Tier Ⅰに認められるもの(資本金 法定準備金 海外SPC発行優先出資証券など)

Tier Ⅱに認められるもの(その他有価証券評価益の45%までのほか 貸倒引当金 永久劣後債 期限付き優先株 期限付劣後債・劣後ローンなど)

これら2つの証券の内容をみると基本的に共通する要素はハイイールド債であること、発行の仕方が株式の私募private placement引受と近いことなど共通点がある。

最近、この銀行に対する自己資本比率規制で注目されているのは、コアTier 1比率という新たな概念です。これはTier 1からここで問題にしたハイブリッド証券分を除いたもの。2009年5月に米政府が行ったストレステストでは2010年時点でCore Tier 1で4%が目標値とされています。

ハイブリッド証券は希薄化を避けるメリットの反面、配当の繰延が困難であること(損失吸収のバッファー機能低い)、一定期間後に利払い上昇のステップアップ条項がつくなど償還されるケースが多いこと(資本の永続性に欠ける)などから、自己資本としては質に問題があるとされるようになりました(ただ普通株であれ政府が持ち手では、資本の永続性に問題があるとの批判もあります)。

この議論に対処するため、これまでハイブリッド証券による資本強化に頼ってきた日本のメガバンクは2009年6月から7月にかけて大規模な普通株増資に追い込まれた。

資料:「健全性への視線厳しく 狭義の中核的自己資本」『日本経済新聞』2009.6.2 根元直子「自己資本比率コアTier 1規制の狙いと問題点」『エコノミスト』2009.7.14, 44-45. 大槻奈那「自己資本規制の強化がメガバンクを苦しめる」『エコノミスト』2009.10.6, 85-87. 谷澤満「自己資本強化論義に立ち向かう視点」『金融財政事情』2009.10.12, 24-39.

dilution and private placement

今述べた点からも伺えることですが、増資にあたってdilutionを緩和する一つの方法は、第三者割り当てにするなど、発行分を市場に出さないということです。そしてもう一つは、普通株を直接発行することを避けることです。

ところで本来は株主を守るために使われるべきこれらの手法が、株主利益を失わせるように使われているという指摘をご存知ですか。

転換権付きの転換社債、優先株、劣後債などを私募で発行する場合に、転換価格の下方修正条項の乱用が見られ問題になっています。転換社債、優先株、劣後債などについて、普通株への転換が定められることがあり、その転換価格に下方修正条項(市場価格が大きく動いたとき転換価格を下方に修正できるとの取り決め)がついていることで問題が生じています。転換価格が下がるほど大量の普通株が得られます。このため証券を引き受けたファンドや証券会社が、株価の引き下げに利益を感じて、株価を下げようと画策しているのではないか(具体的には空売りや一連の市場操作を行います)という憶測が絶えません。

最初は転換価格修正条項付き転換社債moving strike(price) convertible bondsについて問題にされました。とくに証券会社やファンドが引き受けをした上で、空売りをするケースでは、その意図が、問題にされ批判を浴びました。

ハイブリッド・ファイナンス問題の経緯

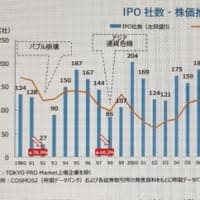

まず転換社債や優先株はかなり古くからある証券です。しかしハイブリッド・フィアナンスが問題にされるのは本当に近年のことです。ただし1980年代に企業買収に伴って後述するメザニン・ファイナンスが議論されたことは、この問題の発端といえると思います。資本と負債との間にどのような証券がどのような順番で並ぶのか。メザニンの議論はそのことへの関心を高めたのではないか。

そして1988年のBIS規制による「規制上の自己資本」=「規制自己資本」概念の登場。本来の自己資本以外に規制上のみなし自己資本を認めるという考え方が次のステップでした。この規制上の自己資本の大きさを確保するためハイブリッド証券が認められたことで、この問題が本格的に始まったと思います。

劣後債を取り上げますと、税務上損金算入可能でエイクイティ性があるといった側面を発行体は評価。他方投資家は、プレミアム利回りが乗っているがあくまでデットであり、エイクイティよりはリスクが相対的に低い面を評価したといえます。ハイブリッド・ファイナンスが盛んになった背景には、低金利のもとでの利回り追求されたということもあると思います。

メザニン・ファイナンスmezzanine financingとの類似性と違い

ハイブリッド・ファイナンスの議論の前に証券の階層化の議論があったことが注目されます。M&Aや証券化において、シニア・ファイナンスと対比してメザニン・ファイナンスという言い方があります。これは企業買収、典型的にはLBO,新規公開買付などの場合に特徴的にくまれます。

その特徴は、ハイブリッド証券(ハイブリッド・ファイナンス)で語られることと重なる。メザニンの特徴は、シニア・ファイナンスに比べて支払い順位で劣後(信用リスクが高まる分 シニアに比べ利回りがかなり高い)。支払い停止時に資本エクイティに切り替わるなどです。これらの点の代わりに、銀行借り入れに比べ入手しやすいとされます。受け入れ企業側は、業績の見通し、過去の実績などの資料を用意します。

これは一時盛んに議論されたのですが、デットとエクイティの中間にあるハイブリッド証券と良く似た議論ですね。また優先株、転換権付き債務が手法として用いられることからすると、議論は重なっています。しかし考えてみると、メザニンはあくまでデット(債務)の中の順位であるように思います。

これに対してハイブリッド・ファイナンスの議論では、私たちの関心はエクイティの方に異動しています。会計上はデット(債務)でありながら、行政監督機関や格付け機関などからエクイティ性を認められるデットという微妙な区分(見方や立場によりエクイティにも区分けできるデット部分)の存在がそこで注目されることになっています。

またハイブリッド・ファイナンスが実際に仕組まれるときに、企業買収をするとか、プロジェクトを開始するといったことが、直接の目的になっているわけでもありません。メザニン・ファイナンスは、ハイブリッド・ファイナンスに比べてよりアグレッシブであり、より資本の側に入って特定の企業買収など具体的なプロジェクトでリスクをとる場合の、資金の提供の仕方であるように見えます。

ハイブリッド・ファイナンスの魅力の指摘

債務金融について、長所として節税効果tax shieldsと債務のレバレッジ効果leverage effectを、また問題点としては倒産可能性default riskが高まることを学びました。

このように債務金融には両面がありますので、債務を活用した金融が行き過ぎると必ず反動がきました。債務を減らし自己資本を増強する動きが続きます。債務を増やすことは債務レバレッジを増やすとしてレバレッジを増やすleverageといいますが、債務を減らす過程はレバレッジを減らすという意味でdeleverageといいます。しかし他方で自己資本を増やす場合はdilutionという問題と向き合う必要がある。

そこに登場したのがハイブリッド・ファイナンスです。ハイブリッド・ファイナンスは、以上のような議論の枠組みにおいて、債務レバレッジの効果を得ながら規制上の自己資本の増強を可能にする方法として登場します。まるで魔法のようですがこれがそもそも基本的な考え方だと思います。

ハイブリッド・ファイナンスへの反省と凋落

ところでキャッシュを余らせる企業は買収ターゲットになりやすく、逆に債務レバレッジを活用する企業の方が買収ターゲットになりにくいと米国流のテキストは指摘しています。経営者は手元に高いフリーキャッシュを持ちたがるが、それが投資家にとっての利益とは限らないとも書かれています。これは、free cash flow hypothesisという考え方です。このような高い債務レバレッジを理想視とする企業金融理論と、現実社会における、できるだけ高いFCFを保有したい経営者の意識には乖離がありました。ハイブリッド・ファイナンスは、果たして本当に魔法の役を果すのでしょうか。

資本構造の選択について、Cash Flow(CF)の安定性が影響していると学習しました。つまりCFの安定性が高い企業は、高い財務レバレッジ(低い自己資本比率 高い債務)を許容できる。これに対してCFの安定性が低い企業は、高い財務レバレッジ(低い自己資本比率)を許容できないと考えました。

この議論は、そもそも(自己)資本の役割が議論されているとみることもできます。たとえばCF変動に対するbuffer機能というように。あるいは資金としての安定性というように。ハイブリッド証券による資本調達を、自己資本として認めてきた金融機関監督機関の判断がこの結果、ゆらぎつつあります。

ある資金調達手段を、自己資本として分類定義することに、無理があるかどうかはこのような自己資本の機能からの反省として語ることができます。たとえば、配当の繰延が困難であることからbuffer機能に問題がある、償還条項の存在から資本としての安定性に問題があるなど。このような判断を根拠に自己資本の質を問題にしてハイブリッド証券による調達のよる資金調達をコア自己資本の計算から除外しようとする動きが高まっています。

現在、ハイブリッド・ファイナンスが定着するのか、一時のブームに終わるのかは、国際的な金融監督機関の合意がどのように変更されるかにかかっています。状況は微妙ですが自己資本として認めないという意見が現在は優勢で、ハイブリッド・ファイナンスは少なくともこれまでのような人気は保てないとも考えられます。

参照:松田千恵子「ハイブリッド・ファイナンスの拡大」『ファイナンスの理論と実務』金融財政事情研究会, 2007, 159-171.

後藤文人・大槻奈那『ハイブリッド証券入門』金融財政事情研究会, 2008.

Originally appeared in July 3, 2009.

Corrected and reposted in Aug.3, 2010 and February 1, 2011.

ハイブリッド証券:登場初期の発行事例

ハイブリッド・ファイナンスは、今もっとも注目される領域のひとつである。株式(エクイティ)でも債務(デット)でもない領域。あるいはその二つの側面を兼ね備えた領域である。そうした中間領域はこれまでもあったと思う人がいるかもしれない。実はこれまでの証券は本質を詰めて考えれば、どちらかに分類できたのである。たとえば転換社債は、詰めれば社債である。劣後債も同じ。ところがハイブリッド証券は、その本質が中間にある。

優先株、詰めれば株式ではあるがこれも、債務と資本のハイブリッド(合成)証券と説くものもある(cf.Jeffrey J.Haas, Corporate Finance, Thomson-West:2004, 278)。確かに優先株は自己資本の調達機能からみると株であるのに議決権が停止されている。伊藤園の無議決権優先株は、2年にわたり優先配当が支払われなかったり無配だったときを別にして、議決権はないというもの。しかし、資金調達機能がなく、企業買収を想定した一定の事象を条件に普通株に転換されるなどの新たな特徴もある。つまり優先株を資本に振り分ける判断基準としての自己資本調達機能がない。となるとこれはハイブリッドなのか。あるいはもともと優先株はハイブリッドでいいのか。ハイブリッド証券の範囲をどう考えるか、改めて考える必要がある。

つまり資本と負債の間にある資金調達が近年、ハイブリッド・ファイナンスとして話題になっている。これまでも存在した優先株や転換社債などをこれに含めてよいかは議論の余地がある。しかしイオンが発行した、償還期限が超長期の劣後債。あるいは新日本製鐵が発行した、株に転換する可能性を薄めた転換社債を裏付けにした優先出資証券が、例示となっている。既存の証券に比べて、資本性や負債性が曖昧なものが、今問題にされていることが理解されよう。

hybrid securities

1.ハイブリッド証券hybrid bondsの登場(2006/09)

2006年9月末にイオンは日本企業としては始めての50年債(劣後債)310億円を発行した。格付け会社(R&I)は、償還期限が長く弁済順位が劣ることを理由に50%の資本性を認めた。格付けはシングルAマイナス。引き受けはゴールドマンサックス証券とみずほ証券で、国内機関投資家に私募形式で販売される。

このハイブリッド証券にはいくつかの要件がある。①発行年限が永久債か超長期である。②破たん時の弁済が他の債権者に劣後する。③負債比率が一定水準を上回ると利払いが繰り延べられるなど。

ハイブリッド証券は2005年に格付け会社が従来より資本性をより認める方向に評価基準を改めてから、欧米で発行が急増しているが、日本ではイオンのケースが最初であった。特徴としては株式と社債の中間の性質をもちながら、企業にとって歓迎できるのは、株式よりは社債に近い性格をもつことであった。つまり株式に比べて資金調達コストが低い。にもかかわらず一定の範囲で資本性が認められるメリットがあった。もちろん株式を発行するわけではないので、いわゆる株主権の希薄化とは無縁である。

これまで社債と株式の中間の証券がなかったわけではない。たとえば優先配当株は、配当が割増になり優先的に支払われるから、株式から社債に近寄っているとされた。あるいは劣後債は、通常の債券より支払い順位があとなので、社債から株式に近寄っているとされ、そのように説明された。つまり両者の中間にあると。

イオンが発行したハイブリッド証券は金利の支払いの面では社債に近くなっている。ところが超長期証券で劣後債だから、出されたお金の性格は資本に近い。だからつまりことなる性格のものが組み合わされているという点でこれまでの、中間にある証券とは違っている。このような証券の発行によって、発行金額のうち半分が負債そして同額が資本性を認められるので、イオンとすれば、資金の調達をしつつ、格付けの悪化を防ぐことができる。

つまりここで証券が発行される目的も複数にまさにハイブリッドになっている。

これまでの証券は、詰めれば株式か社債(負債)かに振り分けられるものだった。しかしハイブリッド証券では、資本性が何%という表し方になる。両方の性格が混合していて、いずれかに区分しきれないということである。

2.新日鉄のハイブリッド証券発行(2006/11)

このイオンのハイブリッド証券発行に続いて2006年11月新日本製鉄が、新たなハイブリッド証券を発行した。これはまず新日本製鉄が特定目的会社向けに新株予約権付社債(CB)を発行し、次にSPCがこのCBを裏付けに優先出資証券3000億円を発行したというもの。大和証券SMBCが財務アドバイザーを勤め、三菱東京UFJなど大手3行が購入した。

優先出資証券というのはSPC法などに規定されている証券で、優先配当を受け出資において普通出資を補完するが、配当の有無にかかわらず議決権はないというもの。また株式への転換権もない。とはいえ一応出資となる。

さらにこの出資のポイントは、この優先出資証券は最初に新日本製鉄が発行したCBに交換することができることだ。ただしその転換価格はこの当時の相場からはかなり高い値段にされている。つまりその価格が意味をもつのは新日本製鉄に公開買付TOBがしかけられるような状況である。そしてそのとき優先出資証券を引き受けていた銀行が、CBの転換権を行使すると約6%株式が増えるというものである。

かなり手が込んでいるが、これはいざというときの出資への転換も兼ね備えた資金調達だといえる。つまりここで、企業買収からの防衛ということをも実現しながら、かつ負債比率の上昇も避けながらというように、発行の目的が多数化しており、かつ当面は負債、しかし資本に転換する可能性もあるという複雑なもの。

ひとつここで出てきた問題は、企業買収からの防衛という視点である。これが証券発行に結び付くようになったということである。これをよく示すのが以下の発行事例である。

3.サッポロHDによる企業買収防衛効果のある社債発行(2007/06)

サッポロHDが2007年6月27日に発行した早期償還条項付き普通社債200億円が買収防衛策として注目されている。これは議決権の過半を取得した株主が現れた場合や、合併・完全子会社化の対象になった場合、社債購入者が当初の設定期限より前倒しで償還請求できるというもの。このような変化はchange of control(or change in control)と呼ばれる。また一般的にこのような債権者側からのさまざまな債務者への要求(債権者の権利保護のための条項)は、restrictive covenantsと呼ばれる。そこでこうした条項はとくにchange of control covenants(CoC条項)と呼ばれる。投資家にとっては買収に伴う社債貸付け格付け低下リスクへの備えになるとともに、発行会社にとっては買収防衛効果が見込める。欧米ではめずらしくないが、日本で発行されれば初めてだと注目された。

注)なおCoCはcockに通じるので卑猥な意味になります。つまりCoCといって外人は喜んでいるので、change of control covenantsときちんと言った方がいいでしょう。

4.伊藤園による無議決権優先株の発行(2007/08)

伊藤園は、07年07月26日の定時株主総会で、無議決権優先株を普通株1株に対し0.3株の割合で、割当方式で無償発行することの承認が得られたと発表した。基準日は07年8月31日。9月3日に東京証券取引所が創設する種類株市場の上場1号となることも明らかにされた。

会社は「資金調達の多様化」のためとこの発行理由を説明したが、無償で割り当てることとは矛盾する。今回の発行に限定していえば無償割当だから資金調達効果はない。もちろん普通株株主にとっては、事実上の増配効果はある。ではそれだけが目的だったかは疑問がある。次にみるように買収防衛策の面は否定できない。

この優先株には普通株への転換権がついていないのだが、一定の事象が生じたときは発行会社が、優先株主の立場を守るために強制的に普通株に転換するとしている。

この一定の事象として、合併により消滅会社となる場合、株式交換により完全子会社となる場合などとともに、公開買付により50%超買付けられた場合が挙げられている。つまり50%以上の買占めが生じたとき、自動的に30%新株主が増えるという仕掛けである。このように株式が、資金調達機能を果たすことなく、事実上の増配と企業買収からの防衛という目的のために、発行された点に今回の発行は特徴がある。またこうした工夫をした理由としては、普通株の株主権の希薄化をできるだけ避けるという課題があったと推測される。そのため単純に株主を増やすのではなく、あくまで買収を仕掛けられた時に、普通株が増える仕掛けにしたのではないだろうか。

なお伊藤園の株価は6月5日にこの問題での最初の報道が出たときはやや上げて3150円近くになったものの6月後半から7月末までは2800円割れまで値を下げている。その後、8月半ばにかけては2800円台半ばまで戻し、サブプライムローン危機の渦中で2700円割れまで下げたが、サブプライム問題の収束とともに急騰し8月31日の終値は2900円であった。なお自己資本比率62.57%、自己資本利益率ROE15.01%、売上高経常利益率7.18%に対しPBRは3.08倍でPER21.57倍であった(07年8月31日現在)。

Written by Hiroshi Fukumitsu. You may not copy, reproduce or post without obtaining the prior consent of the author.