社債の発行では長期大型資金の調達が行なわれており、その一般的な目的は、短期借入の長期化、設備資金の調達などである。これに対して同様の目的ながら、社債に比べより安定した資金が必要なときに行われるのがエクイテイファイナンスである。

株式による資金調達ではリスク資金の調達がおこなれている。収益を不確定とできるから返済しないでいいから(自己資本となるから長期安定資金を確保している)社債に比べよりリスク投資に向く。

エクイテイフィナンスの問題の一つはこのリスク負担の違いから調達コストが高いということである。この問題からは⇒最適自己資本比率の議論が生まれる(この点は詳しくは財務管理論の講義で展開する)

旧稿「自社株買いによる資本構成見直し戦略recapitalizatin」

stock buybacks

これに対して証券市場にとってのエクイティ・ファイナンスの基本問題は希薄化dilutionである。そこで増資ではかならず投資家に受け入れられることを狙ったエクイティ・ストーリーequity story(成長戦略growth strategy 調達資金を企業の成長にいかに生かすかのお話)を発行者側は準備する。

株数増加による希薄化

株主価値の希薄化は1株当たり利益(EPS) 1株当たり純資産 などの減少に現れる。これは株価の押し下げ要因である。ではなぜ株価低迷で希薄化につながるエクイティ・ファイナンスが続くのだろうか。景気の低迷により企業財務傷んでいる(自己資本が不足している)。銀行への自己資本規制により自己資本資本比率の改善が必用であるといったことが背景にある。

エクイティ・ファイナンスの手段

つぎにエクイティ・ファイナンスの手段には、普通株以外に、まず種類株(普通株以外の株式)がある。具体的には、優先株、後配株(劣後株 劣位株など)、議決権制限株

取得条項付き株(発行企業が株主の同意なしに株式を取得できるもの)、総会決議事項に拒否権もつ黄金株 などである。

また新株予約権、新株予約権付き社債(転換社債)もエクイテイ・ファイナンスの手段である。

発行方法

ところでエクイテイの発行方法には以下の3つがある。

第三者割当増資(私募)

株主割当(ライツイシューrights issue)

公募 例 すでに上場されている場合の公募価格は価格決定日の終値から約3%引くなど 公募の場合 応募多ければ抽選

この中で経営者は企業経営が順調でないとき第三者割当に頼りがち。しかし市場で3分の1以上の買い集めはTOB義務付けの規制がある。それなのに第3者割当では発行可能株式数の範囲内で合理的な資金調達理由があれば取締役会決議で新株発行できるため、株主が知らない大株主が現れる余地あり矛盾している。NYSEは発行済み株式数の20%を超える新株発行は株主総会の同意必要と上場規則に定めている(日本では議論はあるが実現していない)。

転換社債(新株予約権付き社債)の発行

コンセプト:低利の社債としてスタート。株式に転換で償還不要に。

MSCBの登場

その転換価格行使価格が変更可能にした転換社債CB。それをMSCB moving strike price convertible bondsという。株価低迷で転換価格が固定されたままだと転換されずに償還(返済)を迎えることに対応したもの。転換されないままだと償還資金の手当て必要になる。このMSCBは証券会社が発行を引き受けたり、ファンドが第3者割当を受けることが多かった。

MPO multiple private offering MSCBなどをいったん証券会社が引き受けるスキーム。

実は空売りなどで行使価格を下げて安値で取得したと疑われるケースが続出した。

また希薄化がどこまで進むか分からない(death spiral finance)との批判が高まった。

「1990年代後半頃には、すでに国内企業によりファイナンスの手段として登場していた」「発行企業の格付けは低いところか、息絶え絶えな企業がほとんど」(三田哉『デリバティブス・ビジネス入門』中央経済社, 2007年, p.154)「公募できないような業績・財務内容の上場企業」(p.163)の「資本調達手段としてはラストリゾート」(p.165)

なお三田(さんだ)さん(2007年時点では、みずほ証券エクイティグループ所属)は、証券会社に対して行われる、証券会社がMSCB発行に際してファンド同様にに空売りで値を下げてもうけているとの批判に対して、弁明をこころみている。まず証券会社は引き受けているのではなく、ほかの投資家同様に第三者割当に参加しているのだとする。空売りで儲けているとの批判に対しては、それがわかっていれば先に空売りする者が現れ、買い戻しで値は上がってしまうはず。またそもそも法律に違反する株価操作であることに加えて業界の自主ルールがあり、証券会社は摘発リスクを考えて、そうしたルール違反はあえて犯さない。そもそも発行会社との関係がある。と説明しています(同前書 pp.162-163)。

価格変動条項付きの場合、株への転換が株価下落時にも続く。問題は株価が下落して行使価格が下がると株数が膨らむことにある。つまり単なる増資と異なり、希薄化の程度が読み切れなくなった。そのため株価下落局面では希薄化懸念から株価の押し下げ圧力がなかなか消えない。株価が大きく下がると、支配権が全く大きく変化することもありうることも問題視されている。

なお価格変動条項は株価の上昇局面では転換価格を上げることで希薄化を緩和する、つまりまったく正反対の機能を果たすことに注意が必要だろう。

equity commitment line

そこで新株予約権を証券会社に割り当て発行。発行企業側が権利行使のタイミングを指定できるエイクイテイ・コミットメントラインequity commiment lineという増資手法が登場した。まとまった資金を自己資本としてすばやく調達 調達時期も調整できる

証券会社に新株予約権をまとめて発行。証券会社は企業の求めに応じて段階的に行使というもの。行使価格は株価に応じて変動 また時価から10%近い割引価格(MSCBと商品性は近い。証券会社には損失はでにくい)。このスキームで発行会社は希薄化では増資のスピードをコントロールできる(融資枠commitment lineが企業に借入額のコントロールを可能にしたことと対比できる)。このような形での新株予約権の発行は2007年以降 MSCBへの批判のなかで急速に増加している。

equity commitment lineこの解説によればゴールマンサックスがequity facility engagementとして提供。メリルリンチでの商品名がequity commiment lineである。

Equity Line(野村証券)ここで野村は2005年11月より提供ているとしている。

分散増資:転換社債・転換型優先株・新株予約権をいったん証券会社が引き受け時間をかけて普通株への転換・市場売却を果たすもの

多様化する転換社債の発行条件

そもそも転換社債は普通社債の発行が厳しい場合も発行できる。転換権が甘味剤sweetnerになる。普通社債より利回りを抑えられる(一時はゼロもあった。したがって有利子負債の返済資金のための発行も合理的)。また増資に比べ希薄化をゆるやかにできる。

その発行目的は設備投資資金、企業買収資金など(短期借入金の返済 借入の長期化)。 しかしいろいろな問題もでている。

まず株式価値の潜在的希薄化要因で希薄化の進行が、株主の手を離れていることが問題である。

つぎに取得者が問題になる。株式についての第三者割当の場合と、転換により支配権の移動が起きることがある。

希薄化を抑制した転換社債の登場

転換制限条項:希薄化の緩和。転換期間を限定、転換価格の下限、など転換の制限条項(株価が転換価格を一定%上回ることを条件とするなど)希薄化を防ぐことに目的。株価が転換価格を20%あるいは30%上回ると転換できないなど。(⇒転換すすまない理由になる)。これだけだと投資家に不利。そこでこれにプットオプション条項など投資家に有利な条項を組み合わせることもみられる。

このように一定条件が整って初めて転換社債となるものをCoCos(contingnt convertible bonds)と呼んでいる。CoCosは希薄化を抑制して低コスト資金調達を可能にしている。

現金決済条項:株価が転換価格を上回った場合、元本部分は現金償還。株式は値上がり益分だけとするもの。現金に着目して額面現金決済条項(メリルリンチ日本が開発)ともいう。現金決済条項付きCB。転換時の希薄化を抑制。

株式については、

2006年6月の会社法施行で発行可能に。

2006年5月 凸版印刷(転換制限条項130%+現金決済条項)8年物 20年物 最大700億円

ゼロクーポン 額面500万 募集価格515万円

2006年9月 日本郵船(転換制限条項120%+現金決済条項)20年物 最大 550億円

転換強制条項:株価が転換価格を下回る場合に、現金交付で強制的に株式に転換できる条項。

ソフトマンダリー条項:株価が転換価格を上回ると発行会社が償還前(あるいは償還直前)に株式(転換行使分)と現金を使って投資家からCBを買い取れるというもの。DEレシオを柔軟に変更できるというもの。

繰り上げ償還条項

プットオプション条項:投資家の側が償還までの特定時点で(株価が転換価格を大きく下回る場合に)額面あるいは額面より高い価格で繰り上げ償還を請求できるというもの。株価が転換価格を大きく下回る状況が一定期間続いた場合に、額面あるいは額面より高い価格での繰り上げ償還を発行側があらかじめ約束。この条項は、投資家の選択を許さない場合、投資家に有利とは即断できない(投資家側が任意償還を要求できるこの条項は発行者のリスクが高い)。

任意償還条項:発行者側が任意で償還できる条項(これは投資家にとりリスクである)。慣行として、残り1年 101円 残り2年なら102円など一律価格で償還する。あるいは理論価格で償還する。

コールオプション条項:発行者側が繰り上げ償還権を得るもの。株価が転換価格を一定以上 上回るところで発生する。株牛には転換を促す。また転換のスピード、範囲を発行者側が調整できる。

組織再編条項(M&A条項):M&Aの一般化によりM&Aなど組織再編のとき。償還で買収プレミアムを考慮するものがでてきた。また転換価格をM&Aのときに引き下げるものもある。M&Aのときは買収側が株式を強制買いとりできるため、投資家の損失回避が必要とされる。

債券の買い入れ消却:市場価格で市場で買い入れて消却すること。投資家が手元資金を増やすため投資資金の回収を求めてくる場合、発行側が債務軽減と消却益を求めて実施する場合のいずれも起こりうる。

劣後債・劣後ローン

普通株への転換権ついている(転換社債型)

普通株への転換権ついていない

希薄化をゆるやかにする

優先出資証券 機関投資家対象 普通株を市場に出さず希薄化避ける狙い

普通株に対して配当や企業が解散する場合の残余財産分配などについて優先権をもつ証券のこと。既存株式の希薄化を招かずに自己資本を比率を向上できる。格付けがコストに影響。利払い繰り延べや早期償還リスクあり。

利払い配当の優先順位は劣後債に劣る。劣後債より利回り高い。

逆に劣後債が補完項目なのに優先出資証券は中核自己資本。

子会社が発行する優先出資証券

普通社債より利回りが高い

CB取得スキーム 債権債務相殺 優先出資証券が残る

取引銀行に割り当てる

資本として75%考慮(格付け機関による)

米国会計基準 国際会計基準が負債と判断すると可能性

格付け機関が資本とみなすメリットは残る

優先株優先出資証券は銀行への自己資本規制上 中核的自己資本に位置付けられる

銀行 ⇒ 海外SPC ⇒ 機関投資家

100%出資 出資証券

←

普通株取得 払い込み

CB取得ノケースも

昭和電工 CB→ SPC 優先出資証券→ 投資家

2009/09 240億円 240億円 当初5年の年利率4.8%

転換権はあるものの直近株価の1.7倍の転換価格

普通株への転換権ついていないケース

普通株への転換権ついているケース

優先株 機関投資家対象 普通株希薄化避ける狙い 新たな株主を気にせず再建優先

優先配当 議決権製薬

一定期間後 普通株に転換できるものが多い

覚書で売却する際には発行企業の事前同意を必要とする

第三者割り当て方式での発行多い

優先株について

優先株の発行は債務の株式化debt equity swap

銀行

建設会社 経営が悪化した会社 金融機関などが経営支援兼ねて

例 雪印乳業

三洋電機 2006年 米GS 三井住友銀行 大和証券SMBC 3000億円

プリマハム 2003年9月 伊藤忠商事 みずほコーポ

りそな 転換型優先株3500億円に続き社債型優先株3000億円強発行予定 (2007年6月)

同じ企業の株式を5%しかもてない銀行だが優先株は規制対象外。

債務の株式化でも発行された

普通株への転換権がついているもの

普通株への転換権がつかないもの(社債型優先株 株価への影響抑えられる)

転換可能時期は間を置いて設計また

転換価格は高めに設定されているものの株価が回復すると普通株に転換すると希薄 化表面化

体力が回復すると優先配当負担解消もあり買い入れ消却される

配当負担が重いこと

将来の普通株増加を抑える(転換型優先株の場合)

しかし業績の回復が遅れていう場合、優先株を新たな優先株、転換社債で消却する。転換価格が変わることで転換の先延ばし(希薄化を回避)を図る時に見られる

長谷工コーポの株価急落と優先株

2006年9月下旬 優先株の普通株転換可能(転換行使期間を10月に控え長谷工コーポの株価が急落 ヘッジファンドが貸し株を利用して信用売りをしたとも)

希薄化を避ける手法としてのハイブリッドファイナンスについて

無議決権優先株・優先出資証券・超長期債 ⇒

ハイブリッド証券(hybrid securities)

ハイブリッドファイナンスhybrid financing

期間が超長期または永久

利息・配当支払いの繰り延べなどの特徴

格付け機関 銀行監督機関 あらたな証券に資本性の認定

発行会社 希薄化避けられる 普通社債より割高だが株式よりコスト低い

投資家にとっては利回りの高さが魅力 リスクは高くなる 投資家側はファンドをつくりリスク分散する。格付け機関 銀行監督機関の今後の姿勢には不透明さあり。

イオンによる50年債の発行 2006年9月発行 固定利率タイプ45億+変動利率タイプ265億円 負債だが格付け機関名が資本性評価。

無議決権優先株(伊藤園)2007年9月発行 東証に特例として上場 配当は普通株に比べて3-4割安い.結果として普通株配当利回り1.68%に対し優先株の利回り3.07%(2008年2月上旬)。無議決権優先株は会社にとって発行コストが高い。2007年9月3日上場2850円。その後一本調子で下落。普通株への転換を前提とせず、高配当を求める投資家のニーズに適応するはずが不人気。事実上失敗する。

ソフトバンク が株主割当での無議決権優先株の発行を計画発表(2008年5月8日 配当は二日部の2-5倍 未払い分は累積 TOBによる買い付け者の保有割合が3分の2以上となったり、種類株の上場が廃止となった場合に普通株に転換)・2週間ほどで中止(2008年5月) 個人・機関投資家の支持得られず

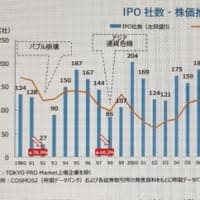

2009年・2009年度のエクイテイ・ファイナンス

2009年 16兆4026億円 前年比7割強増

2009年度 約16兆5000億円 株式・社債発行による調達 金融危機で傷んだ財務の修復

うちエクイティファイナンス約6兆2300億円

三井住友FGは2回で約2兆円 金融機関が増資ラッシュ

東芝、日立製作所など

トヨタ自動車やソニーが1000億円超の大型起債

ソニー 2200億円(09/06)

ダイキン工業1000億円(09/07)

シャープ、キリンも大型起債

社債発行額は10兆円上回る(11年ぶり)

5/8 東芝 2,987 設備投資

⇒公募増資は28年ぶり 事業会社のエクイテイファイナンスとしてはNTTドコモ(2001 9500億円に次ぐ規模) 同社のエクイテイファイナンスは2004年新株予約権1500億円以来 財務健全化に狙い 増資による自己資本比率改善 8%台⇒13%台 なお不十分

5/28 三井住友FG 8,629 自己資本の充実

⇒自己資本規制

6/26 大和証券G本社 1,561 M&A

7/1 みずほFG 5,160 自己資本の充実

⇒自己資本規制

7/1 全日本空輸 1,392 財務基盤の強化など

7/2 オリックス 869 財務内容の改善 7年ぶりの公募ぞうし

9/1 エルピーダ 633 有利子負債の返済など

9/24 野村HD 4,350 事業基盤の強化 野村のファイナンスの規模は2009年3月とあわせて約7100億円に達する。

10/5 マツダ 671 次世代環境車の研究開発

11月以降 公募増資で予定額を調達できないケース相次ぐ(希薄化率の高さ嫌われる)

11/6 NEC 1,155 クラウドCリチウム電池等に投資

予定額1,339⇒1,176 -163

⇒財務健全に狙い?

11/12 日本郵船 1,080(売り出し含む1,424) 設備投資 公募増資は1969年以来40年ぶり 予定額1,424⇒1,107 -317

11/16 日立製作所 2,507(売り出し含む4,156) 事業研究開発借入返済等

予定額4,156⇒3,493 -663

⇒27年ぶりの公募増資 財務健全に狙い?

このほかCBとで約3500億円

11/18 三菱FG 10,000 自己資本充実

11/20 森精機 181 公募増資は1981年以来28年ぶり

11/27 T&DHD 1,078 借入金返済

2010

1/6 三井住友FG 9,533 自己資本の充実

1/8 大京 178 用地の取得 社債償還

2/12 川崎汽船 347 設備投資

増資発表で株価は反応(値下がり)が多い。

大型増資:市場の重み

自社株買い(利益というより手元の余裕資金を出す)

調べる GSユアサコーポレーション 約300億円

東京建物

資料

ディ―ルロジック

現代の証券市場 証券市場論 開講にあたって 企業戦略例 経営学 現代の金融システム My Home Page Tutorials

現代のエクイテイファイナンスmodern equity finance

2010-06-16 16:18:19

最新の画像もっと見る

最近の「Securities Markets」カテゴリーもっと見る

最近の記事

カテゴリー

バックナンバー

人気記事