最近、受け取る株式等の配当額が増えてきたので、受け取っている配当額と、メイン口座の口座評価額に対する配当利回りを確認してみた。

口座評価額に対する配当利回り

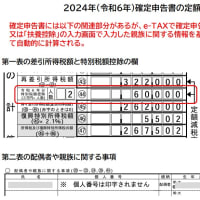

対象となるのは、メイン口座で保有する国内株式、リート、投資信託の配当金(分配金)で、一般口座、特定口座、NISA口座分の合計だ。きちっとデータが残っている分が2019年分以降しかなかったので、それ以降の分だけになってしまうが、グラフ化すると以下の通りだった(税引前受取配当額の目盛り数値は生々しいのでカット)。配当利回りは年末の口座評価額に対して計算している。

コロナ禍で2020年9月期は中間配当を見送った会社等もあったので、2020年の受取配当額はわずかに減少した。しかし、2021年の受取配当額は2020年比で3割以上も増えていた。一方、2021年末の口座評価額も2020年比で2割以上増えていた。その結果、口座全体の配当利回りの伸びは小さくなった。この3年間、配当利回りは3%弱の水準で推移しており、2021年末時点では2.96%だった。

日本の株式の平均配当利回りとの比較

私は日本の個別株主体で運用を続けていて高配当株の保有も多いが、一部は無配株だし、投資信託は無分配のものが多い。その結果、口座全体としての配当利回りは3%弱になっているようだ。

それで、日本の株式の平均配当利回りがどのくらいか調べてみた。日々の株価で配当利回りは動いてしまうが、8月26日時点の前期基準の平均配当利回りは、日経平均で2.33%、プライム全銘柄(加重)で2.32%といったところだ。詳しくは以下で日々のデータを見ることができる。

比較の結果、プライム平均よりは27%ほど高い配当利回りを得ていることが分かった。株式配当はそのまま再投資して複利運用しているので、株価が平均的には横ばいのままだったとしても配当分だけで3%複利程度にはなる計算だ(税金分は減ってしまうが)。

実際には、20年間で平均的に8%複利に相当する成績になっているので、成績を維持するためには年間5%分くらいは値上がりに期待していくことになる。

投資額に対する配当利回りはもっと高い

上記で示したのは口座評価額に対する配当利回りなので、恩株も増えて含み益を蓄えている私の口座では、実際の投資額ないし保有簿価に対する配当利回りよりも結構低く見えている。

例えば、例外的ではあるが、商船三井の簿価に対する2022年3月期の配当利回りは58.2%に達し、さらに今期も増配予定になっている。 その他にも個々の売買単位で見ると、投資額に対して2桁利回りになっている銘柄もちらほらある。長期保有の銘柄で、増配してきた銘柄が増えたためだ。

配当利回りという観点でも暴落はチャンス

当たり前のことだが、相場環境によって株価が大きく下がった時に安定的な有配株/増配株を仕込めば、配当利回りは上がる(当然その後の値上がりも期待しやすくなる)。いつも書いているように暴落はチャンスなのだ。

当然、暴落の原因によっては会社の業績が悪化して一時的に配当が下がることはあり得る。さらに、そのままダメになってしまうような会社は避けるべきなのは言うまでもない。