NISAで買って5年後には利食える水準ではなかったためにロールオーバーを余儀なくされていたみずほFG 100株を先日(9月1日)2,450円で売って、ようやく利食うことができた。今回は、個別銘柄の記事として書くほどの情報量はないので、記録として簡単にまとめておく。

みずほFGの長期の値動きと過去の売買のまとめ

みずほFG株の売買は2001年12月の最初の買から長年手掛けていて、個々の売買は書き切れないぐらいあるので省略する。ざっくり書くと、2006年までは利食いを繰り返していたが、その後は節税売りと買い戻しを繰り返してきた。配当利回りは良かったので買い増しもした。

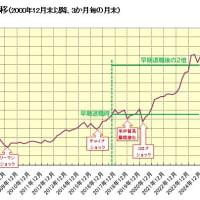

みずほFGの2000年10月から昨日(9月7日)までの月足チャートを以下に示すが、リーマンショック後の2009年以降、長きに渡って冴えない動きになっていたのが分かるだろう。銀行株全体がそうだった。

出所:株探(https://kabutan.jp/stock/chart?code=8411)

2007年以降は下げる過程で過去に利食っていた分の買い戻しを始めたが、早過ぎた。2008年にはリーマンショックもあり、その後の低迷期に節税売りと買い戻しを繰り返すことになった。その結果、過去の利益は完全に吐き出し、今回の売却前で銘柄累計損益は約▲7.5万円となっていた。

今回の売却に係る売買

みずほFGは2020年9月末に10株併合する前は売買金額が小さかったため、NISAでも利用枠の調整で買ったりしてきた。そのため、個々の売買では併合後は単元株(100株)に満たないものもあった。2014年NISA分は50株になっていて、2017年分も50株になっていた。

今回の売却に係る売買

みずほFGは2020年9月末に10株併合する前は売買金額が小さかったため、NISAでも利用枠の調整で買ったりしてきた。そのため、個々の売買では併合後は単元株(100株)に満たないものもあった。2014年NISA分は50株になっていて、2017年分も50株になっていた。

結局どちらのNISA分もロールオーバーすることになったが、2019年にロールオーバーした分は今年満期となるため、利が乗っている間にと合わせて100株を9月1日に2,450円で売った。

9月7日までの日足チャートを以下に示す。みずほFGをはじめ銀行株は上昇基調にあり、2019年分は今年末に特定口座移管の予定でも大丈夫に思えた。しかし、先々何があるか分からないし、年末に2,000円割れまで下げていたら後悔するのは間違いない。それで、今回は8月高値を目安に、その手前で手堅く指値売りした。

出所:株探(https://kabutan.jp/stock/chart?code=8411)

今回売ったのは、2014年2月に204円で500株、2017年8月に188円で500株(いずれも10株併合前)買った分になり、利益は2.03万円と2.85万円、利益率は19.9%と30.3%、年利換算は2.1%と5.0%となった。また、銘柄累計損益は約▲2.6万円まで減った。これまで配当金をもらってきたことを考えれば実質はプラスになるし、残りの保有分の評価益も数十万円にはなっている。

日足ではずいぶん上げてきているが、月足で見ればまだ初動の範疇だろう。日銀のマイナス金利、ゼロ金利政策が解除されてくれば、株価も本格的に出直ってくると期待できる。残りの保有分は高配当利回りになっていることもあり、長期保有(放置)を基本に考えている。