夏頃ツイートした内容のまとめで、図が最新のものではないですが、内容に影響はないと思います。

株式投資の基本スタンス

私の資産運用の中心は株式投資で、バイ&ホールド、フルインベストメント、割安株中心の逆張りの長期投資が基本だ。割安だと思った銘柄を買い、割高になったと思ったら売るという単純な売買だ。難平買いも平気でする。損切りはまれだが、完全にダメだと思った銘柄は売る。節税のために買値より安く売ることもあるが、見限ってない銘柄は買い戻しておく。

現在、リートを含め100銘柄ほど持っている。退職してから時間の余裕があり、マネー誌を定期購読したりして、あれこれ取引し過ぎて銘柄数が増えてしまった。元々、多くの少数株式をじっくり育てる盆栽投資家状態だが、それほど悪いとも思っていない(性に合ってる)。高配当株も多いので平均配当利回りは3%を超えている。証券口座に入るので実感はないが、今では配当だけで年に100万円はある。

10年以上持っている銘柄も多い。昔から一般口座でやっていて、確定申告も毎年していた。特定口座の制度ができた時、払う税金は一緒なので口座開設をしなかった。早期退職を考え始めてから、売却益が国保保険料の対象になるのが分かって特定口座にシフトし始めたが、評価益の多くは一般口座で保有している分だ。

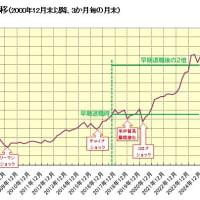

メイン口座の資産残高の推移

マネックス証券にメイン口座がある。当初は山一証券だったがバブル崩壊後の金融危機で廃業したのでセゾン証券に口座を移管し、そこがマネックス証券に吸収された。2000年末以降、配当は口座に受け入れ、支払う税金分は引き出すことにしたので、口座の残高評価額は税引後の運用結果を反映している。3か月に1回、残高評価額を記録して管理しているが、今年6月末までの残高(評価額)推移のグラフは以下の通りだ。

縦軸の残高の数字はちょっと生々しいのでカットした。この口座の8割方は日本株の個別投資、残りは外国株等の投資信託といったところだ。そのため日経平均やTOPIXとの連動性が高くなっている。運用実績は、今年6月末までの18.5年で3.8倍、年利回りとして見ると15%強(半年複利換算すると年利7.35%)になる。

2017年末は4.0倍、19%を超えていた。今年6月末では残高ベースでは1割ほど減っている。リーマンショック時は大きく落ち込んで2009年3月末に大底、その前のピークを回復できたのはアベノミクスで上げてきた2013年末だ。2016年6月に少しへこんだ後は順調に回復したが、2018年末に再度落ち込み、現在はまた回復中だ。

TOPIXとの比較

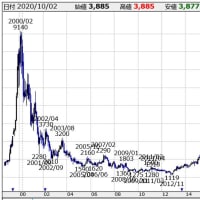

TOPIXとの連動性を確認するために、TOPIXの同期間の推移を調べてみた。驚いたことにTOPIXは2000年末から2019.6末までで1.2倍にしかなっていなかった。TOPIXのヒストリカルグラフを以下に貼っておく。

配当込みのTOPIXのグラフは見つけられなかったので、代わりにTOPIX連動の投資信託(三菱UFJ TOPIXファンド)で見てみることにした。2001年3月設定なので開始時期が3か月後ろにずれているが、私の運用では横ばい時期なので同期間の比較として見ても大差ないだろう。以下に基準価格の推移を貼っておく。

ピンクの線が分配金再投資後の基準価格だ。この期間の運用実績は1.5倍に過ぎず、やはりイメージしてたより低い。私の運用だと3.8倍なので18.5年でTOPIX比2.5倍の好成績を上げたことになる。

私の株式投資の基本スタンス、売買判断は長年にわたり悪くなかったということだ。