毎週土曜日に行っている個人的なトレンド確認用の分析の10月29日分。10月3日から10月28日の動きをまとめている。

分析結果と各ペア動きのまとめ

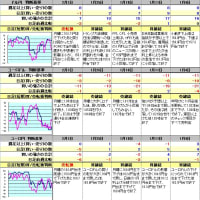

まずは、毎週のトレンド分析のサマリ部分だけを以下に載せておく(見方の説明は2020年2月3日のブログ記事参照)。

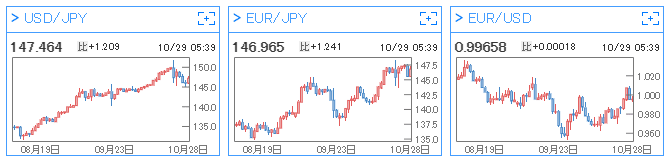

各通貨ペアの日足チャートは以下の通り。

出所:セントラル短資FX|為替チャート一覧(https://www.central-tanshifx.com/market/chart/)

分析結果と各ペア動きのまとめ

まずは、毎週のトレンド分析のサマリ部分だけを以下に載せておく(見方の説明は2020年2月3日のブログ記事参照)。

各通貨ペアの日足チャートは以下の通り。

出所:セントラル短資FX|為替チャート一覧(https://www.central-tanshifx.com/market/chart/)

ドル円は、10月7日の米雇用統計はよかったがあまり上げず、10月12日の米PPIの予想以上の伸び、訪米中だった日銀総裁発言で9月22日の高値を超えて147円手前まで上げた。さらに、10月13日の米コアCPIが40年ぶりの大きな伸びを示したため一段高となり、10月14日には149円台に達した。その後も上げ続けて10月21日21時半頃に151.94円まで到達したが、その後の23時半頃に為替介入があった。

為替介入後の下げでFX各社のレートは10月22日1時過ぎに146.1円台まで下げたが、ロイターや日経のニュースでは一時144円台半ばまで下げたとなっていた。この違いは、その後の幾つか情報を見ていると日銀が電子取引システムに直接出したレートのデータで、実際に取引は成立しなかったのではないかという話もあったが、真偽のほどは分からない。

私は10月21日の23時頃からAmazonプライムでアニメ映画の『閃光のハサウェイ』を観始めた。しばらくして為替介入ぽい動きがあり、横に出していたチャート画面を見たり、一時停止して指値買いを入れたりしていた。そのせいで、観終わってもなんか印象が薄かった。元々、ガンダムシリーズ視聴者でないと分かりづらい部分的な内容のアニメではあったが。

週明け10月24日の朝は149円台まで戻していたが、8時半頃に再度為替介入があったようだ。10月24日の介入時よりもFX会社のレートは下がって145.3円台まで下げた。私は10月21日の介入後、たった0.1枚ずつだが147円から145円まで1円刻みでドル円の買い注文を出してあった。再度の介入で146円の買いは成立していた。ただ、介入の効果は持続せず、その日の内にまた149円台に戻してしまった。

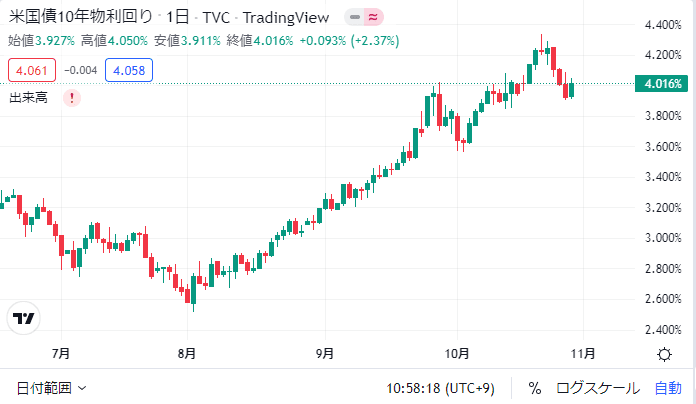

10月21日には為替介入以外にもう一つドルの下げ要因があった。FEDウォッチャーとして有名なWSJ記者のニック・ティミラオス氏が「FRBは11月に開催される FOMCにおいて0.75%の利上げを決定するが、12月に関しては利上げ幅をもっと小さくするということを、どのようにメッセージとして出すか議論する」と題した記事を公開していた。 この記事を受け、米長期金利も10月21日にピークを付けて下げ始めていた。

結局、為替介入そのものよりも、金利のピークアウト感がドル円の押し下げには有効で、10月27日には145.1円まで下げた。しかし、10月28日には日本の金融政策決定会議後の日銀総裁会見で従来と変わらない発言があったため、少し戻して147.4円台で終わった。

参考までに米10年国債の先物利回りの日足チャートを以下に載せておく。

出所:TradingView|US10Y

ユーロドルは、10月4日にはパリティ直前まで戻したものの反落し、10月13日には$0.963台まで下げた。その後は反発し、10月27日にはECBが前月に引き続いて0.75%の利上げを行い、$1.009台を付けた。しかし、0.75%利上げは想定通りであったし、その後のラガルド総裁の発言も特にタカ派的ではなかったため反落し、$0.996台で終わった。

ユーロ円は、ドル円の影響の方が大きく、10月21日には148.4円に到達した。その後、日本の為替介入によるドル円の急落に伴い10月24日に143.6円台まで下げたが、ドル円とユーロドルの戻りで10月26日に147.7円台まで戻し、146.9円台で終わった。

各国の動きとニュース

まずは米国関係から。

10月7日発表の米雇用統計。雇用者数26.3万人増で失業率は予想外に低下し、FRBへの利上げ圧力は続くと見られた。

10月7日発表の米雇用統計。雇用者数26.3万人増で失業率は予想外に低下し、FRBへの利上げ圧力は続くと見られた。

10月11日のイエレン米財務長官の発言。従来からスタンスが変わった訳ではないが「市場原理に基づいてドルの価値が決まることが米国の利益に合致する 」と明言した。

10月15日には、バイデン米大統領がアイスクリームを舐めながら記者団に対して「ドル高を懸念していない。米国経済は力強い 。問題は他国の経済成長や政策だ」と発言していた。今のところ、ドル高はインフレ抑制に有効だから、そう発言しているのだろう。米国側は自国にとって都合が悪くなれば、すぐ言い方を変えるだろうが、今のところその気配はなさそうだ。

10月12日の米生産者物価指数の発表。9月のPPIは予想上回る伸びで、雇用統計の結果と同じく、FRBへの利上げ圧力は続くと見られた。

10月13日のコア消費者物価指数の発表。 9月のコアCPIは40年ぶりの大きな伸びで、ますます大幅利上げが必要と考えられ、この時点では11月に0.75%、12月にも0.75%という見方が有力になった。

10月21日にFEDウォッチャーとして有名なWSJ記者のニック・ティミラオス氏が著名記事を発表。この記事を受け、12月は利上げペースが下がるという見方が広がり、米長期金利も10月21日にピークを付けた。元の英文記事も日本語訳もうまくリンクを張れなかったので、以下に無料の見出し部分を一部切り張りしておく。

出所:ウォールストリートジャーナル日本語版|金融政策ウオッチ

10月27日の米GDP 7-9月期の発表。消費が堅調で予想上回る2.6%増だった。金利、為替にほとんど影響はなく、月央から戻り歩調だった米株式市場には援軍となっているようだ。

続いて欧州関係で1つだけ。

10月27日にECBは0.75%の利上げを発表。エコノミストの予想通りで、今後一段の利上げも想定されている。

10月27日にECBは0.75%の利上げを発表。エコノミストの予想通りで、今後一段の利上げも想定されている。

次に日本の関係。

10月12日の訪米中の黒田総裁の発言。「金融緩和を継続する必要がある」とあらためて表明した。

10月28日の金融政策決定会合後の日銀総裁の会見。 今までと変わらず「今すぐの利上げ・出口は考えない」、「YCC自体が円安をもたらすことはない」と語った。

長くなったが、ブックマーク代わりに唐鎌 大輔氏の解説記事を2つ、ボイントと思った部分のメモ付きで載せておく。

アメリカの経常赤字の水準は今や金融バブルのピーク時(2006~2007年)を超えている。ただ、経常赤字の規模はGDP比で見ればマイナス6%を超えていた2006~2007年と異なり、現状ではその半分程度(マイナス3.0~3.5%)なので、今のところ過去に類例がない経常赤字とも言い切れない。

ドル高の悪影響はおそらくアメリカよりも新興国に早く表れる。

ドル暴落は、時間軸としてあと半年程度で起きる話とも考えにくく、また、仮にそうなったとしてもどれほどの円高になるのかは別問題だろう。日本経済の実力が過去とは違う。今年3月、ドルの名目実効相場は横ばいで決してドル高ではなかった。

ドル高の悪影響はおそらくアメリカよりも新興国に早く表れる。

ドル暴落は、時間軸としてあと半年程度で起きる話とも考えにくく、また、仮にそうなったとしてもどれほどの円高になるのかは別問題だろう。日本経済の実力が過去とは違う。今年3月、ドルの名目実効相場は横ばいで決してドル高ではなかった。

9月の実質ベースで見た実効為替相場は58.94と1971年9月(58.31)以来の安値を更新した。実質では名目よりも下落が激しい。実効相場における実質と名目の差は主要貿易相手国との物価格差に相当する

本当の問題はやはり日本経済が長年患っている相対的なディスインフレ状況、端的に言えば「上がらない賃金」などがテーマになる。

円安と輸出数量増加をめぐる因果関係はほぼ途切れている。断続的に発生する円高や頻発する自然災害、縮小する国内市場を嫌気して製造業の海外生産移管が進んだことが主な背景とされる。

本当の問題はやはり日本経済が長年患っている相対的なディスインフレ状況、端的に言えば「上がらない賃金」などがテーマになる。

円安と輸出数量増加をめぐる因果関係はほぼ途切れている。断続的に発生する円高や頻発する自然災害、縮小する国内市場を嫌気して製造業の海外生産移管が進んだことが主な背景とされる。