会社四季報が発行される度に証券会社のサイトで保有銘柄等の情報をチェックし、独自の銘柄管理シートに必要情報を転記して活用していることは以前書いた。その記事には四季報プロ500は時々買って銘柄選びの参考にしていて、全上場銘柄の理論株価が載っていることも書いた。

一方、ダイヤモンド・ザイは一時期は定期購読したこともあったが今では時々買って銘柄選びの参考にしていることを書いた。その記事には、読みたい情報は人気の株500診断と全上場銘柄の理論株価だということも書いた。

この12月には珍しく両方とも買ったので、銘柄管理シートに転記している両雑誌の最新の理論株価を同時に更新した。さらに、以前記事にしたROEとBPSから求める理論株価も四季報新春号の必要情報の転記を終えたので更新された。

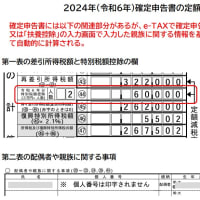

その結果、最新の3つの理論株価を比較できることになった。下記は、四季報が発行される度に追加していく独自の銘柄管理シートの、私の保有するプライム上場銘柄の内のコード順の上から5銘柄の理論株価関連部分を抜粋したものだ。

上記の範囲でも列の一部は非表示にしているし、四季報から転記する情報やそれらから自動計算させる指標などの列が右の方に延々と続く表になっている。この銘柄管理シートを作り始めたのは20年以上前で、算出項目等は時々修正したりしている。保有銘柄や検討中の銘柄が増えてくると、四季報情報の更新は結構な手間だ。しかし、その際に個々の銘柄の情報を確認することにもなるので、早期退職後は毎号欠かさず続けている。

なお、株価は12月22日終値、理論株価乖離率についてはROEとBPSから求める理論株価に対する乖離率となっている。-30%以上は青の太字、+30%以上は赤の太字にして割安、割高が分かりやすいようにしている。

さて、3つの理論株価を比較してみると、似た傾向がある。低PBR銘柄の理論株価は高くなりがち、高PBR銘柄の理論株価は低くながちである。これは、理論株価のベースに資産的価値が入っているからで、BPSとの比較で乖離が出やすくなる。PBR1倍割れの解消が進めば、この傾向はましになるだろう。

次に今後の稼ぎに着目する利益的価値については、3つの理論価値で考慮範囲がだいぶ違う。ざっくり説明すると、ROEとBPSから求める理論株価では今期と次期の1株益しか見ていないのに対して、四季報では15期分まで超過1株利益を現在価値に割り引いて計算している。これに対してザイでは今期の1株益を基に業種によって4期~10期分までとしているが、売上高の伸び率から想定成長率を算出して加味している。

ROEとBPSから求める理論株価では近い2期分しかみていないので直近の影響が大きくなる。一方、四季報の場合、順調な業績の会社の場合、今の収益状況が15期続くと仮定すると理論株価は高くなりがちだと思う。ザイの場合は期間的には中間的だが、今期の影響が強くかつ売上高の増減を過大評価してしまう懸念があると思う。

上記のような違いはあるものの、3つとも資産的価値と利益的価値を考慮したものであるため、極端に違う理論株価にはならない。今回比較してみて、一番簡易に求めているROEとBPSから求める理論株価が案外いい線を行っているのにはちょっと驚いた。上の例の範囲だと4勝1敗だ。ただ、この理論株価は直近の影響が大きいので、赤字決算が混じると理論株価がマイナスになったりして使いものにならない。

理論株価は、株価そのものとして提示されるので割安/割高を判断しやすい情報である。しかし、結局は今の状況の延長でしかないため、将来起きることは考慮できるはずもなく、長期での不確定性は大きくならざるを得ない。私はそう心得た上で理論株価や乖離率を見ている。