増資によって株主の権利が損なわれることが問題になっている。大きくは2つの問題がある。1つは増資において株式数が増えることで、株主の利益に反する株主権の希薄化dilution(株価の下落)が生ずるという問題である。もう1つは、株式数の増加によって、しばしば株主の意向とは無関係に会社の支配構造が変化させられるという問題である。企業の支配権が変更されてしまったり(しばしば実態不明のファンドが登場すること)、あるいは買収防衛に利用されたり(支配権の維持に利用されること)、などが生じている。

希薄化は既存株主の権利を直接損ねている。支配構造の変化では、株主とは利益が相反することもある経営者が行う支配構造の変化の決定で、既存株主の権利が損なわれていないかが問題になる。

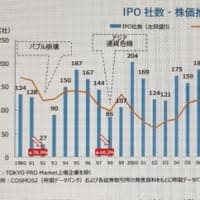

上場会社資金調達額の推移(東京証券取引所)

エクイティ・ファイナンスに関する検証(新光総合研究所)2010-01-09

公募増資後の株価パーフォマンス(新光総合研究所)2009-10-26

第三者割当増資で東証で新ルール導入

増資の手法は、新株引受権をどのように分けるかで、株主割当(right issue)、第三者割当(private placement)、公募(public offering)の3つに分類される。既存株主の権利保護という点で、株主権の希薄化と会社支配構造の変化の両面について、かねて問題にされてきたのは第三者割当増資である。

東京証券取引所では2009年8月24日にこの点で新ルールを導入施行している。

一般に、既存株主の立場から増資の乱用を避けるには、一定以上の規模の発行には、株主総会決議を義務付けるなど制約をつけることが有効だとされている。

会社法上では発行可能株式総数は発行済み株式総数の4倍を超えられない。東証の新ルールでは300%を超える希薄化率の場合は原則として上場廃止とされた。

NY証券取引所では総議決権の20%以上超える発行について総会決議を求めている。東証の新ルールでは25%以上のケースで株主総会の議決や独立した第三者の意見書の入手を求めている。

会社法により市場価格より有利な価格で第三者に割り当てる「有利発行」、支配権の維持・移動を主要目的とする「不公正発行」は禁止されているが、今回の新ルールでは第三者割当増資について、情報開示規制(適時開示規制強化)が行われた(発行価格の算定根拠、割当先が資金手当ができているか、割当先との商取引の開示など)。金融庁でも資金の出し手、調達資金の使途などについて開示義務付けを検討している。

東証が第三者割当で新ルール施行(2009年8月24日)

なお経済界からは株主総会の義務付けは機動的資金調達を妨げるとの抵抗があったことで、総会での議決のほか独立した第三者委員会による意見書方式が認められた。この点で NYSEでは発行済み株数の20%を超える株式を発行する場合、原則として、株主総会の同意を義務つけており、実質的に東証より厳しい。また東証ルールは自主規制で権威付けが不十分。会社法で規制するべきだという主張も根強い。

株主割当増資復活に向けて

株主割当、第三者割当、公募(公募はかならず有価証券届出書が必要で、情報開示面では優れている)という3つの手法のなかで、既存株主の権利保護という点では、株主割当(既存株主に持ち株に応じて新株予約権を交付するもの=ライツイシュー)が優れている。株主利益意識の高い欧州では6割弱が株主割当=ライツイシューだとされている。

ところがで日本では近年、ライツイシューが止まっていた。このことに関連して東証は2009年内にも上場規則(1つの予約権利に1株購入を義務付け)の改正(この規則は2006年会社法施行に伴い、資本を倍に整数倍に増やす増資しかできなくなったとされる)を2009年12月22日に正式に表明した。これは新株予約権1つに1株割り当てるという上場規則を廃止するというもの。この規則のために倍額増資しかできないので2006年以降、実質的に株主割り当て増資が止まっていたのである。

東証 ライツイシューで上場規則改正を正式に発表(2009年12月22日)

制度改正の背景には、ライツイシューの活用が進まないと、企業の増資により株安が進んでしまうこと、金融機関が自己資本規制に対応して巨額増資を進め、増資に対する社会的関心が高まっていることがあった。

ライツイシュー普及のいま一つの課題は、会社法と金融商品取引法が定める開示規制のために、発行を決めてから発行できるまで2け月半程度、また株主が資金を払い込むまで3け月程度と長い時間がかかること(公募増資だと1ケ月以内)。このため決めてから新株発行までに2ケ月半ほどかかる(決議ー有価証券届出書提出ー一定の開示日数ー割当日(基準日))。またその間、自社株買いやM&Aなどを制限される。このように期間が長いと引き受ける証券会社のリスクも大きくなる。開示規制が投資家保護の仕組みであることからすると、この期間の短縮には株主の権利保護で矛盾もありそうだ。この点の解決も課題とされている。

ライツイシューでは増資に応じたくない株主は、予約権を売却することで現金を得ることができる。増資に応じない株主の予約権は証券会社が買い取り、ほかの投資家に転売することで、資本調達額・発行株数を保証する。これは債券発行における引受underwriting業務と同じ。証券会社は、予約権が売れないリスクを引き受ける代わりに引受手数料を取る。

最新の画像もっと見る

最近の「Securities Markets」カテゴリーもっと見る

最近の記事

カテゴリー

バックナンバー

人気記事