不動産と税金は切っても切れない関係であり、不動産を購入すると不動産取得税が、所有すると固定資産税が課されます。

そして、それらの税額は、課税標準額(かぜいひょうじゅんがく)という聞き慣れない額を基に計算します。

不動産に関する二大税金「不動産取得税」と「固定資産税」の課税標準額をわかりやすく簡単に解説しましょう。

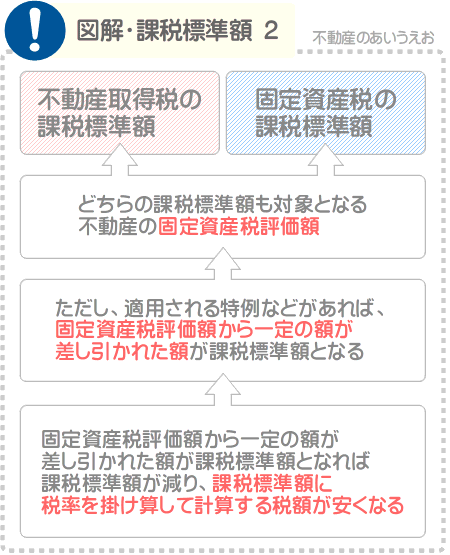

不動産の課税標準額とは、税額を計算する基となる額であり、原則として「対象となる不動産の固定資産税評価額」

不動産取得税と固定資産税は、以下のように「課税標準額」に税率を掛け算して計算します。

課税標準額×不動産取得税の税率(土地、または住宅である建物を購入した場合は3%、それ以外を購入した場合は4%)=不動産取得税

固定資産税の計算式

課税標準額×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

それぞれに式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

不動産取得税と固定資産税を計算する際の課税標準額は、どちらも同じであり、対象となる不動産の固定資産税評価額です。

不動産の固定資産税評価額とは、市町村によって評価された、その不動産の「適正な時価」であり、売買価格より低くなるのが通例となっています。

たとえば、引き渡し価格が5,000万円の新築の建物であれば、その固定資産税評価額は2,400万円程度などになるといった具合です。

売買価格が5,000万円の土地であれば、その固定資産税評価額は1,400万円程度などになります。

ただし、適用される特例や軽減措置があれば、固定資産税評価額から一定の額が差し引かれた額が課税標準額となります。

つまり、適用される特例などがあれば、課税標準額は減るというわけです。

課税標準額が減れば、課税標準額に税率を掛け算して計算する不動産取得税や固定資産税が安くなります。

つづいて、建物の不動産取得税の課税標準額と、土地の固定資産税の課税標準額が減る主な特例をご紹介しましょう。

ちなみに、建物の固定資産税評価額は、築年数が経過すると共に徐々に下がります。

しかし、最近は物価高により下がらない状況が発生しています。

また、土地の固定資産税の課税標準額には、「固定本則課税標準額」という特殊な課税標準額が存在します。

それらの詳細は、私が運営するサイト「固定資産税をパパッと解説」にて解説中です。

不動産の購入を予定し、ご興味のある方がいらっしゃいましたら、ぜひご覧ください。

建物の不動産取得税の課税標準額が減る主な特例は「不動産取得税の課税標準の特例」

建物の不動産取得税の課税標準額が減る主な特例は、「不動産取得税の課税標準の特例」です。

同特例は、様々な不動産を購入することにより適用されますが、新築の住宅である建物を購入した場合の主な適用条件は、以下のとおりです。

- 新築の戸建てであれば、床面積が50㎡以上240㎡以下の物件を購入した

- 新築のマンションであれば、戸内の床面積が50㎡以上200㎡程度以下の物件を購入した

- 戸建て、マンションを問わず、物件を購入後速やかに税事務所に特例の適用条件を満たすことを申告した

また、中古住宅である建物を購入した場合の特例の主な適用条件は、以下のようになります。

- 中古住宅の戸建てであれば、床面積が50㎡以上240㎡以下の物件を購入した

- 中古マンションであれば、戸内の床面積が50㎡以上200㎡程度以下の物件を購入した

- 戸建て、マンションを問わず、現行の耐震基準を満たす物件を購入した

- 戸建て、マンションを問わず、物件を購入後速やかに税事務所に特例の適用条件を満たすことを申告した

そして、「不動産取得税の課税標準の特例」が適用されれば、その課税標準額は、固定資産税評価額から最高で1,200万円が差し引かれた額となります。

たとえば、固定資産税評価額が2,400万円の建物を購入し、同特例が適用されなければ課税標準額は2,400万円となり、以下のように計算して不動産取得税は72万円です。

課税標準額(固定資産税評価額である2,400万円)×不動産取得税の税率(3%)=72万円

一方、同じく固定資産税評価額が2,400万円の建物を購入し、同特例が適用されることにより固定資産税評価額から1,200万円が差し引かれた額が課税標準額となれば、以下のように計算して不動産取得税は36万円まで軽減されます。

課税標準額(固定資産税評価額である2,400万円から1,200万円が差し引かれた1,200万円)×不動産取得税の税率(3%)=36万円

つづいて、土地の固定資産税の課税標準額が減る主な特例をご紹介しましょう。

土地の固定資産税の課税標準額が減る主な特例は「住宅用地の特例」

土地の固定資産税の課税標準額が減る主な特例は、「住宅用地に対する固定資産税の課税標準の特例(通称:住宅用地の特例)」です。

同特例は、住宅が建つ土地に適用され、200㎡以下の土地に適用されれば、固定資産税評価額の6分の1が課税標準額となります。

たとえば、固定資産税評価額が1,400万円、敷地面積が200㎡の土地を所有し、一切の特例や軽減措置が適用されなければ課税標準額は1,400万円となり、以下のように計算して固定資産税は19万6,000円です。

課税標準額(固定資産税評価額である1,400万円)×固定資産税の税率(主に1.4%)=19万6,000円

一方、同じく固定資産税評価額が1,400万円、敷地面積が200㎡の土地を所有し、住宅用地の特例が適用されれば課税標準額は233万3,300円となり、以下のように計算して固定資産税は3万2,600円まで軽減されます。

課税標準額(固定資産税評価額である1,400万円の6分の1の233万3,300円)×固定資産税の税率(主に1.4%)=3万2,600円

以上で不動産取得税と固定資産税の課税標準額が減る特例のご紹介の完了です。

不動産取得税と固定資産税の課税標準額は、原則として「対象となる不動産の固定資産税評価額」であり、適用される特例や軽減措置があれば、固定資産税評価額から一定の額が差し引かれた額となります。

固定資産税評価額から一定の額が差し引かれた額が課税標準額となれば、課税標準額が減り、課税標準額に税率を掛け算して計算する税額が安くなります。

それではまた次回の更新でお会いしましょう。不動産のあいうえおでした。