昔の投資信託

30年以上前、投資初心者の頃、"専門家"の運用に期待して大手証券会社で設定・募集されていた日本株投信を何度か購入した。しかし、運用結果の印象は、上がるときは指数ほど上がらず、下がるときは指数以上に下がるという感じだった。結局、日本株について投信は無能、自分でやった方がましだとの結論を得た。

昔は手数料3%+運用報酬2%ぐらいが普通だったので指数並みの運用能力でも成績が劣るのは当然だった。大口顧客への営業失敗をカバーするための投信へのはめ込みもあったときくし、次々と設定されるので運用担当者は適当に流すような運用になるともきいた。

最近の投信は、世間の目や金融庁の指導も厳しくなって、ずいぶんましになっていると思う。

特徴のある投資信託-失敗例

日本株対象の投信はやめた後、自分ではできない投資対象、投資手法に期待して購入するようにした。うまくいったものも少しはあるが失敗したものも多い。失敗したものには時期の他にも理由があったと思う。参考になると思うので、以下に幾つか紹介しておきたい。

GSワールドマーケットストラテジー 2005年1月~2010年5月 23%の損失

株、債券、通貨を対象にヘッジファンドの手法(複数のロング・ショート戦略を組み合わせた計量運用)を利用する成功報酬型の投信で、高度な運用をあなたにとかいう謳い文句とゴールドマンサックスの名前にひかれて購入した。一時上がったもののリーマンショックを挟んで低迷を続けた。

ゴールドマンサックスが小口投資家相手に本気を出す訳がないと思い解約した。税抜き購入手数料が3%、信託報酬が年1.8%なので、損失の半分はこれらに喰われた結果だ。

調べてみると解約後も下げ続け、今年6月11日に5,244円で繰上償還されていた。持っていれば後9年もかけて損失は倍になっているところだった。

アジアFoF連動型投信(アジアフォーカス) 2005年7月~2011年11月 5%強の損失

絶対収益を目指してロングショートモデルをメインにしたアジア株のファンドオブファンズ型の投信。同期間で普通のロングのアジア投信は2倍程度。リーマンショック前の2007年は3倍超のアジア投信が多かったが、ここは+15%程度に過ぎなかった。

ロングショート戦略は上げ相場の時、アクセルが踏まれている横で常に同じだけプレーキをかけているような運用だからだ。保有しておく価値はないと判断し、解約した。運用会社はアセットマネジメントOne。

調べてみると2016年10月に11,310円で繰上償還されていた。あと5年待てば+13%利益は出たが、動きが冴えないのは一緒だった。11年3カ月もかけて13%に過ぎない。

コモディティ・トレンド・オープン 2011年12月~2016年3月 22%の損失

商品先物を利用してトレンド・フォロー戦略で絶対収益を目指す投信で、運用報酬が高い上、成功報酬型。リーマンショック後の景気回復期だったのに期待に反して運用はマイナスになり、繰上償還になった。初期は上がったものの、低迷後の後半は運用を放棄したように横ばいが続いた。

先物を担当する投資顧問会社はマネックス・オルタナティブ・インベストメンツで、コモディティ分野で20年以上経験を積んだ運用者がいるとアピールされていたが、結果を見ると無能としか言えない。一応、経験と能力は別物なのは分かるけど。

長く残っている投資信託はまし

紹介した3つに限らず、出来の悪い投信は繰上償還されていく。残っている投信は平均的には成績がよく見えることになる。たとえ今ある投信の平均成績が指数並みに見えたとしても、実際には指数以下だということだ。

逆に言えば、繰上げ償還されずに長く残っている投信はましだとも言える。

逆に言えば、繰上げ償還されずに長く残っている投信はましだとも言える。

ちなみに今の時期、投信を買うならeMAXIS Slimシリーズでの分散・積立投資をお勧めする。 無駄に積極運用しないインデックス型で、何といっても低コストだからだ。また、日米の株は高値圏なので、一気に投資すべき時期でもないからだ。

【2020.1.27追記】

投資信託の運用能力に関する話は、以下の3つ記事にも記載しましたので、よろしければ合わせてご覧ください。

結局、インデックス型に行きつく

投信ブロガー221人が選んだ「ファンド・オブ・ザ・イヤー2019」が発表された。ちょっと変わったタイプの「グローバル3倍3分法ファンド(1年決算型)」も入ったが、全部インデックス型だ。長年よく投信を見ていれば、長期でプロの運用に期待するのには無理があることが分かるので、投信ブロガーの人たちが低コストのインデックス型がいいと思うのは当然だ。

【2021.7.28追記】

あまり古い記事に情報を追加しても読む人もほとんどいないだろうが、備忘録も兼ねているので、追記しておく。

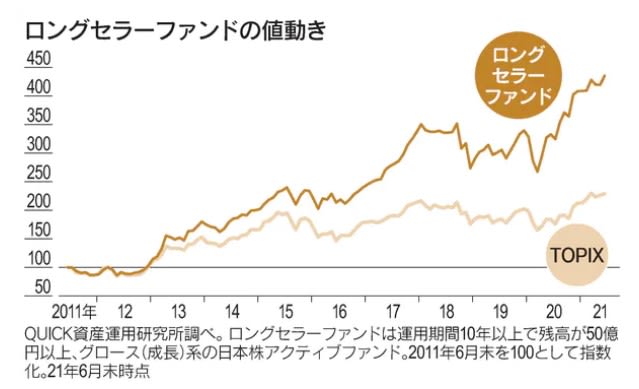

本日の日経に面白い記事があった。上で「長く残っている投資信託はまし」と書いたが、それを裏付けるデータが示された記事だっだ。ポイントとなる文章とグラフを引用すると次の通り。

-----

過去10年間で東証株価指数(TOPIX)は約2.3倍に値上がりしたが、10年以上の運用実績があるロングセラーファンドをみると基準価格が平均で約4.3倍になった。

-----

引用した文章とグラフは下記の記事の中にある。