10月30日に金地金の海外相場が$2,000/oz超かつ買取価格が10,000円/g超を達成したので、積み立てていた金を少し売却した。今回は、その売却に関する話に加え、外貨準備における金の割合やドル離れの話についても少し書いておいた。

なお、買取価格は正式には金市場売却受託サービス価格というが、ここでは分りやすいように買取価格を使っている。

今回の売却

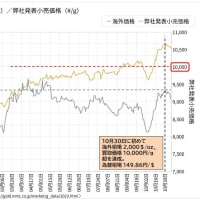

前回は買取価格が9,000円/gを超えていた3月20日に売却した。その後、次の目標は10,000円/g超と思っていたが、9月6日には到達した。しかし、29年間続けた純金積立を止めて残高も少なくなっていることや、金が上げやすい状況だと思ったので、前回よりも1割以上高くなるまでは我慢することにした。また、別な目標として2,000$/ozというのも長く意識してきた。

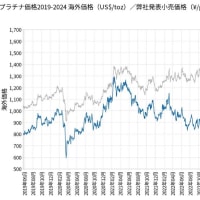

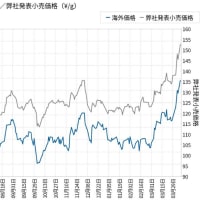

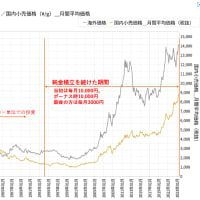

11月8日までの金価格の1年チャートを以下に示すが、前回売却後いったん弱くなっていた海外相場が米国の利上げ終了観測やイスラエル・ハマス紛争で持ち直し、かつ円安も想像以上に進んできた結果、10月30日に上記2つの目標を同時に達成した。

10月30日の海外金価格は2,004.15$/oz、買取価格は10,560円/g、為替相場は149.86円/$だった。私は三菱マテリアルの株主なので、買取価格は一般の人より今回は5円だけ(前回は何故か6円)高くなっていた。売却した重量は18.2gほどだ。端数は保有残高の都合による。

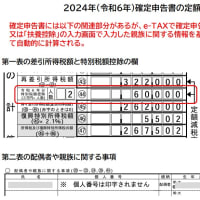

今回の売却による譲渡益は約12.5万円だが、今年に入ってからの貴金属の譲渡所得の合計は特別控除50万円に収まるので非課税だ。この点はETF等に比べて現物のメリットと言える。

年内に貴金属をあと2回ぐらい売っても特別控除に収まりそうだが、積み立てている貴金属はインフレ対策の資産なので、よほどの上げがない限りは今年はもう終わりにしようと考えている。インフレとは通貨価値の下落であり、金が値上がりする根本的な理由は通貨価値が下がるからだ。

金による価値保全とドル離れ

ご存じだと思うが貴金属の中でも金だけは外貨準備にも使われている。産業用途が少ない分だけ、金価格の推移は価値保全の側面を強く表す。世界のどこでも時代が変わろうとも大昔から金は金なのだ。

日本の外貨準備における金の割合が4%強と他の先進国に比べて極端に少ないのは、米国に対する忖度(半ば強制)だと言われている。日本は外貨準備の主対象として米国債を買い続けなければならない。そして、最近は違うが長期にわたる円高で為替差損を被ってきた。

日本の外貨準備の今年4月末時点の状況は以下の通り。

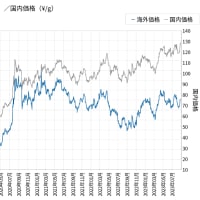

少し古いが2020年4月末時点の各国の外貨準備における金の割合は下記の通り。

昨年来、新興国が外貨準備における金の割合を増やしているのは、ウクライナ戦争でのロシア制裁でG7諸国通貨分の外貨準備を凍結したことや国際決済システムSWIFTから排除したことによって、非米諸国のドル離れを引き起こしたからだと言われている。

2023年5月6日の日経の記事。

2023年6月6日のロイターの記事。

金価格の長期チャートを以下に示すが、中短期では投機的要素で大きく振れるが、長期(超長期)では通貨価値の低下を反映して上げてきた。2020年以降の急な上げはコロナ禍による世界的なお金の大量のバラマキに加え、最近のドル離れが主要因なのだと思っている。

出所:三菱マテリアル(https://gold.mmc.co.jp/market/#gold_longspan)