固定資産税は、以下のように「その建物や土地の固定資産税評価額」を課税標準額として税額を計算します。

課税標準額(その建物や土地の固定資産税評価額)×固定資産税の税率(市町村によって異なるものの主に1.4%)=固定資産税

よって、固定資産税評価額が高い建物や土地や固定資産税が高くなりますが、固定資産税評価額の目安はいくらでしょうか。

建物や土地の固定資産税評価額の目安をご紹介しましょう。

固定資産税評価額の目安はいくら?

固定資産税評価額の目安は、新築の戸建ての建物であれば建築費の75%程度など、中古住宅の戸建ての建物であれば建物部分の売買価格の60%から40%程度などです。

また、土地の固定資産税評価額の目安は、売買価格の70%程度などになります。

新築のマンションの建物(一戸部分)の固定資産税評価額の目安は、一戸部分の販売価格の60%の75%程度などです。

中古マンションの建物(一戸部分)の固定資産税評価額の目安は、一戸部分の売買価格の70%から50%程度などになります。

マンションの土地である「敷地権の一部」の固定資産税評価額には、残念ながら目安はありません。

つづいて、戸建ての建物、土地、マンションの建物(一戸部分)と土地(敷地権の一部)の固定資産税評価額の目安の詳細を解説しましょう。

戸建ての建物の固定資産税評価額の目安

戸建ての建物の固定資産税評価額の目安は、新築であれば建物部分の建築費の75%程度などです。

たとえば、建築費が2,000万円であれば「2,000万円×75%=1,500万円」と計算し、固定資産税評価額は1,500万円程度になります。

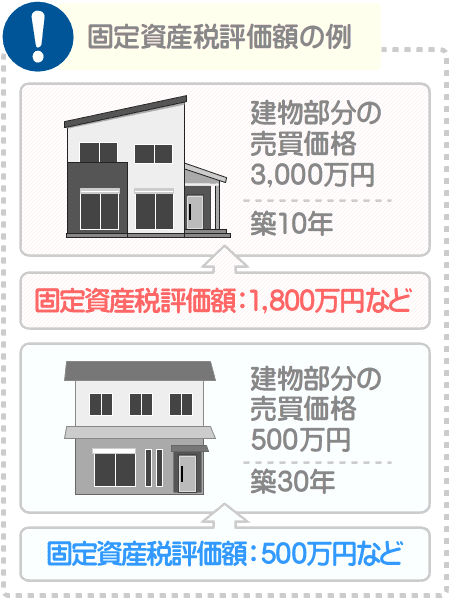

一方、中古住宅である戸建ての建物の固定資産税評価額の目安は、建物部分の売買価格の60%から40%程度などです。

60%から40%というと開きがありますが、建物部分の売買価格が高く、築年数が浅いほど割合が大きくなるとお考えください。

例を挙げると、建物部分の売買価格が3,000万円、築10年であれば割合は60%になり、「3,000万円×60%=1,800万円」と計算しつつ固定資産税評価額は1,800万円程度になるといった具合です。

また、建物部分の売買価格が500万円、築30年であれば割合は40%になり、「500万円×40%=200万円」と計算しつつ固定資産税評価額は200万円程度になります。

ちなみに、私が運営するサイト「固定資産税をパパッと解説」では、固定資産税評価額が高くなる建物や土地、低くなる建物や土地の特徴を解説する記事を公開中です。

建物や土地を所有しつつ固定資産税評価額が高すぎる、または安すぎると感じる方がいらっしゃいましたら、ぜひご覧ください。

土地の固定資産税評価額の目安

戸建てが建つ土地や更地の固定資産税評価額の目安は、その土地の「標準的な価格」の70%程度です。

「標準的な価格」とは、売り主の売り急ぎや買い主の買い進みなどを含まない、通常設定されるべき価格とお考えください。

不動産の売買価格は、売り主が売り急ぐ際は相場より低く、買い主が買い急ぐ場合は相場より高く設定されますが、「標準的な価格」とは、それらの事情を含まない価格です。

土地の固定資産税評価額は、立地条件が類似する土地が売買された際の事例を基に、その土地の「標準的な価格」を鑑み、「標準的な価格」の70%程度に設定されます。

よって、土地の固定資産税評価額の目安は、その土地の「標準的な価格」の70%程度となります。

たとえば、標準的な価格が2,000万円の土地であれば「2,000万円×70%=1,400万円」と計算し、固定資産税評価額の目安は1,400万円程度です。

マンションの建物(一戸部分)の固定資産税評価額の目安

マンションの一戸部分を所有する方は、一部例外を除き建物である「一戸部分」と、土地である「敷地権の一部」を所有し、それぞれに固定資産税評価額が設定されます。

そして、新築のマンションの建物である「一戸部分」の固定資産税評価額の目安は、一戸部分の売買価格の60%の75%程度などです。

たとえば、一戸部分の売買価格が3,000万円であれば「3,000万円×60%×75%=1,350万円」と計算し、固定資産税評価額は1,350万円程度になります。

一方、中古マンションの建物である「一戸部分」の固定資産税評価額の目安は、一戸部分の売買価格の70%から50%程度などです。

70%から50%程度というと開きがありますが、一戸部分の売買価格が高く築年数が浅いほど割合が大きくなるとお考えください。

例を挙げると、一戸部分の売買価格が2,000万円、築10年であれば「2,000万円×70%=1,400万円」と計算し、一戸部分の固定資産税評価額は1,400万円程度などが目安です。

一戸部分の売買価格が500万円、築40年であれば「500万円×50%=250万円」と計算し、一戸部分の固定資産税評価額は250万円程度などが目安となります。

ちなみに、マンションといえば鉄筋コンクリート造や鉄骨鉄筋コンクリート造ですが、それらは木造より固定資産税評価額が下がるのに時間がかかります。

マンションの土地(敷地権の一部)の固定資産税評価額の目安

マンションの一戸部分を所有する方は、一部例外を除き建物である「一戸部分」と、土地である「敷地権の一部」を所有することとなり、それぞれに固定資産税評価額が設定されます。 そして、「敷地権の一部」の固定資産税評価額の目安ですが、残念ながらありません。

敷地権の一部の固定資産税評価額は、以下の式で計算します。

式に含まれる「マンションが建つ土地全体の固定資産税評価額」は、立地条件、面積によって大きく異なります。

また、式に含まれる「敷地権の割合」は、「そのマンション全戸の床面積の合計」と、「所有する一戸部分の床面積」によって大きく異なります。

よって、「敷地権の一部」の固定資産税評価額は物件によって大きく異なり、残念ながら目安はありません。

ちなみに、所有するマンションの「マンションが建つ土地全体の固定資産税評価額」は、固定資産税の課税明細書に記されています。

1億5,000万円などと高額な額が記されていれば、おそらくはそれが「マンションが建つ土地全体の固定資産税評価額」です。

「敷地権の割合」は、登記簿を写した書面である「登記事項証明書」に「67890123分の345678」などと分数で記されています。

たとえば、「マンションが建つ土地全体の固定資産税評価額」が1億5,000万円、「敷地権の割合」が「67890123分の345678」であれば以下のように計算し、「敷地権の一部」の固定資産税評価額は76万3,500円です。

- 345678÷67890123×100=0.509%

- 1億5,000万円×0.509%=76万3,500円

以上で戸建ての建物、土地、マンションの建物(一戸部分)と土地(敷地権の一部)の固定資産税評価額の目安の解説の完了です。

ただし、ご紹介したのは、あくまで目安のため留意してください。

固定資産税評価額は物件によって大きく異なり、全ての建物や土地の目安を正確にお伝えするのは難しいのが現状です。

それではまた次回の更新でお会いしましょう。不動産のあいうえおでした。