2018/7/28 6:52 日本経済新聞 電子版

積み立て方式の少額投資非課税制度(つみたてNISA)の始まりなどを機に、長期投資への関心が高まりつつある。長期投資を実践する際は押さえておきたい原則がある。公的年金の運用を担い、国内最大級の機関投資家でもある年金積立金管理運用独立行政法人(GPIF)が7月6日に発表した2017年度運用報告をもとにヒントを探った。

■年平均収益率3.1%

公的年金の積立金(3月末で156兆円)は、GPIFが政府から預かり、金融市場で運用している。01年度に自主運用を始めてからの平均収益率をみると年3.1%。同期間の賃金上昇率(同マイナス0.2%)を大きく上回る水準だ。

GPIFは年金財政を長持ちさせるため賃金上昇率を1.7%上回る運用を長期で求められており、これまでのところは順調。広木隆マネックス証券チーフ・ストラテジストは「長期の国際分散によりリスクを抑制しながら適度な収益を目指す手法は個人も見習いたい投資の大原則」という。

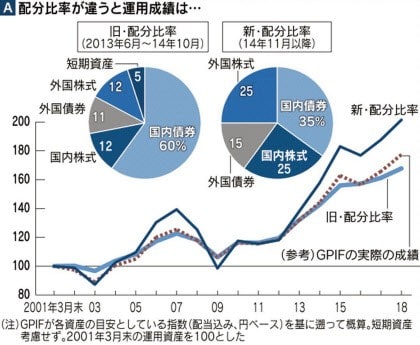

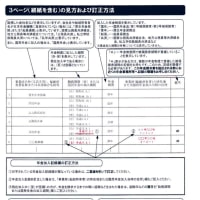

まず大事なのが資産配分と収益率の関係だ。株式や債券など異なる資産クラスにどう資金を配分するかによって長期の運用成績は大きく左右されるからだ。

■国内債券の比率下げ、国内株式を上げ

GPIFは基本とする資産配分比率を14年10月に変えた(図A)。それまで60%としていた国内債券の比率を引き下げ、代わりに国内外の株式を引き上げた。極端に利回りが低下した国内債券中心では運用が難しくなったからだ。

変更後の結果をみると15年度は株価下落を背景に5.3兆円の運用損が発生。16、17年度は反対に計18兆円の運用益になった。

より長期間では資産配分の違いはどれほど成績に影響するのか。01年度から新旧それぞれの配分比率で運用していたと仮定して資産の増え方を試算した(図Aの折れ線)。株式を増やした新・配分比率は値動きのブレが大きい半面、資産が大きく増えている。

■新しい配分比率、期待リターンは年3.7%

GPIFは新・配分比率から期待できるリターンを年3.7%(賃金上昇率1.4%、物価上昇率0.9%が前提の例)とみている。向こう25年程度を想定し、将来どうなるかは不明だが、賃金や物価を上回る水準になる。個人が物価上昇率を上回るくらいのリターンを目標とするなら、この資産配分は参考になる。

日本では個人金融資産のうち株式と投資信託が占める比率が約15%と、米国(約47%)やユーロ圏(約27%)に比べて低い。生活資金は低リスクの預貯金などで守るとして、余裕資金については老後に向けてリスクを分散しながら長期投資に回す余地はある。

参考までに他の資産配分の例を図Bに示した。株式の比率を高めるほど期待リターンは高まる半面、リスクが増すことに注意が必要だ。全額を株式(国内40%、外国60%)とする右上の例でリターンは年6%でリスクは24%。このリスクの数値は、金融危機時のような歴史的な株安局面で1年間にその2倍(48%)くらいの値下がりが十分ありうることを表している。

■預貯金で代替も

ちなみに国内債券の金利は現在ほぼゼロだ。今後もしも金利が上がって債券の価格が下がれば損失になる。当面は、価格変動リスクのない預貯金で代替するのが無難かもしれない。

GPIFの運用手法でもう一つ参考になるのが「リバランス」。相場が変動すると保有株式などの時価が増減し、全体の資産配分が当初の比率からずれてしまう。これを元の比率に戻すのがリバランスだ。目的は適切なリスク量に調整することにある。ただ、高くなった資産を一部売り、安くなった資産を買うことになるため結果的にリターンが長期で高まることも多い。

金融危機下の08年度に仮にGPIFが新・配分比率で運用していたとすると資産は2割下落していた計算になる。今後もし大きな評価損が出ると株式を減らすべきだとの声が高まりそうだが、リバランスの考え方によればむしろ買い増すべき局面だ。個人も今後の運用で頭に入れておきたい。

■インデックス主体

GPIFは株式投資を複数の運用会社に委託している。株式資産のうち約9割はインデックス(指数)に連動するよう運用しており、銘柄選別によって超過収益を狙うアクティブ型で運用する資産は少ない。

年ごとの平均リターンを比べると、ここ17年のうちアクティブ型が上回ったのは国内株で8回、外国株で5回と、インデックス型に負け越している(コスト控除前)。情報が集まりやすいGPIFでさえ市場平均に勝ち続ける運用者を見つけるのは簡単でない。

個人も運用姿勢に共感できるアクティブ型投信が見つからない場合、低コストのインデックス型を中心に選ぶのも手だ。つみたてNISA導入を機にインデックス型投信の保有コスト(信託報酬)は急激に低下、外国株型でも年0.1%台ですむ投信が増えている。

■ESG投資上積み

GPIFは17年度から環境、社会、企業統治への対応に優れた企業に重点的に投資する「ESG投資」を始めている。企業がESGを重視する経営に転換すれば日本市場全体の底上げにつながるとみる。投資残高は17年度末で1兆5000億円で今後上積みする。

欧州の株式市場ではESG面で評価の高い企業は、株価が相対的に上がりやすい(図C)。日本ではその傾向ははっきり見えないが、投資家の認識が深まれば今後変わる可能性がある。ESGの観点で銘柄を選ぶ投信も増えていて個人も資金の一部でESG投資に取り組む意義はある。

(編集委員 田村正之)

※コメント投稿者のブログIDはブログ作成者のみに通知されます