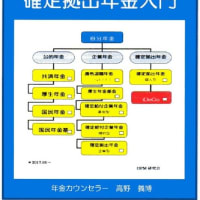

3.戦略アセツト・ミックス構築の経緯

厚生年金基金制度が法律化された時、信託銀行はフロントランナーとして独占的な地位を確保すべく猛烈な売込みセールスを企業にかけてきたと、興銀出身の理事長から聴いたことがあります。

昭和44年に設立されたABC基金(単独・代行・Ⅱ型)は、当初のファンド形成期は設立当初の掛金拠出シェア信託1社70%・生保1社30%で10年ほど積立額をひたすら大きくしていました。設立から20年ほどは、掛金徴収団体として資本の蓄積を図るばかりで、今風な戦略アセツト・ミックス的資産運用という考え方はまったくありませんでした。

毎年決算時(3月締めの9月)に、総幹事会社から報告のある運用報告書は「運用収益額と運用手数料」を起票され損益計算書に計上されて、後は決算関係書類にファイルされて終わりということを繰り返していました。それに、経営サイドが関心を示すのは年々の「総利回り」だけでもありました。

これらを総称して一般に「お任せ運用」と言われてきたのですが、ここで、資産運用文化がまったく育成されていない本邦の賭場と化している劣悪市場の中で、護送船団体制の談合・カルテル体質の本邦金融機関相手に、金融ド素人の基金が運営から経営体への自主・独立の気風を助成・確立しつつ資産運用体制を整備して、戦略アセツト・ミックス構築に至るまでの試行錯誤の経緯を羅列してみましょう。

(1)昭和51年:利差益研究

母体企業の社会保険担当から筆者(35歳)が年金基金へ出向したとき、設立から6年経過していたABC基金の年金資産は9億円でした。筆者は簿記など知らなかったので決算書作成のとき「収益受入金」と「年金資産額」の天秤上のバランス、つまり複式簿記の摩訶不思議に非常に驚愕したものです。それよりなにより、「収益受入金」なるものの存在でした。家族を抱え人工提供で汲々の生活を日々遣り繰りするだけであった筆者にとって、金が金を生み出す仕組み、資本の再生産性、積立金の運用利息は、これまた驚愕でありました。

総利回りから運用手数料控除後の実利回りが、筆者着任前の過去の平均は7.0%、着任しました昭和51年は8.2%でした。

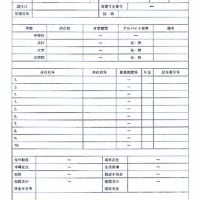

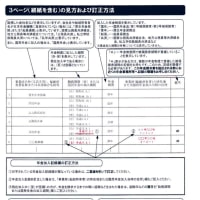

年 度 実利回り 利差

昭和45年 7.4% 1.9%

昭和46年 6.2% 0.7%

昭和47年 6.3% 0.8%

昭和48年 7.2% 1.7%

昭和49年 7.5% 2.0%

昭和50年 7.9% 2.4%

平均 7.0% 1.5%

昭和51年 8.2% 2.7%

又、昭和47年の厚生省通知により所謂「利差益繰入」が可能となっていて、予定利回り5.5%以上の部分の一定額を年金経理から業務経理へ繰入れて事業が出来ることになっている通知を発見したときには興奮したものです。早速、ソロバンを使っての簡単な推計による利差益研究を開始しました。

(2)昭和52年:利差益事業開始

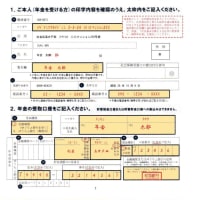

始めての利差益事業は翌年の昭和52年度予算に579万円の利差益の内、30万円の弔慰金給付事業を計上して開始されました。以後、下表の通り展開しました。

(3)昭和56年:会館建設検討開始

社内に会館建設委員会を設置し、建設・積立計画を作成、行政と協議。

(4)昭和57年:第1回資産運用改善

信託銀行の横暴さ(対基金に対する圧倒的な力を武器に強引な営業を展開)に対抗して、信託資産シェア70%(安田信託銀行)を50%に減額。生保シェア30%を50%(第一生命保険30%を40%に、新規に日産生命10%)に増額。

(5)昭和58年:代行コスト研究

全基金一律免除料率方式のもとで、業態によって代行型がハイ・コストになっている実態を素人がソロバンで観念的に感覚的に把握、基金関係者に訴え始めました。

(6)昭和60年:連合会の連続10回の資産運用講座受講・OA設置

暗中模索であった資産運用について連続10回の講座受講により、研究の方向が見えてきました。併せて、孤立無援の中でOA設置のためのマネジメント手法を組成し、職員の年収

の5倍の2千万円もするコンピューターを据え付けました。

(7)昭和61年:業務委託Ⅱ型をⅠB型に移行

業務委託Ⅱ型の委託費8百万円を経費節減のためⅠB型に移行し、3百万円(37%)削減し5百万円にし、併せてそれをもって基金事務所に業務改善・自主性確保のインセンティブを仕掛けました。

(8)昭和62年:加算型研究・シニアーズクラブ運営

代行型のハイコスト打破と会館建設に行政から求められた給付水準の向上をはたすために、加算型を研究。総幹事会社に5次に渡るシミュレーションを依頼(これは当時の日本のサービス観念で、無料で行われていた。実際は非常に高く付いているのだが)。

又、年金受給者の親睦の機会を提供するためシニアーズクラブを設置し、運営を開始。

厚生年金の報酬比例部分と企業年金をともに確定拠出の積立方式で、しかも個人

勘定で運営するとすれば、企業年金は限りなく公的年金に近づくことになる。

小塩隆士『年金民営化への構想』

(9)平成元年:加算型・ⅠA型に移行・第2回資産運用改善

「横滑り加算」で移行が出来るという5回目のシミュレーション結果を総幹事会社に示されたときは、まさに「小躍り」してしまいました。会社負担の掛金は年間2千万円削減出来

て、年金給付は年間12万円増額が可能というとんでもない結果でした。

制度が加算型になるのならコンピューターの方も一緒にⅠA型に移行したほうがベターとの業者の奨めにより、女子職員と二人でⅠA型導入に取り組むことになりました。

日産生命の10%のシェアを5%に減額して新規に住友生命に5%配分する第2回シェア変更(政策投資でした)を実施。

(10)平成2年:資産運用拡大認定(認ー1第69号・4月16日)・ヨーロッパ資産運用調査(5月12日~27日)

具体的な運用拡大計画はなかったのですが将来かならず必要になると、いち早く認定申請を行った。その準備を進めている頃、厚生年金基金連合会が実施していた欧米金融事情調査の「平成2年度ヨーロッパ調査」が案内されてきました。筆者は、常務理事におそるおそる(というのも、基金の事務所では常務理事がフロント・ランナーなので上司を差し置いて部下が参加するのは如何なものという遠慮があり)参加したい旨、相談すると、直ちに了解してくれて、理事長の了承も取ってくれました。理事長には、その場で社長承認を得て頂きました。

思いがけずも実現した海外旅行で、2週間ヨーロッパ7ケ国をかけめぐり、年金基金の事務所(PGGM・ABP・BBL等)と金融機関(バークレイズ投資顧問、マーキュリィ投資顧問、クレディ・スイス、ドイツ銀行、インドスエズ銀行)を訪問、欧州の金融がシェイクスピア以前、アテネのギリシャ以来の長い伝統・経験によって作り出されてきている実態を調査して大変なカルチャー・ショックを受けて帰国しました。

「島国に閉ざされた」という言い方の「閉ざされた」という意味合いは、経験しなければ把握出来ないということがグローバルな視野からの判断では当然になるということも知りました。

(11)平成3年:利差益落込む・手作り広報誌発行・ライフプランセミナー開始

右肩経済の停滞から本格的な横這い経済への突入が世間一般の常識となりつつあった中で、利差益が急激に落ち込み福祉施設事業の継続が危ぶまれ出しました。

ワープロで打った記事を切り貼りしてコピーを取り、それを原紙にして社内輪転機で広報誌を作っていましたが、事務所全員で原稿執筆を担当して業者に印刷させる方式に改め、年4回A4・8ページの手作り広報誌(4000部)を発行開始しました。併せて、55歳以上加入員を対象に年4回開催の日帰りライフプランセミナーも開始しました。

(12)平成4年:第2加算導入・会館建設断念

会館建設の行政サイドとの協議で明らかになったことは、年金給付水準が理論値プラスアルファで43%以上なければ認可しないという指導(裁量行政)でした。この水準をクリアーするには母体企業の退職金の10%を基金に移行し、第2加算年金を導入しなければ前に進めないということになり、事務局は懸命に関係者の説得に廻り導入が実現しました。

加入員にとっては、退職一時金制度の年金化が10%というほんの一部ではありますが、形だけ15年保証終身という年金化が実現しました。

経済は横這い経済どころではなくなり、「平成大不況」の様相を呈し始め、5.5%割れを招き、利差益どころではなく「利差損」の時代に突入してしまいました。第2加算導入に

より行政サイドの会館建設に対する要給付水準はクリアー出来ましたが、肝心の利差益が見込めない状態になり、会館建設は断念せざるを得ないことになりました。

(13)平成5年:別途積立金取り崩しによる掛金抑制・運用評価会社採用

第5回財政再計算結果の処分を行うことになり、数理的不足金(加入員数減、平均年齢増等々)と運用収益減とが重なって掛金引き上げの事態となり、別途積立金12億円(資産の12%)の内、7.5億円を取り崩して掛金引き上げを抑制することになりました。

ところで、別途積立金12億円はいったい誰の所有に帰属するのか? 基金のもの、会社のもの、加入員のもの、年金受給者のもの、受給待期者のもの・・・・・・・。掛金引き上げの要因は、会社、基金? これら全てが談合で行われているのではないでしょうか。制度の欠陥、綻びでありましょう。

資産運用体制確立の一環として資産運用評価会社(現、日本格付投資情報センター)を採用、基金の運用インフラ整備を始めました。併せて、同社主催の投資理論研究会(コーディネータ横浜国大の青山教授)に参加、若手の各社金融機関ファンド・マネージャー逹との交流を通じて研究を深めました。

なお、この年、他の基金に比して例外的に別途積立金が評価損に対して大であったため利差益が484百万円(年金資産9,744百万円の5%弱)発生。将来の利差益は見込みが立たなかったのと予算規模年30百万円になっていました福祉施設事業の規模縮小した5年程度の事業原資確保のため、50百万円の福祉施設会計への繰り入れをおこないました。

(14)平成6年:第3回資産運用改善(運用拡大実施)

信託・生保の資産シェアを10%づつ減額、新規に投資顧問2社(富士銀投資顧問・山一投資顧問)を採用。バランス運用での委託となりましました。

(15)平成7年:業務委託指定法人採用

基金の自主性確立のため、信託銀行の基金に対する包括サービス戦略(運用・カストディ・数理・事務管理)からの脱却を意図して、事務管理(ⅠA型採用)に続いて総幹事会社での業務委託(ⅠA型・数理業務・年間手数料350万円)を業務委託指定法人(山一證券経済研究所)に変更。資産運用と数理業務を分離。指定年金数理人も総幹事会社とは別途個別契約としました。業者の横並びカルテル体質のサービスを不要としました。

(16)平成8年:第4回資産運用改善

生命保険会社の対基金に対する金融商品「一般勘定」は、現在の基金の資産運用の金融商品足りえないということで、生保資産を71%圧縮して、外銀信託1社(モルガン信託銀行)、投資顧問2社(現、第一ライフ投信投資顧問、興銀NWAM)を採用、資産移受換をおこないました。しかし、体制未整備で依然バランス運用での委託となりました。

この頃までに、護送船団体制の中で培われた信託・生保の対基金に対する営業姿勢は、信託は恫喝方式、生保は殿様商売でしたが、彼ら信託・生保の長いこと独占してきた業界秩序の常識が基金に通じなくなってきていました。なぜ、受託資産を引き上げられるのか謂われが分かっていないような営業姿勢が目立ち始めました。イニシアチブは逆転しました。

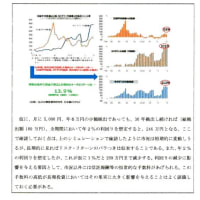

(17)平成8年:資産運用規制の適用除外申請断念

法律が施行された段階で、5.3.3.2規制を嫌った大手の年金基金では一斉に適用除外申請(最終的に平成9年12月の規制撤廃までに20基金程)を行い、厚生省が言う安全資産を危険資産とみなし、俗にリスク資産と言われる「日本株式・外貨株式・外貨債券」のシェアを50~80%に一気に高めました。その結果、一般の基金が資産運用利回り(修正総合利回り)3%台を低迷していますのに6~9%を稼ぎだしています。基金間の格差は歴然としてきました。

ABC基金では、情報収集して適用除外申請の検討を重ねましたが、どうしても運用体制が未整備(特にバランス運用指向が強いレベルにしか組織全体の意識改革が進んでいなかった)で断念せざるを得ませんでした。

(18)平成9年:デフォルト問題発生(第5回資産運用改善)

日本政府の無能・無策により日本発の世界同時金融恐慌が懸念される事態になり、北海道拓殖銀行の破産に引き続き、ABC基金が資産運用等を委託していた運用機関等(日産生命破綻・山一倒産・A信託銀行株式100円割れS&Pの格下げ)が問題を起し、年金基金にとって資産運用利回りは二の次となり資産保全のデフォルト問題が現実になり緊急の対応を迫られました。

あおば生命保険株式会社には新規の掛金配分は取り止め、山一投資顧問は直ちに解約、B信託銀行へ移管。山一證券経済研究所の指定法人は取り消されたのでC情報サービスに変更。A信託銀行への年金信託と年金特金契約に絡まるカストディ(全体資産の80%をシェア)の一行集中が危険過多となっていることが懸念(信託勘定と銀行勘定の問題)され、年金信託の資産配分を更に一部削減を図ることが検討されました。バランス運用指向とこのデフォルト問題が相俟って、ABC基金の平成9年度の運用利回りは5.4%(実利廻り1.2%+修正総合利回り4.2%)に留まりました。

(19)平成9年:資産運用委員会設置・財政運営規定制定・資産運用基本方針改訂

懸案であった資産運用委員会(労使各1名、選定代議員・互選代議員各1名、会社財務・会社人事委員各1名、理事長・常務理事の8名)を年初に設置でき毎月開催で15回ほど委員会を行い、基金の時価会計移行、国際会計基準、FAS会計、退職金の隠れ年金債務、デフォルト問題、生保一般勘定、戦略アセット・ミックス等々を審議・研究しました。

結果、財政運営規定(生時価・予定利率5.5%)・資産運用基本方針改訂(短期のターゲット利回り6.2%、長期のそれを9%に設定、明文化)を理事会・代議員会等に上程し成案を得ました。未曾有な事態(超低金利政策による資産運用利回り低下、積立不足金の累積、時価会計移行、右肩経済の終焉等々)に対して基金にできることと言えば、資産運用効率を劇的に改善するだけしかないという委員会認識により、抜本改善を断行することとなりました。この経営指針により政策アセット・ミックスを次ぎのように取り纏めました。

政策アセット・ミックスを決定した後、この配分を各運用機関の特徴にあわせ各資産クラスを配分して個別の運用機関ごとの戦略アセット・ミックスを<電卓>で勘計算。構築の結果について、コンサルタント会社のR&I社にリスク・リターンを試算させましたところ、短期の期待収益率は6.3%、リスクは9.5%となり、ほぼ基本方針で設定した利回りとなりました。

(20)平成10年:戦略アセット・ミックス導入(4月)・外銀信託採用(第6回資産運用改善)

5.3.3.2規制の撤廃(平成9年12月)を受け、従来のバランス運用指向を改め資産配分を見直し戦略アセット・ミックスを導入し、各運用機関に資産配分を指示することとしました。

資産配分の見直しの過程で、安田信託銀行の年金信託契約を60%減額し、モルガン信託銀行に一部移管し、新たにクレディ・スイス信託銀行を採用しました。信託銀行はこれで、本邦系2行、米国系1行、欧州系1行の4行となり、運用機関の国際分散投資体制が整うことになりました。一部にバランス運用を引きずっているが、準特化指向の戦略アセット・ミックスが構築でき、4月から運用にはいりました。

人間は一人一つの効用関数・価値基準ではなく、心の中に幾つも効用関数を持っ

ていて、その場その場で「あのようにしたほうがよい。いやこうすべきだ」と迷い

ながら、決断によって行動している。しかもそうした決断の際に、彼は他者の行動

や主張を参照しながらこれらの効用関数を比較し、ときにはこれまで持っていなか

った観点を身につけつつ視野を広げるのである。人間はほぼ同様の固定した効用関

数を持ち、同じ状況ではいつも同じように行動すると考えるのは貧しい人間観であ

り、しかもこのような人間観に基づいて特定の効用関数の観点から「効率的」行動

を個人に強いることは、効用最大化の名の下に他者との交流や非効率的な試行錯誤

による豊かな人格形成の貴重な機会を個人から奪うことになる。

桂木隆夫『自由社会の法哲学』

(21)平成10年:「資産運用総合評価取扱い基準」制定

改訂版資産運用基本方針に入れた資産運用総合評価について、客観性・透明性確保のためその具体的取扱い基準を資産運用委員会で定め組織にオーソライズしました。

各運用機関の評価を、次ぎの項目毎に5点法による採点にウェイト付けして行うこととしました。

更に、このウェイト付けの得点を期待達成率に読み替え、3段階の格付けに区分しました。

委員会で、運用実績の定量評価が常識的に見て20%というのは低すぎるという意見が出ましたが、このウェイト付けは英国の某コンサルタント会社が使用しているもので、長い金融実績と経験を積み上げてきている英国発の金融ノウハウであり、とても日本の金融事情・金融能力・金融常識、日経新聞程度の金融知識での判断では太刀打ち出来ない内容を持っていることを説明して採用されました。これで、対金融機関に対する勝手格付けによりイニシアチブ奪回と政策投資に対抗可能な社内インフラが確立されました。

厚生年金基金制度が法律化された時、信託銀行はフロントランナーとして独占的な地位を確保すべく猛烈な売込みセールスを企業にかけてきたと、興銀出身の理事長から聴いたことがあります。

昭和44年に設立されたABC基金(単独・代行・Ⅱ型)は、当初のファンド形成期は設立当初の掛金拠出シェア信託1社70%・生保1社30%で10年ほど積立額をひたすら大きくしていました。設立から20年ほどは、掛金徴収団体として資本の蓄積を図るばかりで、今風な戦略アセツト・ミックス的資産運用という考え方はまったくありませんでした。

毎年決算時(3月締めの9月)に、総幹事会社から報告のある運用報告書は「運用収益額と運用手数料」を起票され損益計算書に計上されて、後は決算関係書類にファイルされて終わりということを繰り返していました。それに、経営サイドが関心を示すのは年々の「総利回り」だけでもありました。

これらを総称して一般に「お任せ運用」と言われてきたのですが、ここで、資産運用文化がまったく育成されていない本邦の賭場と化している劣悪市場の中で、護送船団体制の談合・カルテル体質の本邦金融機関相手に、金融ド素人の基金が運営から経営体への自主・独立の気風を助成・確立しつつ資産運用体制を整備して、戦略アセツト・ミックス構築に至るまでの試行錯誤の経緯を羅列してみましょう。

(1)昭和51年:利差益研究

母体企業の社会保険担当から筆者(35歳)が年金基金へ出向したとき、設立から6年経過していたABC基金の年金資産は9億円でした。筆者は簿記など知らなかったので決算書作成のとき「収益受入金」と「年金資産額」の天秤上のバランス、つまり複式簿記の摩訶不思議に非常に驚愕したものです。それよりなにより、「収益受入金」なるものの存在でした。家族を抱え人工提供で汲々の生活を日々遣り繰りするだけであった筆者にとって、金が金を生み出す仕組み、資本の再生産性、積立金の運用利息は、これまた驚愕でありました。

総利回りから運用手数料控除後の実利回りが、筆者着任前の過去の平均は7.0%、着任しました昭和51年は8.2%でした。

年 度 実利回り 利差

昭和45年 7.4% 1.9%

昭和46年 6.2% 0.7%

昭和47年 6.3% 0.8%

昭和48年 7.2% 1.7%

昭和49年 7.5% 2.0%

昭和50年 7.9% 2.4%

平均 7.0% 1.5%

昭和51年 8.2% 2.7%

又、昭和47年の厚生省通知により所謂「利差益繰入」が可能となっていて、予定利回り5.5%以上の部分の一定額を年金経理から業務経理へ繰入れて事業が出来ることになっている通知を発見したときには興奮したものです。早速、ソロバンを使っての簡単な推計による利差益研究を開始しました。

(2)昭和52年:利差益事業開始

始めての利差益事業は翌年の昭和52年度予算に579万円の利差益の内、30万円の弔慰金給付事業を計上して開始されました。以後、下表の通り展開しました。

(3)昭和56年:会館建設検討開始

社内に会館建設委員会を設置し、建設・積立計画を作成、行政と協議。

(4)昭和57年:第1回資産運用改善

信託銀行の横暴さ(対基金に対する圧倒的な力を武器に強引な営業を展開)に対抗して、信託資産シェア70%(安田信託銀行)を50%に減額。生保シェア30%を50%(第一生命保険30%を40%に、新規に日産生命10%)に増額。

(5)昭和58年:代行コスト研究

全基金一律免除料率方式のもとで、業態によって代行型がハイ・コストになっている実態を素人がソロバンで観念的に感覚的に把握、基金関係者に訴え始めました。

(6)昭和60年:連合会の連続10回の資産運用講座受講・OA設置

暗中模索であった資産運用について連続10回の講座受講により、研究の方向が見えてきました。併せて、孤立無援の中でOA設置のためのマネジメント手法を組成し、職員の年収

の5倍の2千万円もするコンピューターを据え付けました。

(7)昭和61年:業務委託Ⅱ型をⅠB型に移行

業務委託Ⅱ型の委託費8百万円を経費節減のためⅠB型に移行し、3百万円(37%)削減し5百万円にし、併せてそれをもって基金事務所に業務改善・自主性確保のインセンティブを仕掛けました。

(8)昭和62年:加算型研究・シニアーズクラブ運営

代行型のハイコスト打破と会館建設に行政から求められた給付水準の向上をはたすために、加算型を研究。総幹事会社に5次に渡るシミュレーションを依頼(これは当時の日本のサービス観念で、無料で行われていた。実際は非常に高く付いているのだが)。

又、年金受給者の親睦の機会を提供するためシニアーズクラブを設置し、運営を開始。

厚生年金の報酬比例部分と企業年金をともに確定拠出の積立方式で、しかも個人

勘定で運営するとすれば、企業年金は限りなく公的年金に近づくことになる。

小塩隆士『年金民営化への構想』

(9)平成元年:加算型・ⅠA型に移行・第2回資産運用改善

「横滑り加算」で移行が出来るという5回目のシミュレーション結果を総幹事会社に示されたときは、まさに「小躍り」してしまいました。会社負担の掛金は年間2千万円削減出来

て、年金給付は年間12万円増額が可能というとんでもない結果でした。

制度が加算型になるのならコンピューターの方も一緒にⅠA型に移行したほうがベターとの業者の奨めにより、女子職員と二人でⅠA型導入に取り組むことになりました。

日産生命の10%のシェアを5%に減額して新規に住友生命に5%配分する第2回シェア変更(政策投資でした)を実施。

(10)平成2年:資産運用拡大認定(認ー1第69号・4月16日)・ヨーロッパ資産運用調査(5月12日~27日)

具体的な運用拡大計画はなかったのですが将来かならず必要になると、いち早く認定申請を行った。その準備を進めている頃、厚生年金基金連合会が実施していた欧米金融事情調査の「平成2年度ヨーロッパ調査」が案内されてきました。筆者は、常務理事におそるおそる(というのも、基金の事務所では常務理事がフロント・ランナーなので上司を差し置いて部下が参加するのは如何なものという遠慮があり)参加したい旨、相談すると、直ちに了解してくれて、理事長の了承も取ってくれました。理事長には、その場で社長承認を得て頂きました。

思いがけずも実現した海外旅行で、2週間ヨーロッパ7ケ国をかけめぐり、年金基金の事務所(PGGM・ABP・BBL等)と金融機関(バークレイズ投資顧問、マーキュリィ投資顧問、クレディ・スイス、ドイツ銀行、インドスエズ銀行)を訪問、欧州の金融がシェイクスピア以前、アテネのギリシャ以来の長い伝統・経験によって作り出されてきている実態を調査して大変なカルチャー・ショックを受けて帰国しました。

「島国に閉ざされた」という言い方の「閉ざされた」という意味合いは、経験しなければ把握出来ないということがグローバルな視野からの判断では当然になるということも知りました。

(11)平成3年:利差益落込む・手作り広報誌発行・ライフプランセミナー開始

右肩経済の停滞から本格的な横這い経済への突入が世間一般の常識となりつつあった中で、利差益が急激に落ち込み福祉施設事業の継続が危ぶまれ出しました。

ワープロで打った記事を切り貼りしてコピーを取り、それを原紙にして社内輪転機で広報誌を作っていましたが、事務所全員で原稿執筆を担当して業者に印刷させる方式に改め、年4回A4・8ページの手作り広報誌(4000部)を発行開始しました。併せて、55歳以上加入員を対象に年4回開催の日帰りライフプランセミナーも開始しました。

(12)平成4年:第2加算導入・会館建設断念

会館建設の行政サイドとの協議で明らかになったことは、年金給付水準が理論値プラスアルファで43%以上なければ認可しないという指導(裁量行政)でした。この水準をクリアーするには母体企業の退職金の10%を基金に移行し、第2加算年金を導入しなければ前に進めないということになり、事務局は懸命に関係者の説得に廻り導入が実現しました。

加入員にとっては、退職一時金制度の年金化が10%というほんの一部ではありますが、形だけ15年保証終身という年金化が実現しました。

経済は横這い経済どころではなくなり、「平成大不況」の様相を呈し始め、5.5%割れを招き、利差益どころではなく「利差損」の時代に突入してしまいました。第2加算導入に

より行政サイドの会館建設に対する要給付水準はクリアー出来ましたが、肝心の利差益が見込めない状態になり、会館建設は断念せざるを得ないことになりました。

(13)平成5年:別途積立金取り崩しによる掛金抑制・運用評価会社採用

第5回財政再計算結果の処分を行うことになり、数理的不足金(加入員数減、平均年齢増等々)と運用収益減とが重なって掛金引き上げの事態となり、別途積立金12億円(資産の12%)の内、7.5億円を取り崩して掛金引き上げを抑制することになりました。

ところで、別途積立金12億円はいったい誰の所有に帰属するのか? 基金のもの、会社のもの、加入員のもの、年金受給者のもの、受給待期者のもの・・・・・・・。掛金引き上げの要因は、会社、基金? これら全てが談合で行われているのではないでしょうか。制度の欠陥、綻びでありましょう。

資産運用体制確立の一環として資産運用評価会社(現、日本格付投資情報センター)を採用、基金の運用インフラ整備を始めました。併せて、同社主催の投資理論研究会(コーディネータ横浜国大の青山教授)に参加、若手の各社金融機関ファンド・マネージャー逹との交流を通じて研究を深めました。

なお、この年、他の基金に比して例外的に別途積立金が評価損に対して大であったため利差益が484百万円(年金資産9,744百万円の5%弱)発生。将来の利差益は見込みが立たなかったのと予算規模年30百万円になっていました福祉施設事業の規模縮小した5年程度の事業原資確保のため、50百万円の福祉施設会計への繰り入れをおこないました。

(14)平成6年:第3回資産運用改善(運用拡大実施)

信託・生保の資産シェアを10%づつ減額、新規に投資顧問2社(富士銀投資顧問・山一投資顧問)を採用。バランス運用での委託となりましました。

(15)平成7年:業務委託指定法人採用

基金の自主性確立のため、信託銀行の基金に対する包括サービス戦略(運用・カストディ・数理・事務管理)からの脱却を意図して、事務管理(ⅠA型採用)に続いて総幹事会社での業務委託(ⅠA型・数理業務・年間手数料350万円)を業務委託指定法人(山一證券経済研究所)に変更。資産運用と数理業務を分離。指定年金数理人も総幹事会社とは別途個別契約としました。業者の横並びカルテル体質のサービスを不要としました。

(16)平成8年:第4回資産運用改善

生命保険会社の対基金に対する金融商品「一般勘定」は、現在の基金の資産運用の金融商品足りえないということで、生保資産を71%圧縮して、外銀信託1社(モルガン信託銀行)、投資顧問2社(現、第一ライフ投信投資顧問、興銀NWAM)を採用、資産移受換をおこないました。しかし、体制未整備で依然バランス運用での委託となりました。

この頃までに、護送船団体制の中で培われた信託・生保の対基金に対する営業姿勢は、信託は恫喝方式、生保は殿様商売でしたが、彼ら信託・生保の長いこと独占してきた業界秩序の常識が基金に通じなくなってきていました。なぜ、受託資産を引き上げられるのか謂われが分かっていないような営業姿勢が目立ち始めました。イニシアチブは逆転しました。

(17)平成8年:資産運用規制の適用除外申請断念

法律が施行された段階で、5.3.3.2規制を嫌った大手の年金基金では一斉に適用除外申請(最終的に平成9年12月の規制撤廃までに20基金程)を行い、厚生省が言う安全資産を危険資産とみなし、俗にリスク資産と言われる「日本株式・外貨株式・外貨債券」のシェアを50~80%に一気に高めました。その結果、一般の基金が資産運用利回り(修正総合利回り)3%台を低迷していますのに6~9%を稼ぎだしています。基金間の格差は歴然としてきました。

ABC基金では、情報収集して適用除外申請の検討を重ねましたが、どうしても運用体制が未整備(特にバランス運用指向が強いレベルにしか組織全体の意識改革が進んでいなかった)で断念せざるを得ませんでした。

(18)平成9年:デフォルト問題発生(第5回資産運用改善)

日本政府の無能・無策により日本発の世界同時金融恐慌が懸念される事態になり、北海道拓殖銀行の破産に引き続き、ABC基金が資産運用等を委託していた運用機関等(日産生命破綻・山一倒産・A信託銀行株式100円割れS&Pの格下げ)が問題を起し、年金基金にとって資産運用利回りは二の次となり資産保全のデフォルト問題が現実になり緊急の対応を迫られました。

あおば生命保険株式会社には新規の掛金配分は取り止め、山一投資顧問は直ちに解約、B信託銀行へ移管。山一證券経済研究所の指定法人は取り消されたのでC情報サービスに変更。A信託銀行への年金信託と年金特金契約に絡まるカストディ(全体資産の80%をシェア)の一行集中が危険過多となっていることが懸念(信託勘定と銀行勘定の問題)され、年金信託の資産配分を更に一部削減を図ることが検討されました。バランス運用指向とこのデフォルト問題が相俟って、ABC基金の平成9年度の運用利回りは5.4%(実利廻り1.2%+修正総合利回り4.2%)に留まりました。

(19)平成9年:資産運用委員会設置・財政運営規定制定・資産運用基本方針改訂

懸案であった資産運用委員会(労使各1名、選定代議員・互選代議員各1名、会社財務・会社人事委員各1名、理事長・常務理事の8名)を年初に設置でき毎月開催で15回ほど委員会を行い、基金の時価会計移行、国際会計基準、FAS会計、退職金の隠れ年金債務、デフォルト問題、生保一般勘定、戦略アセット・ミックス等々を審議・研究しました。

結果、財政運営規定(生時価・予定利率5.5%)・資産運用基本方針改訂(短期のターゲット利回り6.2%、長期のそれを9%に設定、明文化)を理事会・代議員会等に上程し成案を得ました。未曾有な事態(超低金利政策による資産運用利回り低下、積立不足金の累積、時価会計移行、右肩経済の終焉等々)に対して基金にできることと言えば、資産運用効率を劇的に改善するだけしかないという委員会認識により、抜本改善を断行することとなりました。この経営指針により政策アセット・ミックスを次ぎのように取り纏めました。

政策アセット・ミックスを決定した後、この配分を各運用機関の特徴にあわせ各資産クラスを配分して個別の運用機関ごとの戦略アセット・ミックスを<電卓>で勘計算。構築の結果について、コンサルタント会社のR&I社にリスク・リターンを試算させましたところ、短期の期待収益率は6.3%、リスクは9.5%となり、ほぼ基本方針で設定した利回りとなりました。

(20)平成10年:戦略アセット・ミックス導入(4月)・外銀信託採用(第6回資産運用改善)

5.3.3.2規制の撤廃(平成9年12月)を受け、従来のバランス運用指向を改め資産配分を見直し戦略アセット・ミックスを導入し、各運用機関に資産配分を指示することとしました。

資産配分の見直しの過程で、安田信託銀行の年金信託契約を60%減額し、モルガン信託銀行に一部移管し、新たにクレディ・スイス信託銀行を採用しました。信託銀行はこれで、本邦系2行、米国系1行、欧州系1行の4行となり、運用機関の国際分散投資体制が整うことになりました。一部にバランス運用を引きずっているが、準特化指向の戦略アセット・ミックスが構築でき、4月から運用にはいりました。

人間は一人一つの効用関数・価値基準ではなく、心の中に幾つも効用関数を持っ

ていて、その場その場で「あのようにしたほうがよい。いやこうすべきだ」と迷い

ながら、決断によって行動している。しかもそうした決断の際に、彼は他者の行動

や主張を参照しながらこれらの効用関数を比較し、ときにはこれまで持っていなか

った観点を身につけつつ視野を広げるのである。人間はほぼ同様の固定した効用関

数を持ち、同じ状況ではいつも同じように行動すると考えるのは貧しい人間観であ

り、しかもこのような人間観に基づいて特定の効用関数の観点から「効率的」行動

を個人に強いることは、効用最大化の名の下に他者との交流や非効率的な試行錯誤

による豊かな人格形成の貴重な機会を個人から奪うことになる。

桂木隆夫『自由社会の法哲学』

(21)平成10年:「資産運用総合評価取扱い基準」制定

改訂版資産運用基本方針に入れた資産運用総合評価について、客観性・透明性確保のためその具体的取扱い基準を資産運用委員会で定め組織にオーソライズしました。

各運用機関の評価を、次ぎの項目毎に5点法による採点にウェイト付けして行うこととしました。

更に、このウェイト付けの得点を期待達成率に読み替え、3段階の格付けに区分しました。

委員会で、運用実績の定量評価が常識的に見て20%というのは低すぎるという意見が出ましたが、このウェイト付けは英国の某コンサルタント会社が使用しているもので、長い金融実績と経験を積み上げてきている英国発の金融ノウハウであり、とても日本の金融事情・金融能力・金融常識、日経新聞程度の金融知識での判断では太刀打ち出来ない内容を持っていることを説明して採用されました。これで、対金融機関に対する勝手格付けによりイニシアチブ奪回と政策投資に対抗可能な社内インフラが確立されました。

※コメント投稿者のブログIDはブログ作成者のみに通知されます