固定資産税評価額とは、市町村によって評価された土地や家屋の適正な時価であり、固定資産税や不動産取得税を計算する基となる額です。

その固定資産税評価額ですが、いくつかの条件を入力することで自動的に計算する「シミュレーション」は可能でしょうか。

固定資産税評価額のシミュレーションが可能か解説し、土地や新築の家屋の固定資産税評価額を簡単に試算する方法をご紹介しましょう。

シミュレーションは難しいが、売り出し中の土地や新築の家屋であれば固定資産税評価額を簡単に試算できる

固定資産税評価額の計算方法は複雑であり、いくつかの条件を入力する程度では、プログラムを用いてシミュレーションするのは難しいといえるでしょう。

固定資産税評価額は、対象となる土地や家屋に「評点数」という点数を付け、付けた点数を円に換算しつつ計算され、具体的な計算式は以下のとおりです。

宅地の評点数×評点一点あたりの価額=宅地の固定資産税評価額

家屋の固定資産税評価額の計算式

家屋の評点数×評点一点あたりの価額=家屋の固定資産税評価額

式に含まれる評点数を構成する要素は、土地と家屋によって異なり、以下のとおりです。

立地条件、間口と奥行き、形状、接道本数、傾斜の有無、整地状況など

家屋の評点数を構成する主な要素

再建築費(その家屋と同一の家屋を同一の場所に新築するために必要となる建築費)、築年数など

式に含まれる「評点一点あたりの価額」とは、評点数一点あたりを固定資産税評価額の単位である「円」に換算する割合です。

「評点一点あたりの価額」も複数の要素を交えつつ計算する必要があり、なおかつ、「A市では評点一点あたり0.977円」「B市では評点一点あたり0.951円」といった具合に市町村によって円に換算する割合が異なります。

固定資産税評価額は様々な要素を交えつつ計算されるため、いくつかの条件を入力しつつプログラムに固定資産税評価額をシミュレーションさせることは難しい、できたとしても正確性は期待できないと考えられます。

たとえれば、土地や家屋の画像をAIに見せ、「この不動産の売買価格はいくら?」と聞くようなものでしょうか。

しかし、売りに出されている土地や新築の家屋であれば、プログラムに頼らずとも固定資産税評価額を簡単に試算できます。

つづいて、売り出し中の土地と、新築の家屋の固定資産税評価額を試算する方法をご紹介しましょう。

売り出し中の土地の固定資産税評価額を簡単に試算する方法

売り出し中の土地は、都市部、もしくはその周辺に位置する宅地であれば、「売買価格×70%」と計算すれば固定資産税評価額を試算できます。

宅地とは、建物を建てるための土地、または既存の建物を維持するために必要な土地を指します

売買価格が2,000万円の宅地であれば「2,000万円×70%=1,400万円」と計算し、1,400万円が固定資産税評価額になるといった具合です。

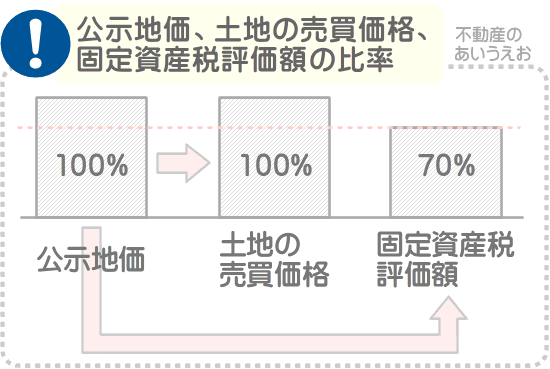

土地の固定資産税評価額を計算する方法は複雑ですが、公示地価を指標として、その70%程度と評価されます。

公示地価とは、毎年3月に国土交通省が公示する、全国各地に点在する約2万6,000ヵ所の「標準地」と呼ばれる地点の1㎡あたりの正常な価格です。

正常な価格とは、売り主の売り急ぎや買い主の買い進みなどの事情を含まない、通常取り引きされると考えられる価格を指します

各標準地の公示地価は、立地条件が類似する土地が売買された事例などを参考に設定されるため、その標準地の売買価格であると考えられます。

また、「地価公示法」という法律により、都市部、およびその周辺で土地を売買する者は、立地条件が類似する標準地の公示地価を指標として取り引きをするように努めなければならないと規定されています。

これにより、都市部、およびその周辺で売りに出されている土地の売買価格は、公示地価と同程度であると考えることが可能です。

そして、宅地の固定資産税評価額は、立地条件が類似する標準地の公示地価を指標として、その70%程度に設定されます。

よって、都市部、その周辺で売りに出されている宅地の固定資産税評価額は、公示地価を指標として付けられた売買価格の70%程度と考えることが可能です。

難解ですが、公示地価、売買価格、宅地の固定資産税評価額の比率を見れば理解しやすくなります。

土地の固定資産税評価額を正確にシミュレーションすることは難しいものの、売買価格の70%程度と考えることにより試算できます。

ただし、全ての土地の固定資産税評価額が、売買価格の70%程度になるとは限らないため留意してください。

売り出し中の土地には、売り主の希望によって公示地価と乖離した価格が設定されている物件があり、その固定資産税評価額は、売買価格の70%程度にはなりません。

売り出し中の新築の家屋の固定資産税評価額を簡単に試算する方法

家屋の固定資産税評価額を計算する方法は複雑であり、プログラムにシミュレーションさせることは困難です。

しかし、建売など、売り出し中の新築の家屋の固定資産税評価額は、正確な根拠はないものの建築費の60%程度といわれます。

よって、建築費の60%程度と考えることにより、新築の家屋の固定資産税評価額を試算することが可能です。

たとえば、建築費が2,000万円の新築の家屋であれば「2,000万円×60%=1,200万円」と計算し、1,200万円が固定資産税評価額になるといった具合です。

これは、注文住宅も同じです。

ただし、ここでいう建築費は、販売価格を指すわけではないため注意してください。

ここでいう建築費とは、「その家屋と同一の家屋を同一の場所に新築するために必要となる材料費と労務費、建築業者が得る利益など」の合計です。

建売などの販売価格は、建築費に、建築に携わっていない不動産業者が得る利益などが上乗せされた額であり、建築費より高く設定されています。

どれくらい高く設定されているかは物件によって大きく異なりますが、販売価格に占める建築費の割合は、おおむね60%程度といわれます。

これを理由に、「販売価格×60%×60%」と計算すれば、その新築の家屋の固定資産税評価額を計算できると考えることが可能です。

販売価格×60%(販売価格に占める建築費の割合)×60%(建築費に占める固定資産税評価額の割合)=固定資産税評価額

しかし、この考え方も、先述した土地の固定資産税評価額を試算する方法と同じく、全ての新築の家屋に該当するわけではないため留意してください。

ご紹介したのは、あくまで固定資産税評価額を試算する方法であり、正確に計算しつつシミュレーションする方法ではありません。

ちなみに、私が運営するサイト「固定資産税をパパっと解説」にて公開するコンテンツ「固定資産税評価額の計算方法とは?建物と土地の計算方法を解説」では、複雑な固定資産税評価額を計算する方法をわかりやすく解説中です。

同コンテンツでは、図解を用いて、土地や家屋の固定資産税評価額を計算する方法をご紹介しています。

固定資産税評価額の計算方法が気になる方がいらっしゃいましたら、ぜひご覧ください。それではまた次回の更新でお会いしましょう。不動産のあいうえおでした。