このタイプの投資信託を既にお持ちの方には不愉快なタイトルですし、色々分かった上で買っているという方には意味がない記事になりますので、ご容赦ください。また、本日の内容は、ある程度の投資関連の基礎知識がある方には当たり前のレベルことしか書いていません。

先日、ピクテ・グローバル・インカム株式ファンド(1年決算型)フレックスコースを全部解約したことを記事に書いた。フレックス戦略を採用していない分の成績を調べた際、毎月分配型もあり、その成績を見てひどいことに驚いた。それで今回の記事を書いておくことにした。

先日、ピクテ・グローバル・インカム株式ファンド(1年決算型)フレックスコースを全部解約したことを記事に書いた。フレックス戦略を採用していない分の成績を調べた際、毎月分配型もあり、その成績を見てひどいことに驚いた。それで今回の記事を書いておくことにした。

なお、この記事はピクテ・グローバル・インカム株式(毎月分配)を対象として書いて行く。ファンドの詳細は、モーニングスターのデータに基づいている。

投資信託 ピクテ・グローバル・インカム株式(毎月分配) 詳細

http://apl.morningstar.co.jp/webasp/yahoo-fund/fund/snp/snp_42311052.html

http://apl.morningstar.co.jp/webasp/yahoo-fund/fund/snp/snp_42311052.html

購入時手数料と信託報酬

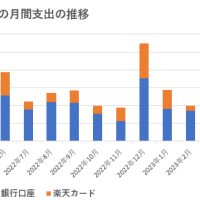

購入時手数料率は、販売会社によって異なるが、最大3.85%となっている。また、信託報酬等合計は、実質1.81%/年(内、販売会社取り分は0.77%)となっている。例えば、買った時から単純に10年分合計すると、21.95%になる。100万円分買ったら、約22万円分は販売会社等に支払うことになる訳で、銀行等が投資信託を売りたがる理由がよく分かる。また、この費用分を十二分に上回る運用実績がないと、運用で得る分よりも払っている分の方が多くなりかねない。

これは毎月分配型に限らず、投資信託を考える上で重要な点だ。運用成績はすぐには分からないし、短期的には普通割とばらつくので、ある程度の期間が経ったら期待通りか確認した方がよい。

普通分配金と特別分配金

普通分配金と特別分配金

これは基礎知識として必須の内容だ。普通分配金は、運用の結果、個別元本(当初購入額から販売時手数料を差し引いた分)を上回った収益から分配される分配金で、20.315%の税金が引かれる。一方、特別分配金は、元本の払い戻しに相当し、当然税金はかからない。例えば、運用益が40円分しかない時に、100円の分配金があった場合、40円分が普通分配金、60円分が特別分配金となる。

特別分配金があった場合、自分の元本の払い戻しを受けているだけなのに、その分にも信託報酬等を払い続けてきたことになってしまう。ゼロ金利の時代に年率1.81%払いながら元本を毎月少しずつ返してもらっているという運用としてはあり得ない状態になる。これが毎月分配型の最大の欠点であり、毎月分配型に不用意に投資するのは愚かしいと私が思っている理由だ。

特別分配金が多ければ多いほどこの欠点は大きくなるので、特別分配金のある投資信託は避けた方がよい。さらに、運用のために預けた元本が払い戻されてしまっているので、その後で運用成績が良くなるようなことがあっても、その成績を享受できる分が減っていることになる。

分配金の再投資

毎月分配型を選んで再投資にしている方はさすがに少ないと思うが、普通分配金はもらう度に税金が引かれるので、再投資しても複利の効率が落ちる。特別分配金の場合、出来のよくない投資信託からせっかく元本を返してもらったのにまた信託報酬を払うためにお金を戻すことになる。もしこれをやっていれば、これまた愚かしい行為だ。

基準価格の推移

では、実際に基準価格のチャートを見てみよう。ピクテ・グローバル・インカム株式(毎月分配)の基準価格の直近10年間のチャート、および同期間の毎月分配型と1年決算型の比較チャートは以下の通りだ。なお、1年決算型は分配実績がなく、ずっと複利運用が続けられており、投資信託としては望ましい運用になっている。

2012年から2014年末ぐらいまでは基準価格も上昇しているので運用として成り立っているが、2015年以降は毎月分配型の基準価格は下がり続けている。1年決算型との比較チャートにより、組み込んでいる株式の値下がり等ではなく、特別分配金の増加による元本の減少の影響の大きいことが分かる。上で述べた最大の欠点の効果が遺憾なく発揮されている。

1年決算型の基準価格は、組み入れ株式の時価の上下と配当の複利運用効果と為替相場によって変わる。2014年末にかけては割と上がっているのでいいが、2014年7月以降だと先の解約の記事に書いた通り、信託報酬に見合うような運用ではなかったと判断している。当然、毎月分配型にも当てはまる評価になり、いつ資金投入したかによるが、運用としても物足りないものだった可能性が高いということだ。

この投資信託の設定日は2005年2月28日だ。当初設定時の基準価格は10,000円から購入時手数料(消費税の増税分だけ今よりは少ない)を引いた額からスタートしている。しかし、基準価格は今や2,600円ほどで、設定来保有してきた人は、実に7,000円ほど元本を少しずつ返してもらってきたことになる。7割の元本を返してもらうために、その分の購入時手数料に加えて信託報酬を払い続けた訳だ。

年金の補完としてシニアが買ってる?

以下は、あくまで推測で、ありそうな話として書く。

退職金をもらうような年齢になると、それを狙って銀行等から無料相談の案内が来て、相談に行くだけでクオカードをくれたりする。もちろん私には必要ないので行ったことはないが、案内は届いた。運用経験の乏しい人だと、退職金の扱いをどうしようかと思って相談に行くかもしれない。

退職者向けプランとして特別金利の定期預金が用意されていたりする(後日、例を追記済)。当初3か月限定で年利5%とかで、さらに投資信託を買った額と同額までという条件が付いていたりする。値下がりが怖いと言うと、比較的安定的で高配当の公益株対象の投資信託(今回の投資信託がまさにそれ)がいいと言われるかもしれない。公的年金は偶数月に振り込まれるので、年金の受け取りがない月のために毎月分配型で補完するのがいいと勧められるかもしれない。

退職金で貯蓄に回せる分が1,000万円だとしたら、一時的な高金利に期待して500万円を定期預金に、500万円を毎月分配型の投資信託にして、うまく配分できたと満足するかもしれない。

しかし、年利5%で3か月分なら、税金を20%として実際にもらえるのは1%分になる。かたや投資信託の購入時手数料は3%を超える。結局、購入時手数料の方がずっと多く、一部を返してもらっただけになる。

また、投資信託の方は毎月分配金がもらえて、期待通りに見えているかもしれない。しかし、運用が順調な時でなければ、元本の払い戻しの割合が多くなるので、気が付くと500万円投資したはずが、保有額が半分に減っていたということも起こり得る(上の実例の通り)。しかも、長年払った信託報酬等は累計すると結構な額になり、減った内の何割も占めているということも起こり得る。

私はみずほ等のメガバンクの株主なので、こういう状況に陥った方は有り難いお客様になる。しかし、このブログを読んだ方には、こういう状況は回避してほしいと願っている。

なお、この投資信託に関する記事を一つ載せておこう。コロナショックから回復してきた昨年10月に3年ぶりに流出超過になったというニュースだが、逆に言えば、それまで流入超過だった訳だ。この投資信託は、国内公募の追加型株式投資信託で最大規模だということで、人気の投資信託なのである。 他人事ながら、日本人の金融リテラシーは大丈夫なのかと心配になる。

【2021.11.10追記】

みずほ銀行から「退職金で運用プラン」の案内が届いたので、キャンペーンのページからプランの部分を抜粋してみた。ありそうな話として上で書いたように投資信託の購入とセットでの特別金利が用意されている。特別金利は当然当初3か月だけで、謳い文句の目立つ文章とは別に以下の注意書きがある。

-----

- 円定期預金(3ヵ月もの自動継続方式)のおトクな金利は初回満期日まで(当初3ヵ月間のみ)適用されます。自動継続後の適用金利は、書替日当日のみずほ銀行所定の金利となります。

-----

たまたまメールが届いたのでみずほを例に挙げているだけで他意はない。どの金融機関でも似たようなものだ。

出所:みずほマネープランセット「退職金で運用プラン」(キャンペーンページで、URLは一時的にしかアクセスできない可能性があるので省略)