楽天カードで積立を行っている投資信託を楽天・全米株式インデックス・ファンドからeMAXIS Slimバランス(8資産均等型)に変更した。

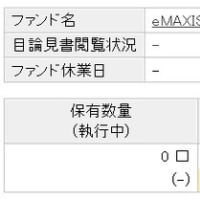

楽天ポイントの獲得も兼ねて楽天カードで2019年1月から毎月1万円、楽天・全米株式インデックス・ファンドを積み立てていることを以前書いた。基準価格はコロナショクを乗り越え、最高値圏に到達した。投資状況と、基準価格の推移は以下の通りだ。

楽天ポイントの獲得も兼ねて楽天カードで2019年1月から毎月1万円、楽天・全米株式インデックス・ファンドを積み立てていることを以前書いた。基準価格はコロナショクを乗り越え、最高値圏に到達した。投資状況と、基準価格の推移は以下の通りだ。

楽天・全米株式インデックス・ファンドへの投資状況(2020年12月3日時点)

楽天・全米株式インデックス・ファンドの基準価格のチャート

(2019年1月4日~2020年12月3日)

出所:楽天証券

24万円の積立金額に対して評価益は51,464円、+21.4%と短期の積立にしてはなかなかの好成績だ(楽天ポイントは積立額の1%分で別途2,400ポイント獲得)。途中、コロナショックで値下がりしたこともあって逆に成績が向上しており、暴落時にも積立を続けることの大切さを示している。また、積立では一旦下げてから上げた方が利益が増えるのは常識の一つだ。暴落時に追加購入すれば、さらに成績はよくなる。

米国の景気実態はコロナ前に比べてはるかに悪いと思うが、最近はワクチンによる感染終息期待、それに伴う景気回復期待で一段と上げてきた。ただ、株式相場が上げてきた一番の理由は未曽有の金融緩和だろう。いわゆる過剰流動性相場だ。すぐに金融引き締めに向かう状況でもないので金融緩和は当分続くと思う。しかし、個人的には買われ過ぎと感じており、全米株式に限定した積立はもういいかなと思った。それで12月分の積立が終わった時点で積立設定を解除した。

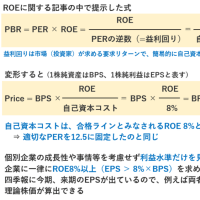

一方、楽天ポイントの獲得と、自分の考えを実践しながら投信積立を自由にやってみるということで、2021年1月からはeMAXIS Slimバランス(8資産均等型)を毎月1万円積み立てることにした。この投資信託は、アセットアロケーションとリバランスの記事の中で紹介した通り、米国以外の株式や債券、リートも含まれており、株式が上げ続ければリバランスで減らしてくれるので、株式が高値圏だと思っても多少は積立を続ける気になる。

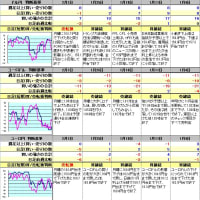

下のチャートは上記の全米株式と8資産均等型の2つの投資信託の比較チャートだが、全米株式の方が成績がよいことや値動きが激しいことが分かるだろう。資産クラスとして株式の方がリターンとリスクが大きいので当然の結果ではある。

また、現在は、2つの投資信託の乖離率が過去2年で最大になってきていることも分かる。このタイミングで、全米株式からリスクの低い8資産均等型への積立変更を決めた訳だ。

楽天・全米株式インデックス・ファンドとeMAXIS Slimバランス(8資産均等型)の基準価格の比較チャート

(2019年1月4日~2020年12月3日)

出所:ヤフーファイナンス

なお、全米株式の方は、高値圏にある間は8資産均等型の積立日に元の毎月積立の各月購入の口数分ずつ売却注文を出していきたいと考えている。こうすると高値圏で全米株式を売却して、8資産均等型に資金シフトする形になって、資産配分の変更をより進められる。メイン口座での投信の保有額(少し古いが投信の運用状況)からすれば微々たる影響しかないので、楽天証券分の中で遊んでいるだけになるけど。

【2021.1.6追記】

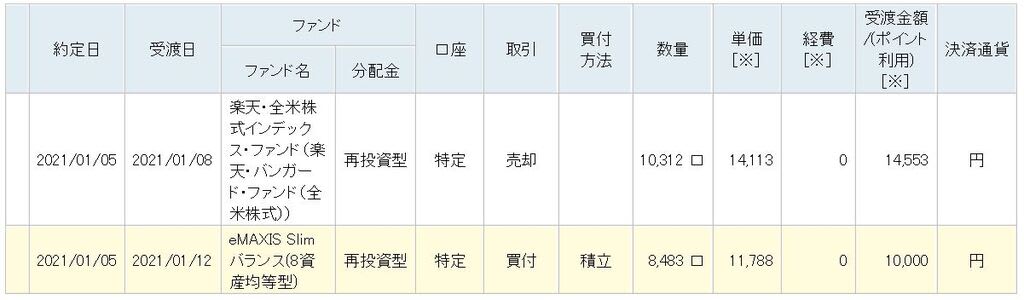

eMAXIS Slimバランス(8資産均等型)の楽天カードによる積立買いと楽天・全米株式インデックス・ファンドの売りのオべーレーションを開始した。

2年前に1万円を全米株式に投資した分の利益、税引き前で4,553円を回収し、元本分の1万円はバランス型に改めて投資した形になった。積立日に合わせて全米株式の解約注文を出すのを忘れてしまいそうだが、全米株式が高値圏の間はこのオペレーションを続ける予定だ。