メイン口座での投資信託の運用状況については2020年の初めに一度まとめ記事を書いた。その記事には、2019年末の投資信託の保有状況と、個々の投資信託の運用成績の良し悪しの理由を書いてある。

メイン口座の投資信託は、分散投資のためのポートフォリオして長期保有しているのでほとんど売買しないが、昨年6月にスパークス・新・国際優良アジア株ファンドを解約し、その資金を元にマネックス・アクティビスト・ファンドの当初申込を行った。その結果、今年6月末のメイン口座での投資信託の運用状況は次の通りとなっている。

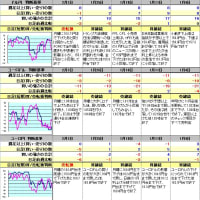

幸いにも評価損益はすべてプラスとなっており、中にはかなり大きくプラスのものもある。世界の株式市場は、2020年にはコロナショックによる暴落もあったが、その後は順調に回復してきた。それによる投資信託への影響を確認するため、2019年末、2020年3月末、2021年6月末の評価額等を表にまとめてみた。

2021年6月末の投資信託の運用状況

2020年3月末の評価額はメイン口座の取引残高確認書から転記したが、コロナショックの大底に近い時期だ。すべての投資信託の評価額が2019年末と比べてマイナスになっている。マイナスの程度の差は株式の組入比率や投資対象国による差だ。個々の投資信託で見ると2019年末からのマイナス幅は大きなものでも30%に満たないが、元本に対する増減率は+77.2%⇒+43.0%となっており、評価益が34%分も減っている。高くなったところから減るので、下落の影響が大きくなってしまうのだ。ただ、逆に見れば、長期投資の成果で、コロナショックの大底圏でも元本に対して+43.0%の成績を保てていたという点も強調しておきたい。

2021年6月末の評価額は、2019年末から見ると程度の差はあれ全てプラスとなっている。投資信託の世界では既にコロナ禍は克服されていると言える。特に、株式組入比率の高い投資信託は増加率も高くなっている。元本に対する増減率は+43.0%⇒+115.9%となっており、評価益が72%以上増えている。大暴落でも逃げないことがいかに大事か分かるだろう。

また、コロナショックからの回復途中で解約したスパークス・新・国際優良アジア株ファンドは、結局若干の損失に終わったが、逆に回復途中で新規申込をしたマネックス・アクティビスト・ファンドは保有期間の割には好成績となっている(詳しくは「昨年6月の投資信託の乗り換えは失敗か?」の記事参照)。

当初投資額(元本)からの増減率を見ると、長期分散投資の観点からは概ね順調に運用できていると言えるだろう。

なお、投資信託主体で運用している人は、以前から書いてきたように、暴落時には耐えてやり過ごすだけでなく資金を追加投入すべきだと確信している。実際、私も楽天ポイントを使った投資信託の運用では暴落時に追加購入に励んだ。私のメイン口座の運用では、コロナショック時にはリートを追加購入して成果を得たりしている。当然、投資信託よりもリスクは高いけれど、暴落はチャンスだということには変わりない。