素材抜粋 2003/01/25

2004年公的年金改革

避けられない「報酬比例部分の個人口座化」

野村総合研究所著

野村総合研究所 2002年

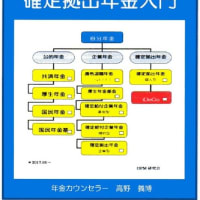

今後の年金改革についての全体像は以下のようなものとなろう。

<公的年金改革>

(1)2004年の公的年金改革のポイントはまず給付の削減である。

(2)これに加えて自己積立口の導入も必要である。

<企業年金改革>

(1)確定拠出年金においては、①特別法人税の撤廃、②企業拠出枠の拡大、③途中現金化条項の整備、④個人拠出用件の厳格化、である。

(2)確定給付型年金では、①PBGCを日本に導入する必要はなく、②年金財政の健全説チェック指標として、清算基準を導入する、ことで十分である。

(3)ノンレバレッジドESOPの導入を目指すべきである。金庫株とノンレバレッジドESOPの組合せにより、「従業員の株主化」「新たなる株主の創造」は十分可能である。

<年金税制改革>

(略)

第一に、日本において法律的に年金受給権は定まっているのだろうか。PBGCが保証するのは、ABOマイナス年金資産の部分である。ABOの計算の根拠は、年金は賃金の後払いであり、一回定まった金額は決して修正することができないということにある。日本の労働法では、退職金は賃金の後払いと規定しているだろうか。……。つまり、日本の退職金は完全に賃金の後払いとは規定されていない。

問題の所在は、日本において法律上、年金受給権が定まっていないことである。現状での企業倒産が生じたときの年金資産の配分は、まずOB優先、財産に残りがあった場合は現役従業員の合意によって配分となる。これはおかしい。

しかし、現在の企業年金制度は「ゆるいしばり」の中で運営されている。また、退職給与引当金だけの企業がきわめて多いことも事実である。これら企業が倒産した場合の従業員の退職債権の保全は、きわめて困難な状況にある。したがって、中小企業ではいかに社外に退職給付のための財産を確保するか、すなわち企業年金を導入するかが課題なのである。

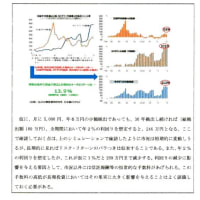

先進国における公的年金改革のポイントは、まさに高齢化が進行するなかで、自国のシステムの耐久力を上昇させるために、確定拠出年金を組み込んでいく流れである。このことは自己責任による老後の準備のウェートを引き上げていくことを意味しており、個々人に生き様の変更迫るものである。構造改革とは、あるがままの現実を直視し、このままではやっていけないと悟り、生き様を修正していくことではなかろうか。

私的年金においても状況は同じだった。1990年代、日本企業は巨額の年金積立不足を計上した。バブル崩壊後の減速経済が続くなかで、企業収益は大きく低下しており、従業員に対する退職給付制度をすべて確定給付型年金制度で運営することは、あまりにリスクが高いものであることが認識されたのである。

(以下略)

※コメント投稿者のブログIDはブログ作成者のみに通知されます