おわりに

日本では、長いこと、「世襲制」が伝統的な地位・資産・職業等の継承方法でありました。

それが、日本の伝統を守り続けた効能は計り知れないものがありましたし、それが、日本文化の中核を形成してきました。

しかし、戦前、その恩恵から零れた次男・三男等は、外に「新宅」を構え、自らの力で生活を切り開いて行かなければならない苦闘がありました。小作人になり一生汲々とした生活を送るとか、商家に丁稚奉公して「暖簾分け」の恩恵を受けるとか、工場労働者の搾取されつくした低賃金に泣くとか、長い役人生活の代償で死に際に恩給を貰うとか……。一様にぎりぎり喰うための生活に明け暮れていました。

さて、現代年金史は昭和17年の「労働者年金法」(後の厚生年金)に始まると言ってよろしいでしょう。その厚生年金は、当初は積立段階で年金支払いは少なく戦費流用が可能ということで導入された暗い背景を持っていました。

国民と企業から厚生年金保険料を徴収して、大砲や艦船に使い、海外派兵や諸国占領の経費に流用すべく目論まれていたのです。いっとき、保険料徴収の業務は「警視庁」が強権力で行っていた時期もありました。ここで問題だったのは、流用可能な会計制度を許容する大東亜精神・挙国一致思想の開明度合いということでしょうが、当時の政治家・軍人・官僚・国民等にそれを求めても詮方ない現実が立ちはだかっていました。

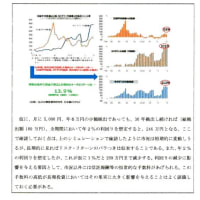

戦後、経済復興とともに、地方から、農村から、都会地に進出した都市住民に対して、少数の大会社では自社年金の採用を拡大しましたが、大部分の会社では退職一時金の整備で対応しました。ただ、この時点(昭和30年~40年)の平均寿命は60歳程度であり、会社の停年(定年)55歳とほぼ同等でした。ということは、停年後の長い老後生活はなかったのですからニーズとしては年金というよりはまだ一時金で足りていたということです。

経済が復興するにつれて昭和36年に国民皆年金制度が導入され、会社勤務の都市住民に対する企業年金(昭和37年税制適格退職年金・昭和41年厚生年金基金)がスタートしました。

この背景には、都市住民の人口増加と平均寿命の伸長が政府の政策課題として浮上していたこともありますが、企業にとっては厚生年金保険料の増大という問題が出現して、「公的年金と退職金との調整」が浮上しました。そのため「厚生年金基金」は、当初法律になる検討段階では「調整年金」と呼ばれていた時期もありました。

更に、退職金(退職給与引当金)は企業本体の資産のなかに経理されてきましたので、いざ企業倒産とかの事態になれば従業員の老後資金は失われてしまいます。これを避けるためには退職資金を企業の外部に保全しなければなりません。

企業は税制優遇を受けるためには退職資金を外部(税制適格退職年金・厚生年金基金)に保全することを求められました。この法律によって、「危うい退職金」は年金化されると共に外部に保全される道が切り開かれました。

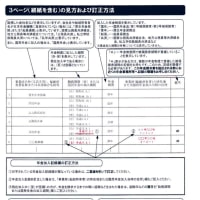

図表22 現代年金小史

江戸時代 暖簾分け

明治時代 退職金スタート

大正時代 大企業社内年金スタート

昭和12年(1937) 退職積立金法

昭和17年(1942) 労働者年金保険法創設

昭和19年(1944) 同上厚生年金に名称変更

昭和27年(1952) 退職給与引当金創設

昭和36年(1961) 国民皆年金実施

昭和37年(1962) 適格退職年金(企業年金)

昭和41年(1966) 厚生年金基金(企業年金)

平成12年(2000) 退職給付会計導入

平成13年(2001) 確定拠出年金施行

平成14年(2002) 確定給付企業年金施行

平成14年(2002) 退職給与引当金廃止

平成24年(2012) 適格退職年金廃止

退職金の①年金化と②外部保全の方途は厚生年金基金に用意されましたが、しかし現実の展開は遅々たるものでした。

退職金原資を厚生年金基金に移管するのは、経営の裁量を狭めることになるので、経営者の消極姿勢を強めました。また、厚生年金基金は厚生年金を代行するという構造でしたので、その積立金の資産運用は規制によって役人が遠隔操作することになり、充分な展開を果たせないまま推移し、資産運用規模(60兆円)の拡大に伴うリスクの増大も足を引っ張ることになりました。更に、平成11年の厚生省年金局長通知、いわゆる厚生年金基金の「凍結通知」が決定的に作用しました。それらに加えて、退職給与引当金限度額の再々の引き下げ(将来的には廃止)や平成12年の退職給付会計の新ルール(退職給付債務を貸借対照表に退職給付引当金=時価ベースで計上すること)採用で、企業と厚生年金基金は未曾有の事態を迎えました。

ここにきて、日本の年金制度の抜本的見直しが必要という声が高まり、平成13年、確定拠出年金法、平成14年、確定給付企業年金法が相次いで成立しました。

平成14年4月施行の「確定給付企業年金法」により、厚生年金基金は厚生年金保険の代行部分を国に返上し、プラスアルファ部分のみを確定給付企業年金(代行なし企業年金)へ移行することが可能となりました。

この法律の施行に伴い、大企業厚生年金基金を中心に、一気に660基金の「代行返上」が始まりました。しかし、巨額な積立不足金を抱えた一部総合型厚生年金基金では代行返上も解散もままならず、従前の厚生年金基金にそのまま積立不足金を抱えたまま残っています。

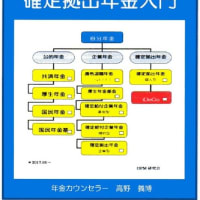

こうして、日本の企業年金は、確定給付型年金(厚生年金基金・規約型企業年金・基金型企業年金)と確定拠出型年金(企業型確定拠出型年金・個人型確定拠出型年金)に整備されることになりました。ここでは、退職金の①年金化と②外部保全は織込み済みとされ、新たに①受給権保護と②受託者責任が規定されました。その中で、厚生年金基金(昭和41年成立)は<代行なし企業年金>の成立(平成14年)をもって、およそ36年間の関係者の切磋琢磨の末にその役目を果たし終えることになりました。

しかし、厚生年金基金は退職金の①年金化と②外部保全を目標に実施・実行された政策であり、60兆円の資産規模で、1200万人が関わって、36年間にわたって、都度の社会状況の変化を受けて政策の点検を新しい方法(時価会計・賃金後払い説退職金・事後監視型行政・パブリック・コメント方式・官僚排除意識・帰納法・英米法・信認・受託者責任・ストック・マネジメント重視の年金社会等)で行いつつ、制度改善をしてきたのです。

これは<初めに理念ありき>の大陸風観念論ではなく、どちらかというと英米法の経験論の方法です。つまり、グランド・デザインは形成されるものなのです。筆者は、先に「戦後日本経済を推進してきたケインズ主義的マクロ政策主導の基本理念であります大陸法の硬直的なシステムに対して、英米法の柔軟さのほうがフレーム・ワーク等の構造を構築するとき、より現実にフィットしたものになるでありましょう。(野義博著「人様のお金」p.16 平成12年)と述べております。つまり、<ドメスティックなものの中のマドリングスルーな活動>が、次の光明をもたらすということです。

一方、昭和27年以降、中小の企業は税制優遇を受けつつ退職給与引当金を維持し続けたまま年金のない企業が数多くありました。一部に年金化された企業もありましたが、大部分の企業では退職金のままでした。この退職給与引当金の税制優遇も50年の時を経て平成14年に廃止になりました。また、同じように50年の時を経て適格退職年金も平成24年に廃止されようとしています。ここにきて、企業は、税の優遇のない退職金を維持するか、優遇のある確定拠出年金か、または確定給付企業年金かの選択を迫られています。

振り返れば、厚生年金基金に関する一つ一つの改革は、まるで壮大な制度実験だったかのように見えるのです。その間に、社会状況の変化があり、幾つかの混乱と痛みがあり、政治・官僚バッシングと身勝手な経営者と繰られるままの国民を見てきたわけです。

そういうドタバタの中から、①受給権保護と②受託者責任がその実験結果として到来したのです。年金資産(Other people's money)を<人様のお金>に組成する枠組みが、平成13年、確定拠出年金法、平成14年、確定給付企業年金法によって成立したのです。

これから若い人たちが加入する「確定拠出年金」の画期的な点は、日本の年金制度を呪縛してきた<年金数理>が不要な「個人勘定」(自分年金)の仕組みが誕生したということです。何が画期的かと言えば、老後の生活保全の方策として、従来のように政治や官僚や企業や業者等に掠め取られない仕組みであるということです。

とは言え、問題を多数抱え込んでいるのも事実です。たとえば、加入者への投資教育、拠出限度額の拡大、各種管理機関や資産運用会社手数料の減額、ポータビリティの整備等々があります。これらの細部は、これからドメスティックなものの中のマドリングスルーから立ち上がってくるでしょう。

そして何よりも重要になってくるのは、年金の歴史や将来を見据えて、政府や企業や業者に頼ることなく、柔軟に辛抱強く、ご自分の老後生活保全に取り組む、自立した個々人の覚醒した意識・行動・考え方になるでしょう。

平成22年4月

年金カウンセラー 野 義博

日本では、長いこと、「世襲制」が伝統的な地位・資産・職業等の継承方法でありました。

それが、日本の伝統を守り続けた効能は計り知れないものがありましたし、それが、日本文化の中核を形成してきました。

しかし、戦前、その恩恵から零れた次男・三男等は、外に「新宅」を構え、自らの力で生活を切り開いて行かなければならない苦闘がありました。小作人になり一生汲々とした生活を送るとか、商家に丁稚奉公して「暖簾分け」の恩恵を受けるとか、工場労働者の搾取されつくした低賃金に泣くとか、長い役人生活の代償で死に際に恩給を貰うとか……。一様にぎりぎり喰うための生活に明け暮れていました。

さて、現代年金史は昭和17年の「労働者年金法」(後の厚生年金)に始まると言ってよろしいでしょう。その厚生年金は、当初は積立段階で年金支払いは少なく戦費流用が可能ということで導入された暗い背景を持っていました。

国民と企業から厚生年金保険料を徴収して、大砲や艦船に使い、海外派兵や諸国占領の経費に流用すべく目論まれていたのです。いっとき、保険料徴収の業務は「警視庁」が強権力で行っていた時期もありました。ここで問題だったのは、流用可能な会計制度を許容する大東亜精神・挙国一致思想の開明度合いということでしょうが、当時の政治家・軍人・官僚・国民等にそれを求めても詮方ない現実が立ちはだかっていました。

戦後、経済復興とともに、地方から、農村から、都会地に進出した都市住民に対して、少数の大会社では自社年金の採用を拡大しましたが、大部分の会社では退職一時金の整備で対応しました。ただ、この時点(昭和30年~40年)の平均寿命は60歳程度であり、会社の停年(定年)55歳とほぼ同等でした。ということは、停年後の長い老後生活はなかったのですからニーズとしては年金というよりはまだ一時金で足りていたということです。

経済が復興するにつれて昭和36年に国民皆年金制度が導入され、会社勤務の都市住民に対する企業年金(昭和37年税制適格退職年金・昭和41年厚生年金基金)がスタートしました。

この背景には、都市住民の人口増加と平均寿命の伸長が政府の政策課題として浮上していたこともありますが、企業にとっては厚生年金保険料の増大という問題が出現して、「公的年金と退職金との調整」が浮上しました。そのため「厚生年金基金」は、当初法律になる検討段階では「調整年金」と呼ばれていた時期もありました。

更に、退職金(退職給与引当金)は企業本体の資産のなかに経理されてきましたので、いざ企業倒産とかの事態になれば従業員の老後資金は失われてしまいます。これを避けるためには退職資金を企業の外部に保全しなければなりません。

企業は税制優遇を受けるためには退職資金を外部(税制適格退職年金・厚生年金基金)に保全することを求められました。この法律によって、「危うい退職金」は年金化されると共に外部に保全される道が切り開かれました。

図表22 現代年金小史

江戸時代 暖簾分け

明治時代 退職金スタート

大正時代 大企業社内年金スタート

昭和12年(1937) 退職積立金法

昭和17年(1942) 労働者年金保険法創設

昭和19年(1944) 同上厚生年金に名称変更

昭和27年(1952) 退職給与引当金創設

昭和36年(1961) 国民皆年金実施

昭和37年(1962) 適格退職年金(企業年金)

昭和41年(1966) 厚生年金基金(企業年金)

平成12年(2000) 退職給付会計導入

平成13年(2001) 確定拠出年金施行

平成14年(2002) 確定給付企業年金施行

平成14年(2002) 退職給与引当金廃止

平成24年(2012) 適格退職年金廃止

退職金の①年金化と②外部保全の方途は厚生年金基金に用意されましたが、しかし現実の展開は遅々たるものでした。

退職金原資を厚生年金基金に移管するのは、経営の裁量を狭めることになるので、経営者の消極姿勢を強めました。また、厚生年金基金は厚生年金を代行するという構造でしたので、その積立金の資産運用は規制によって役人が遠隔操作することになり、充分な展開を果たせないまま推移し、資産運用規模(60兆円)の拡大に伴うリスクの増大も足を引っ張ることになりました。更に、平成11年の厚生省年金局長通知、いわゆる厚生年金基金の「凍結通知」が決定的に作用しました。それらに加えて、退職給与引当金限度額の再々の引き下げ(将来的には廃止)や平成12年の退職給付会計の新ルール(退職給付債務を貸借対照表に退職給付引当金=時価ベースで計上すること)採用で、企業と厚生年金基金は未曾有の事態を迎えました。

ここにきて、日本の年金制度の抜本的見直しが必要という声が高まり、平成13年、確定拠出年金法、平成14年、確定給付企業年金法が相次いで成立しました。

平成14年4月施行の「確定給付企業年金法」により、厚生年金基金は厚生年金保険の代行部分を国に返上し、プラスアルファ部分のみを確定給付企業年金(代行なし企業年金)へ移行することが可能となりました。

この法律の施行に伴い、大企業厚生年金基金を中心に、一気に660基金の「代行返上」が始まりました。しかし、巨額な積立不足金を抱えた一部総合型厚生年金基金では代行返上も解散もままならず、従前の厚生年金基金にそのまま積立不足金を抱えたまま残っています。

こうして、日本の企業年金は、確定給付型年金(厚生年金基金・規約型企業年金・基金型企業年金)と確定拠出型年金(企業型確定拠出型年金・個人型確定拠出型年金)に整備されることになりました。ここでは、退職金の①年金化と②外部保全は織込み済みとされ、新たに①受給権保護と②受託者責任が規定されました。その中で、厚生年金基金(昭和41年成立)は<代行なし企業年金>の成立(平成14年)をもって、およそ36年間の関係者の切磋琢磨の末にその役目を果たし終えることになりました。

しかし、厚生年金基金は退職金の①年金化と②外部保全を目標に実施・実行された政策であり、60兆円の資産規模で、1200万人が関わって、36年間にわたって、都度の社会状況の変化を受けて政策の点検を新しい方法(時価会計・賃金後払い説退職金・事後監視型行政・パブリック・コメント方式・官僚排除意識・帰納法・英米法・信認・受託者責任・ストック・マネジメント重視の年金社会等)で行いつつ、制度改善をしてきたのです。

これは<初めに理念ありき>の大陸風観念論ではなく、どちらかというと英米法の経験論の方法です。つまり、グランド・デザインは形成されるものなのです。筆者は、先に「戦後日本経済を推進してきたケインズ主義的マクロ政策主導の基本理念であります大陸法の硬直的なシステムに対して、英米法の柔軟さのほうがフレーム・ワーク等の構造を構築するとき、より現実にフィットしたものになるでありましょう。(野義博著「人様のお金」p.16 平成12年)と述べております。つまり、<ドメスティックなものの中のマドリングスルーな活動>が、次の光明をもたらすということです。

一方、昭和27年以降、中小の企業は税制優遇を受けつつ退職給与引当金を維持し続けたまま年金のない企業が数多くありました。一部に年金化された企業もありましたが、大部分の企業では退職金のままでした。この退職給与引当金の税制優遇も50年の時を経て平成14年に廃止になりました。また、同じように50年の時を経て適格退職年金も平成24年に廃止されようとしています。ここにきて、企業は、税の優遇のない退職金を維持するか、優遇のある確定拠出年金か、または確定給付企業年金かの選択を迫られています。

振り返れば、厚生年金基金に関する一つ一つの改革は、まるで壮大な制度実験だったかのように見えるのです。その間に、社会状況の変化があり、幾つかの混乱と痛みがあり、政治・官僚バッシングと身勝手な経営者と繰られるままの国民を見てきたわけです。

そういうドタバタの中から、①受給権保護と②受託者責任がその実験結果として到来したのです。年金資産(Other people's money)を<人様のお金>に組成する枠組みが、平成13年、確定拠出年金法、平成14年、確定給付企業年金法によって成立したのです。

これから若い人たちが加入する「確定拠出年金」の画期的な点は、日本の年金制度を呪縛してきた<年金数理>が不要な「個人勘定」(自分年金)の仕組みが誕生したということです。何が画期的かと言えば、老後の生活保全の方策として、従来のように政治や官僚や企業や業者等に掠め取られない仕組みであるということです。

とは言え、問題を多数抱え込んでいるのも事実です。たとえば、加入者への投資教育、拠出限度額の拡大、各種管理機関や資産運用会社手数料の減額、ポータビリティの整備等々があります。これらの細部は、これからドメスティックなものの中のマドリングスルーから立ち上がってくるでしょう。

そして何よりも重要になってくるのは、年金の歴史や将来を見据えて、政府や企業や業者に頼ることなく、柔軟に辛抱強く、ご自分の老後生活保全に取り組む、自立した個々人の覚醒した意識・行動・考え方になるでしょう。

平成22年4月

年金カウンセラー 野 義博

※コメント投稿者のブログIDはブログ作成者のみに通知されます