昨年11月の1,000円割れから100株ずつ買い下がった銘柄だが、8月19日に1,000円を回復したので100株だけ記念に売った。この銘柄に関する私の売買等についてまとめた。中盤にグリッチと成長株投資についても少し書いている。

トビラシステムズの値動きと売買

トビラシステムズは、独自の抽出アルゴリズムを用いて特殊詐欺の防止に有効な迷惑電話番号を自動的に拒否、警告するシステムを開発して提供している。警察からの情報提供体制はできているし、キャリアと組んだビジネス展開をしていて売り上げは順調に伸びており、営業利益率も高い。

トビラシステムズの詳しい紹介については、例えば、昨年10月21日のFISCO Research Memoがあるが、非常に魅力的に書かれている。

トビラシステムズ Research Memo(1):セキュリティ製品・サービスで社会問題解決に挑むテクノロジー企業

トビラシステムズ Research Memo(1):セキュリティ製品・サービスで社会問題解決に挑むテクノロジー企業

本来の業績は順調だが、広告ブロックアプリの280Blockerを2021年8月に買収、10月に吸収合併したため、のれん消却(年6,000万円程度)が発生した他、サービス拡大費用(人件費等)の増加で2022年10月期は一時的に減益の見込みとなっている。そのため、成長株(旧マザーズ銘柄)低迷の相場環境と相まって、昨年秋から下落基調だった。

トビラシステムズの先週末までの日足チャートに私の売買情報を追記したものを以下示す。

私は、昨年11月に入って1,000円割れで少しもみ合っていたので、そろそろ買い場かと思い、まず11月19日に990円で100株買った。その後下げるのに合わせて100株ずつ拾い続けた。当初は株数を増やすのを優先したので、900円台で300株、800円台で200株、700円台で100株と買っていった(ここまでの600株は昨年内約定)。最後は少し間をおいて今年3月11日に697円で100株買い、累計700株の保有となっていた。

下げ相場の途中で買い始め、買い下がり(難平買い)で保有株数を増やしていくのは、私のいつものやり方である。買いそびれるのを防ぐためでもあるが、インターネットインフィニティーのようにドツボにはまってしまう場合もあるので、一般的にはお勧めできるやり方ではない。

[補足」 落ちるナイフをつかまない正しい(教科書的な)買い方は、大底を確認してから、株価の戻りを確認しつつ買い増していくのである。これをピラミッティングという。難平買いは逆ピラミッティングになり、負けている状態で追加投資をしていくことになるので上手な買い方ではない。現物株だと資金が拘束されるだけで悪影響は小さいが、信用買いとかFXだと悲惨な状況になる。

株価は、昨年3月を大底に戻してきた。チャート形状は大底圏できれいな逆三尊の形が完成しており、チャート分析的には1,100円絡みが目標株価となる。

[補足」 ついでにこのチャート形状での正しい買い方について書いておくと、ネックラインとなる880円絡みを終値で抜けたら買いに入るのである。投資するのが遅くなるが、戻り高値の更新を確認できたタイミングでもある。

株価的には夏以降ともなれば2023年10月期の方を反映する動きになってくる。6月17日の四季報では2023年10月期1株益予想は47.5円となっており、2021年10月期の37.3円を大きく超えるV字回復となる見込みである。成長株に戻ったとして予想PER30倍で評価すれば1,425円が目標株価になる。

実際の株価は、7月下旬には1,000円に届かず反落していた。しかし、8月18日の大引け後のプレスリリース『迷惑情報フィルタサービス|月間利用者数が1500万人を突破』を材料に8月19日に一時ストップ高になるほど急反発した。

中長期でもっと上値を期待できると考えていたものの、このニュースだけでは上げ過ぎの感じもしたし、1,000円回復を記念して100株だけ売って一部資金回収却をしておきたかった。それで、8月19日の前場の値動きを見て1,000円で100株売った。個別管理上は最初に買った分なので、税引前利益696円、利益率0.7%、年利換算0.9%と薄利過ぎて単なる資金回収である。

業績反転が大前提ではあるが、長期的に見れば、株価はまだまだ戻りの初動の範疇だと思っている。今後、じっくりと構えて一部利食いをしつつ、恩株化を目指していきたい。

グリッチと成長株投資

新興企業では、事業/組織拡大に伴う混乱で業績(利益)が落ち込むことがある。人材採用、設備投資、新製品の投入遅れ等による利益の落ち込みも含む。これをグリッチ (Glitch) という。元々の英語としては突然の異常という意味である。

グリッチの後、低迷してしまう企業も多いが、経営者が優秀で短期で立て直しができて業績が回復していく企業もある。利益の落ち込みによって成長期待がはがれて株価も落ち込んでいるので、回復が見えてくる前に投資できれば絶好の買い場だったということになる。これを狙って成長株投資を行う方法もある。

トピラシステムズはV字回復の見込みなので、グリッチによる成長株投資が成功しそうな例だと思っている。

なお、あくまで個人的な感想を書いているだけで、買い推奨している訳ではない。

ここからは、主に個人のメモ代わりです。

IPO以降のチャートと業績

トピラシステムズは、2019年4月に公募価格2,400円でIPO(マザーズ)した銘柄で、IPO以降の週足チャートは以下の通り。

出所:株探(https://kabutan.jp/stock/chart?code=4441)

また、IPO当時の情報は以下に詳しくまとめられている。

2019年の10月には3分割しているので公募価格は実質800円だ。公募価格は本来価値より20~30%ディスカウントされているらしいが、正式に算定されたものなので当時の財務状況や業績見込みを踏まえての適正株価の目安になる。すなわち、当時の適正株価は1,000~1,140円程度だったという計算になる。

四季報夏号を見ると、2019年10月期の1株益は25.5円、2020年10月期は31.3円、2021年10月期は37.3円、2022年10月期予想は31.4円に落ち、2023年10月期予想は47.5円にV字回復する見込みだ。IPO時に2020年10月期までの見通しが正しく出ていれば予想PER30倍で939円となるので、確かに適正株価に近い感じはする。逆に適正株価を予想PERに換算すると32倍~36倍になる。

次に2022年10月期に31.4円に落ちると、業績的には2020年10月期相当から再出発し、V字回復で成長軌道に戻ることになる。株価が1年後の業績を反映して動くのなら、2020年10月頃の株価である2,200円前後=コロナショック後の高値近辺まで戻しても不思議はない。この水準だと、予想PERは46倍程度になる。最近の相場環境だと、難しい水準だと思うが。

なお、IPO後の初値で2.26倍(分割後1,807円相当)を付けた後、6月に4.68倍(3,746円相当)の高値を付けているが、期待先行で買われ過ぎただけだと思う。かなりの高成長が続いて期待が高まらなければ、上場来高値に届くのは困難だと考えている。

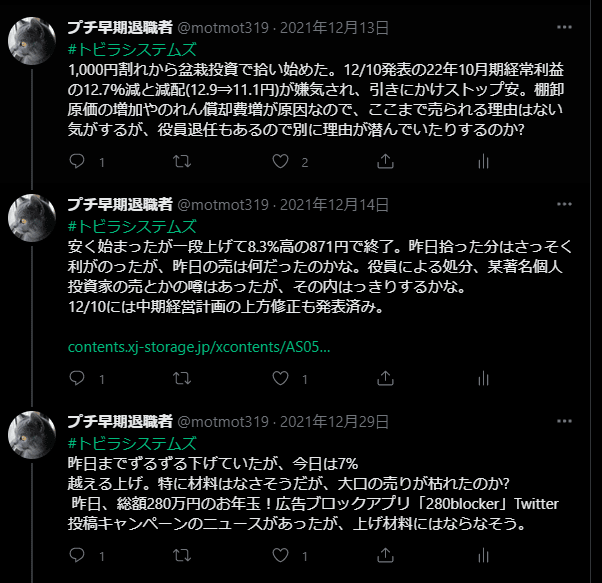

過去のツイートの記録

昨年11月に買い始めて以来、時々ツイートしてきた銘柄なので、記録として貼っておく。四半期決算の情報と値動きの記録にもなるので。

まずは、昨年12月の3件、700円台まで買い下がっていた頃のツイート。

最初の一連の仕込み(600株)が終わった後、株価も少し戻していたので気にかけていなかったが、第1四半期決算を受けて再度大きく下げてきたので買い増した。その時と、その後しばらく経ってからのツイート。

戻り相場の中で第2四半期決算を受けて年初来高値を更新してきた時と、999円の売指値には届かなかった頃のツイート。

8月19日に急反発してきたので1,000円で記念に売った話と、上の日足チャートでも分かる出来高急増を踏まえたその夜のツイート。

週明けの8月22日も朝方は続伸して年初来高値を更新して1,095円まで上げたが、その後は反落して990円で引けた。出来高は561,300株と高水準のままだ。上述した逆三尊完成後の1,100円絡みの目標株価は達成したと言える。ただ、目標達成で反落したというのではなく、急騰したので売り買い交錯は当然だということだろう。短期の人以外は気長に見ていればいいと思っている。

【2022.10.13追記】

チャート形状から下げても880円絡みがサポートになると思っていたが、米国株の下げにつられて地合いも悪く、昨日から880円を割り込んできた。底打ちを待つべきなのであろうが、本日、862円で100株買い戻した。