かつて国税庁は「高額納税者公示制度」をもとに、毎年5月に前年度の高額納税者のランキング、いわゆる「長者番付」を発表していました。1998年に、初めて自分が組成したヘッジファンド「タワーK1ファンド」をタワー投資顧問でローンチ。その運用に「タワー投資顧問運用部長・清原達郎」として携わるなかで、2004年度分の所得税の納税額が36億9238万円となり、05年5月に発表された「最後の長者番付」のトップに私の名前が掲載されました。

なぜ、このような話を最初にしたかというと、23年にタワーK1ファンドの運用を終了して投資の世界から身を引き、800億円超の個人資産を築き上げた私ですが、長年にわたる投資人生において、常に成功してきたわけではなく、数々の失敗も犯してきたことを皆さんに伝えたかったからなのです。

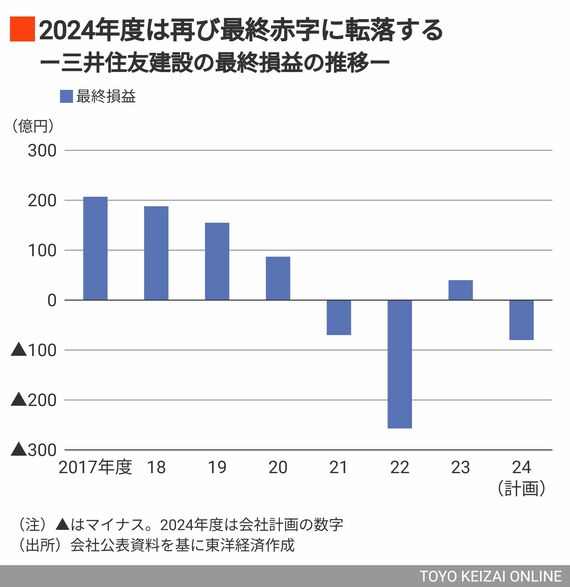

次ページの図は、タワーK1ファンドのパフォーマンスの経緯を示したものです。まず、ITバブルを読み間違えてショートを仕掛け、大損害を被りました。次に、05年10月時点で1875だったファンドのNAV(基準価格)が、リーマンショックを受けて09年2月に、72.5%減の516へ急減。その後、アベノミクスで盛り返したものの、コロナ禍の影響でNAVは直近のピークから20%もダウンしました。

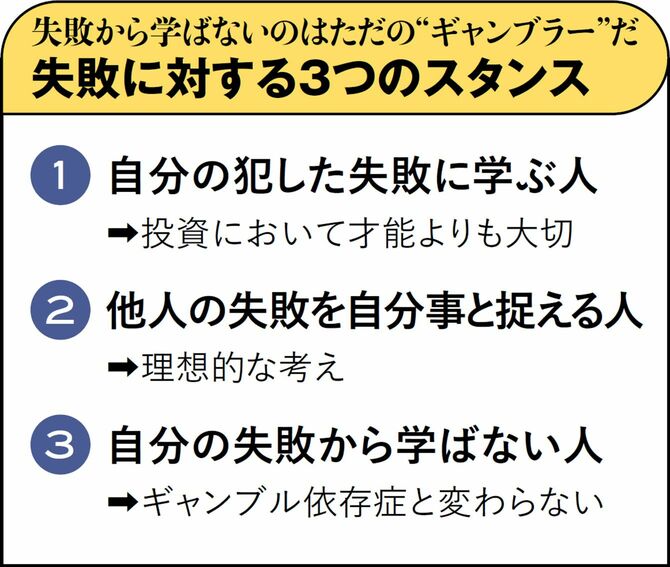

世の中は常に不確実であり、「絶対の成功」などありえません。たとえ自信が満ち溢れていたとしても、失敗する可能性はあります。でも、人は往々にして成功が続くと、そのことを忘れがちになります。そして新たな失敗を犯し、改めて絶対の成功がありえないことを思い知るようになるのです。

もし成功が続いたのなら、一度立ち止まり、成功が続いた理由を考え直す必要があります。その成功は、自分の能力だけでなく、社会情勢の変化をはじめ、様々な要素が偶然に折り重なり、もたらされていたはず。環境は常に変化し、同じ成功がもたらされる保証はありません。それに気づかないと、大きな失敗を犯すリスクが高まります。

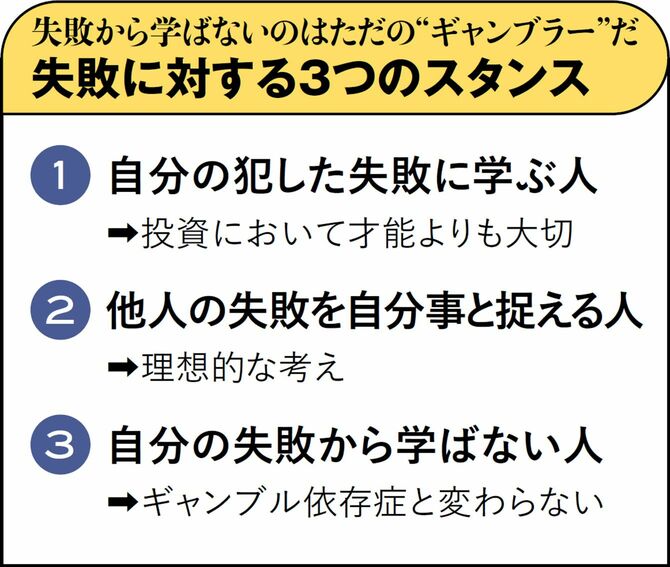

このうち③は、いわゆる“ギャンブル依存症”のような人なのでしょう。②は理想的ですが、私に思い当たる人はほとんどいません。大切なのは①のスタンスで、自分の失敗から学びを得ることが重要。「株式投資に才能などない」が私の持論で、これまでに得た教訓を一言で表すと、「自分の失敗からどれだけ学んだのか」になります。

ヘッジファンド業界のレジェンドは大転落した

自戒を込めて、投資で失敗した人の共通点を探ると、大衆に迎合して後追いで同じアイデアに飛びつく投資家に行き着きます。大成功した投資家でも、最終的に後追いして失敗したケースが多々あります。そこで思い出すのが、私が野村證券ニューヨーク支店勤務時代に顧客だった、「タイガー・マネジメント」というヘッジファンドを率いるジュリアン・ロバートソン氏です。

1980年に48歳でタイガー・マネジメントをローンチしたロバートソン氏は、880万ドルの資金で運用を始め、ピーク時の98年半ばには運用資金をおよそ2500倍の約220億ドルにまで膨らませていました。ロバートソン氏は「クォンタム・ファンド」のジョージ・ソロス氏、「スタインハート・パートナーズLP」のマイケル・スタンハート氏と並ぶ、90年代のヘッジファンド業界の“ビッグ3”と称されるレジェンドだったのです。

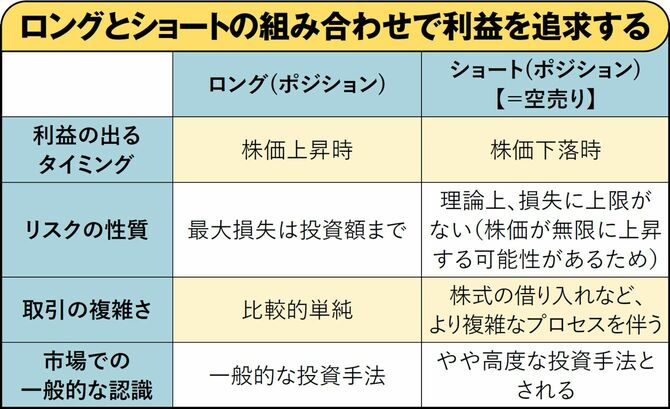

そのロバートソン氏が得意としていた投資手法が、米国株をはじめ各国の株を個別にリサーチして割安な株を買う一方で、割高な株を空売りする、「ロング・ショート運用」でした。それを象徴する彼の言葉が、「世界で最も優れた200社を見つけて投資し、世界で最も魅力のない200社を見つけて売りに出す」です。そうすることで、相場全体の変動に影響を受けないようにヘッジしつつ、パフォーマンスのアップを狙っていました。

しかし、その大成功で運用資金が集まりすぎたのが、彼の失敗の発端になりました。為替や金利、債券など、自分が得意とする株以外の分野にも手を出したのです。それぞれの分野で最高の人材を集めれば事足りる、と彼は考えていましたが、最後の判断は自分でせざるをえません。

そして、彼はロシアの国債を大量に買ってしまったのです。その結果は裏目に出て、98年8月のロシア国債のデフォルトを迎えます。なんでも、以前、英国の首相だったサッチャー氏から「ロシアはデフォルトしない」と直接聞いて、同国の国債を買ったとか。権威のある人から聞いた話は、信じ込みやすくなるので要注意です。また、情報の内容に変化がないか、常に確認が取れる情報源でないと“急変”に対応できません。所詮、サッチャー氏が情報源では“無理筋”の投資だったのでしょう。タイガー・マネジメントは巨額の損失を被りました。

投資に「決めつけ」は禁物です。ロバートソン氏のように、何かを決めつけたとたん、その後に出てくる有益な情報に意識が向きにくくなるからです。無意識のうちに「聞きたくない、見たくない」と思い、有益であるはずの情報から目を背けてしまうのかもしれません。自分が聞きたくない情報や、確度の低い情報であっても、自分には重要だということが十分にありえます。

世間での非常識が投資においては正解になる

ビジネスで大成功を収めようとして、他の人と同じことをしていたらまず無理でしょう。いわゆる“世間の常識”の打破にチャレンジしていくことが必要不可欠です。同じように株式投資においても、その他大勢の人と意見やアイデアが同じでは話になりません。

天下のソニーが明日倒産すると信じ込み、今日100株空売りしたとします。もちろん、翌日になってもソニーは倒産しません。とんでもない思い違いをしたわけですが、果たして損をしたのでしょうか?

株価は常に上げ下げし、儲かるのか損をするのかわかりません。ただ、確実に言えることは、「間違って倒産すると思い込んでしまった」という理由では絶対に損をしない、ということです。損をしたとしたら、別の理由で損をしたのです。あなた以外の人が全員正しく、あなた一人が大きな間違いを犯しても、市場はあなたを罰しません。逆にその他の人が全員間違って、あなただけが正しかったとき、市場はあなたに大きく報います。市場は、あなたの意見が少数意見である限りあなたの味方です。

投資のアイデアを探すということは、株価に織り込まれていないアイデアを探すことだ、と私は考えて常に実行してきました。大多数の投資家と違う考えでいようと思うのなら、「常識を疑う」というのが一番楽な方法。ただし、現実的に世の中の常識をすべて疑うと、日々生きていくのに疲れます。「嘘か本当か知らんが、とりあえずそういうことにしといてやろうか」といった態度で生きていくしかありません。そこで時折、「これって本当なの? 皆はそうだと言っているけど怪しいな」と疑問を投げかけてみます。

それこそ、教科書に書かれていることが正しいとは限りません。そこには単なる仮説が記述されているだけで、後になって修正されることもあります。最新のマクロ経済学の教科書を読んでみたのですが、私が学生時代に読んだ教科書の内容とは全く違っていました。もっともらしい常識を「100%正しい」と思うのは有害だ、というのも私の持論です。最新のマクロ経済学だって怪しいものだと思っています。

一見して客観的なニュース、たとえば「今日、北海道で軽乗用車に乗っていた老人2人が衝突事故で死亡」というニュースであっても、記事を書いた記者には「高齢化による運転リスク」ないしは「軽自動車に対する安全性の疑義」など、ことさら強調したい理由が何かあったのかもしれません。すべての情報には「バイアス(先入観)」がかかっていると思ったほうが無難です。

実は投資の世界で、このバイアスはとても重要。大多数の投資家の判断に強いバイアスがかかっていたら、それは投資のチャンスなのです。倒産した日本航空が再上場するとき、旧日本航空株や社債で大損した機関投資家は日本航空を忌み嫌い、きれいなバランスシートになった新生日本航空を正しく評価しようとしませんでした。このバイアスを逆手にとり、タワーK1ファンドはパフォーマンスを上げたのです。

エコノミストより四季報を信頼する理由

では、投資の判断に必要な情報はどのように集めていったらいいのでしょう。「何か一つ役に立つ優良な情報源を選べ」と言われたら、私は迷わず「東洋経済新報社の『会社四季報』だ」と答えます。私が大学を卒業して野村證券に入社したのは81年でした。それからずっと会社四季報を使い続けています。若い頃は会社四季報の最新版が発行されると、3日間で全ページに目を通していました。私にとって会社四季報は、「人生の伴侶」と言ってもいい存在です。現在は紙版に加えて、オンライン版もあり、私は両方とも使っています。

その紙版の会社四季報を通読していくと、マクロ経済の動きが見えてきます。先にマクロ経済学の怪しさについて触れましたが、GDP(国内総生産)や金利の先行きなどについて、私はエコノミストの話に耳を傾けてきませんでした。よくよく考えてみると、マクロはすべてのミクロを足し合わせたもの。その理屈で、会社四季報で個別の上場会社の動向を積み重ねて捉えていけば、マクロ経済の動きも自ずと見えてくるようになります。

また、関心がある上場企業が属する業界の動向を把握するのにも、紙版の会社四季報はとても便利。たとえば化学業界なら、証券コード4000〜4500番までのページを順に見ていきます。そして、個々の業績欄とコメントに目を通すと、化学業界全体の景気状態や、最新の技術革新を含む方向性などが、次第に見えてくるのです。

一方、オンライン版の会社四季報は、主に個別の銘柄を一社一社ピンポイントで調べるのに使用。紙版よりも情報量が豊富なうえに、その会社のホームページへすぐ飛ぶこともできます。個別銘柄のリサーチにおいて、会社のホームページを読み込むことは必須です。

ただし、会社四季報の情報だけで株の売買をすることはありません。割安な小型株のロングをファンドの投資戦略の柱に据え、独自に編み出した「ネットキャッシュ比率」の高い順と、「PER(株価収益率)」の低い順の組み合わせで、全銘柄のスクリーニングを必ず行ってきました。それから得られた表面的に割安な銘柄順に、会社四季報の個々のページに目を通していきます。そして、そのなかで「人気がなく割安だけれども、意外と面白いな」と思った銘柄をホームページで詳しく調べ、さらに会社訪問や決算説明会への出席を重ねていったのです。

そのネットキャッシュ比率のスクリーニングも、オンライン版のベーシック会員以上であれば、「My項目の条件設定」に「[流動資産前期(億円)+投資有価証券前期(億円)×0.7-流動負債前期(億円)-固定負債前期(億円)]÷時価総額(億円)」の条件式を貼りつけるだけで、すぐに結果が出てきます。それとPERの低い順にスクリーニングして両方の指標を組み合わせて使えばいいのです。

企業の伸び代を見抜く方法とは

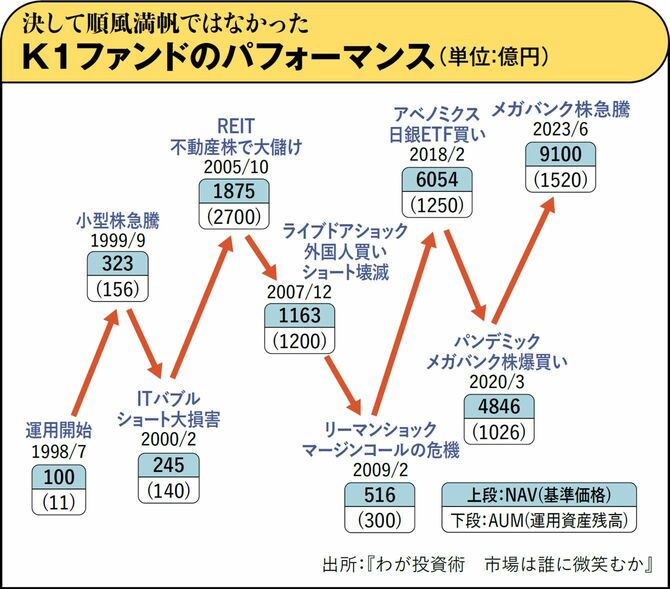

いくら割安であっても、その小型株に成長性がなければ、大きなリターンにはなりません。そうした小型株の成長性を見抜くのに、6つのポイントがあると私は考えています。

①経営者がその会社を成長させる強い意志を持っているか(必要条件)

②社長と目標を共有する優秀な部下がいるか

③同じ業界内の競合に押しつぶされないか

④その会社のコアコンピタンス(強み)は、成長とともにさらに強くなっていくか

⑤成長によって将来のマーケットを先食いし、潜在的マーケットを縮小させていないか

⑥経営者の言動が一致しているか

このなかで圧倒的に重要なのが①です。会社を成長させる経営者の共通点は何かというと、「貪欲さ」に尽きます。一般的に創業者は夢を持っていて、その夢の実現に向けて常に貪欲です。逆にサラリーマン経営者は、社長になることがゴールになっていて、就任した暁にはバーンアウトしてしまうことが少なくないようです。サラリーマン社長が会社をさらに成長させるのには、心身ともに健康な40歳代で社長になり、目の上に会長職が存在しているのなら廃止するか権限を縮小させ、ガバナンスは取締役会と株主に委ねる必要があると思っています。

そして、経営者が会社の成長に対する強い意志を持ち、常に貪欲であるかどうかを見抜くのには、直接会って話を聞くのが一番の近道です。そこで会社を訪問したり、決算説明会に自ら足を運んだりしてきたのです。そうやって数多くの経営者と会ってきましたが、ユニークという点で極めつきは、牛丼チェーンの「すき家」を展開するゼンショーホールディングスの小川賢太郎代表取締役会長兼社長です。

タワーK1ファンドをローンチした翌年の99年に同社は株式を上場しました。全く人気がなく、初めて決算説明会に出たら参加者は2人だけで、そのときのPERは5倍でした。いろいろ分析した結果、あまりにも割安なので、アポを取って会社を訪問しました。すると、玄関先にベンチプレスのためのベンチとバーベルが置いてあり、出てきた小川社長の姿を見ると、ホウレンソウを食べた後のポパイのような筋骨隆々の体つきをしていたのです。

東京大学で学生運動に明け暮れたおかげで就職がままならず、牛丼屋で働き始めたものの、一悶着を起こして自ら起業した話に始まり、「牛丼がいかに優れた食べ物か」を、小川社長は一方的に熱弁されました。そして、すき家のメニューの説明終了後、メニューをいただけないか小川社長にお願いすると、「いいけど駅で捨てないでね」と笑いながら言われました。

同社の株価が上がるのは確実だと判断し、すぐに頑張って買いを入れたものの、売り物が少なくて2億円分も買えませんでした。ただし、株価はすぐに何倍にもなってくれたのです。やがて「中期経営計画」の発表会には、50人くらいの投資家が集まるようになりました。そこで示された5年後の利益計画の内容はあまりにも強烈かつ魅力的で、5年後のPERと株価予想までもが明示されていました。とにもかくにも小川社長の個性を反映した、とてもユニークな中期経営計画だったことを、いまでもよく覚えています。

ファンド存続のため30億円の身銭を切った

2003年から外国人が日本株に強気になってきました。そうしたなか、私は割高になった大型株のショートを増やします。しかし、05年に1万2000円前後だった日経平均株価は、07年には1万8000円レベルに達しました。そして、ショートを増やしすぎたタワーK1ファンドは“危険領域”に入り込んでしまったのです。

すると06年1月にライブドアショックが起きて小型株が暴落し、ロングとショートともに損害を受ける最悪の事態に陥ります。そのときは外国人買いで株価がピークに近いことがわかっており、ショートを維持したかったのです。しかし、信用取引の「追おい証しょう」に当たる「マージンコール」を避けるため、それまでのショートの買い戻しを余儀なくされました。結局、06年1月から08年9月のリーマンショックまでに、合計で600億円の実現損失をショートで出してしまいました。

そして、リーマンショックでとどめを刺されます。ファンドのロングポジションには割安だった不動産株が多く含まれており、金融危機であるリーマンショックによって、それら不動産株が壊滅的な打撃を受けました。さらに追い打ちをかけるかのように、ブローカーがマージンの変更を要求してきました。簡単に言うと、ロングポジションの100に対して50のお金を借りてショートのポジションを組んできたのに、「貸金を30に減らしてほしい」と突然言われたのです。交渉で段階的な縮小に変更してもらい、その間にショートをほぼゼロにしました。

そうした過程で、怒濤のような“解約の大波”が押し寄せます。04年から05年にかけて大量に流入した年金基金を中心に、約半分の投資家を失いました。冒頭で触れたように、NAVは05年10月のピークから09年2月のボトムまで72.5%も下落しました。私にとってポジションを減らすことが急務でしたが、流動性の低い小型株のロングポジションを一気に市場で投げれば、暴落して自分の首を絞めます。そこで、投資先の会社に自社株買いを徹底的にお願いしました。

それから私は、自分の銀行預金の約30億円をタワーK1ファンドにぶち込みました。逆境にもかかわらず、私を信じてくれた半分近くの投資家が残っていたからです。実は、それまでも運用責任者として自分の金融資産の約7割をファンドに投じていました。投資家と一緒に運用責任者も金銭的な痛みを伴わないとアンフェアだ、と考えていたからです。もちろん、自分でローンチしたファンドを破綻させるわけにはいきません。残りの金融資産のほとんどをファンドに入れるのは、運用責任者として当然の責務であり、迷いは一切ありませんでした。ただし、妻にどう報告するかについては逡巡しましたが……。

なぜ、浮き沈みの激しい投資業に自分の身を投じたかというと、お金儲けをするためでした。自分の性格や実力を鑑みると、普通のビジネスパーソンの仕事では飽き足らず、満足な人生を送れないだろうと考えていました。気がつくと、野村證券、ゴールドマン・サックス証券をはじめとする金融機関を渡り歩くなかでヘッジファンドと出合い、「自分も運用して、大儲けできるチャンスがあるかもしれない」という希望が見え始めたのです。

そして、1998年にタワーK1ファンドをローンチしたのですが、それから数年後にヘッジファンドの草分け的な大御所であるソロス氏と日本で会う機会を得ます。まずソロス氏は、ヘッジファンドの運用担当者がサラリーマン化してリスク管理に萎縮し、自分にアイデアがあっても力一杯勝負しないことの弊害について指摘しました。そのうえで「おまえはそれがわかっているのか」と問いかけてきて、私は「もちろん」と答えました。

次にソロス氏は「おまえは金儲けがしたいのか? それともパフォーマンスの記録を打ち立てたいのか? どっちだ? この2つは違うものだ。どちらかに決めろ」と言ってきました。正直に言って、当時の私にはこの問いの意味がよく理解できませんでした。パフォーマンスがよければお金持ちになれる、と単純に考えていたからです。

そのソロス氏の問いの意味を自分なりに初めて理解できたのが、リーマンショックでどん底にたたき落とされていたときでした。運用責任者として最も重要なのは、顧客である投資家のためにファンドのパフォーマンスを最優先にすることだと。そして、残ってくれた投資家のために、自分は最高のパフォーマンスを目指すことを誓います。それに専念するため、新規の投資家の資金は一切受け付けないと決めました。

その頃、私は不思議な夢を見ます。私は死んで地獄にいました。閻魔大王の前に連れていかれ、「何か言いたいことはあるか」と聞かれたので、「これが私のポートフォリオです」と言って、保有銘柄のリストを渡しました。すると閻魔大王は「ロング・ショートの運用をしてきたはずなのに、ショートがないじゃないか」と詰問してきます。「まずいなあ」と思って下を向いていると、しばらくリストに目を落とした後に閻魔大王は、「おまえはまだ死ななくていい」と告げてくれたのです。

私はリーマンショックをロングだけ目一杯持って、ショートゼロで堪え切れば、どこかで必ず高いパフォーマンスを上げるチャンスが巡ってくると考えていました。そのような思いが夢という無意識の世界で、閻魔大王とのやり取りの形になって現れたのです。

「逆張り」をしてきた経験でチャンスを活かす

2020年2月、新型コロナウイルスが蔓延し始めて、相場はジリ安状態になっていました。そして忘れもしない3月19日の午後2時、ついに相場の底が抜けました。パンデミックの恐怖がパニックを引き起こし、バケツに大きな穴が開いたかのように、一気に大量の株の投げ売りが始まったのです。すかさず私は「最大のチャンスがやって来た。これはラッキーだ。買えるだけ買おう」と本能的に動きました。

人類がどんなに悲惨な目にあおうが、相場がそれを織り込んで暴落したら、買いに回るほかないのです。極端な話、小惑星が地球に衝突しそうなときに、ショートして実際に地球が滅んだら意味はないでしょう。人類も滅亡してしまうのですから。でも、超安値でロングしておけば、小惑星の軌道がそれて助かったとき、株価は何倍にもなって大きな儲けをもたらしてくれます。

株価の急落で配当利回りがばかばかしいほど高くなっていたメガバンク株を中心に大型株を買い集めました。ストップ安に張りついていたREIT(不動産投資信託)も数銘柄買いました。実はそのとき、私の頭からはREITの知識がすっぽり抜け落ちていて、何を買ったらいいのか、逆の意味で私のほうもパニックに陥りました。コロナ禍で客足が遠のくホテルが組み込まれていないREITにしなくては、と考えを巡らすのが精一杯でした。

いま改めて振り返ってみると、3月19日に大量買いしたのは、直感ならぬ“ドタ勘”だったかもしれません。ただし、そのドタ勘が正念場で働いてくれたのも、ロングとショートの運用の組み合わせにおいて「逆張り」を常に貫いてきた、数々の経験の積み重ねがあったからなのだと思っています。

それと、17年の夏に私は咽頭がんの手術を受け、声を失っていました。2人の部下の支えもあって運用責任者としての仕事を続けていたものの、早晩どこかで引退を余儀なくされるであろうことを覚悟していました。3月19日の相場の大暴落を目の当たりにし、「自分の人生における最後で最大のチャンスだ。ありがたい」との思いも、頭によぎったことを告白しておきます。

パニック売りの市場で数百の買い注文を入れた

24年から新NISAが始まりました。最大1800万円という生涯非課税限度額が設定されるなど、プロの投資家であった私から見ても「やらなきゃ絶対損」という、個人投資家にとっては夢のような制度です。それだけに、生まれて初めて投資の世界に身を投じたり、関心を高めたりする個人の方が増えているようですね。そこで元プロの投資家として、最後にいくつか注意すべき点について触れたいと思います。

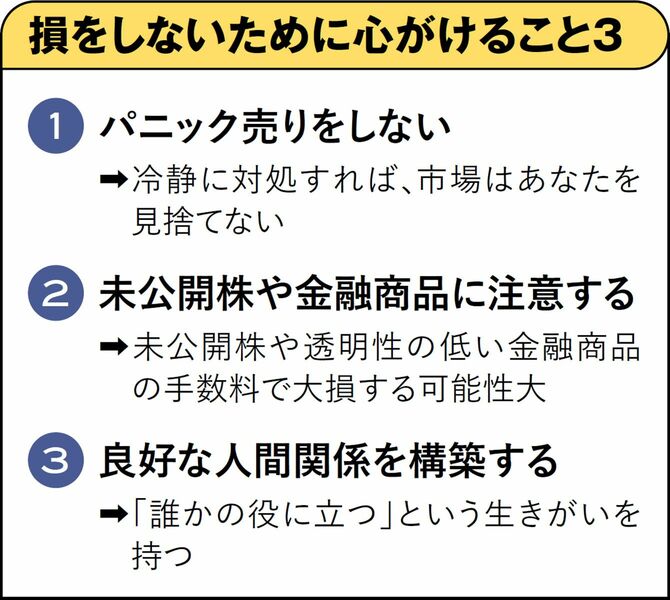

一つは、8月5日の日経平均株価暴落のようなことが起きたとき、慌てて売らないことです。この場合、むしろ買いのチャンスだと考えたほうがいい。

たとえば、余裕資金が200万円ある場合、相場が大きく下がったらまず日本株を100万円分買って、さらに下がったら残りの100万円をつぎ込むぐらいの考えでいいのです。市場が合理性を失ってしまう、まれに起きるパニック売りのときなどは日経225株価指数先物や大型株の売買で儲ける瞬間的なチャンスなのです。

今回の株価暴落のとき、ちょうど旅行の移動中で相場を見ていませんでした。17時に自宅に帰り、相場を見たときは、正直驚きはしたものの、その次に考えたのは、「買わなきゃ」でした。けれども、そのときどの銘柄を買っていいのかは全くわかりませんでした。

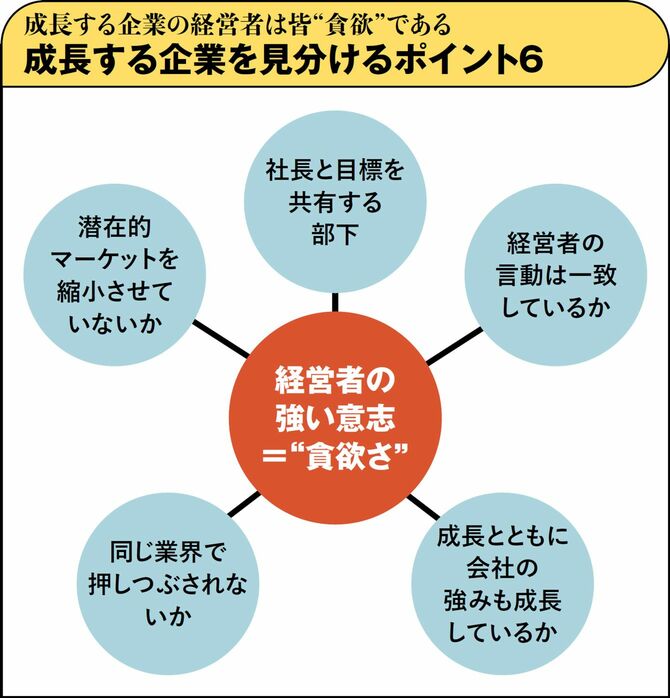

帰宅してから、19時まで必死に銘柄を探しました。そして22時までに、230億円分の注文を細切れの指値で入力し、注文を終えました。選定銘柄は大型株だと、三井住友フィナンシャルグループやみずほフィナンシャルグループ、三井住友トラスト・ホールディングス、大和証券グループ本社、日立建機に指値を入れました。注文数は数百になりましたが、翌日、買えていたのは、三井住友フィナンシャルグループの105億円分の株のみでした。

個別銘柄に投資するのが面倒な方は、積立型ETF投資をするのが最も合理的でしょう。積立型だと、株価が暴落したときでも、ちゃんと投資することになりますから。

個人投資家が特に注意するべきこととは

ただ最も大切なことは、詐欺にあわないことです。詐欺にあうと、投資した財産はゼロになります。その詐欺のなかで圧倒的に多いのが「未公開株詐欺」。事件化するケースはあまりありませんが、水面下では膨大な数の未公開株詐欺が行われているはず。私自身、未公開株詐欺に引っかかりそうになったことが何回かあります。特に株式投資で成功された個人投資家は気をつけましょう。その成功が知れ渡ると、実体のない未公開株をぶら下げた詐欺師たちが、ほぼ確実に近寄ってきます。

それと詐欺ではありませんが、やはり気をつけなくてはならないのが、様々な金融商品の手数料です。特に要注意なのが「仕組債」で、そもそもいくら手数料が抜かれているのか、個人投資家にはわかりにくいように設計されています。現在、仕組債は合法的な金融商品で、一律に規制するのは難しいのが現状。せめて仕組債を販売する際の顧客とのやり取りの録画を金融機関に義務付け、後でトラブルが発生した際に確認できるようにすれば、投資の素人に対する強引な販売を少しでも牽制できるのではないかと思います。

また、「ラップ口座(ファンドラップ)」も良心的だとは言えません。全体の手数料が不明か、少なくてもわかりにくい説明になっています。私も様々な資料に目を通してみたものの、結局のところよくわかりませんでした。確かなのは手数料が二重取りされていることです。なかには三重取りが疑われるファンドラップがありました。とはいえ、いずれも“対面証券会社”のファンドラップの話であり、最近では手数料が安くて透明性の高いネット証券のファンドラップが誕生し始めています。

ビジネスパーソンの方には、投資で身を立てようとはせず、生業の稼ぎで生まれた余裕資金を長期投資に振り向け、そのまま仕事を続けることをお勧めします。割安で高い成長性を秘めた投資先の株価があまり上がらなくても、持ち続けることで大きなリターンを得られる可能性を高められるからです。

それと、仕事にやりがいを感じ、職場での人間関係が良好であれば、「誰かの役に立っている」という実感を得られているはず。人にとってお金以上に大切なのは、誰かの役に立つことでもたらされる幸福感ではないでしょうか。自分の投資人生を振り返り、その重要性を私は改めて感じています。

資産30万→1.7億 年間配当550万のフツー会社員が「3つの証券口座」を持ち資産10億でも会社を辞めない理由

人気のインデックス型は実は“損”…資産8億、年配当金2000万の投資家「利回り3.98%超の高配当銘柄厳選30」

日経平均4万円を「バブル」と騒ぐのは論外…「新NISAデビュー」の投資初心者がいま絶対にやってはいけないこと

「8月の株価下落で1億円飛んだ」累積利益40万円→7億円の投資家が危機を好機と思える付箋だらけ"辞書"の正体

新NISAは「ほったらかし」が鉄則だが…積立投資で「年1回だけ絶対にやったほうがいいこと」