・・・・という記事が1日付けの日経金融新聞のスクランブル欄にありました。

国際会計基準の草案が日本の会計基準に適用されると、

連結決算では子会社株式の売却益の計上ができなくなると。

で、その会計基準の公開草案とは、

昨年6月に公表された「企業結合および連結財務諸表」に関するもの。

カンの鋭い方は、拙稿

2月16日 やはり株価分析では少数株主持分に注目!

-米国新会計基準公開草案の衝撃-

http://blog.goo.ne.jp/dancing-ufo/e/a7b2719865bba95e8efba133b1ebed71

3月3日 会計バトル 3.2頂上決戦

親会社説vs経済的単一体説、結果はいかに?

http://blog.goo.ne.jp/dancing-ufo/e/2cc61b6a95fdb6f8768908d9dd45494f

などを思いだされたかも。

これら拙稿でも触れたように、この公開草案では連結決算の考え方を

「親会社説」から「経済的単一体説」に変更しております。

で、経済的単一体説は、親会社の株主以外に、

子会社の少数株主も連結財務諸表の株主として含める。

このため、貸借対照表で少数株主持分は株主資本の一部となるってわけです。

で、この記事によると、子会社株式売却益にも影響すると。

すなわち、この説に立つと、親会社による子会社株式の売却というのは、

売却される子会社が連結範囲に留まる限り、株主間の資本取引と考えられる。

このため簿価と時価の差額は資本剰余金として処理され、

損益は発生しないことになる。

過去の拙稿でも触れましたが、この公開草案。

日本などから問題ありとして非難の嵐でして、実際に適用されるかは不透明。

でも仮にこれが採用されるとなれば、子会社上場が多く、

子会社株式売却益の計上が財務戦略上、重要なウエイトを占めている

日本企業に大きな影響を与えるかも知れませんね。

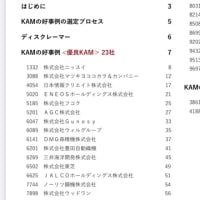

で、この新聞記事では少数株主持分が大きい企業の上位17社の

ランキングがありましたので、この中から株主資本に対するウエイトの高い会社を

ご参考までに掲げております。

もし経済的単一体説が採用されると、株主資本比率が増える企業と読み替えても

いいですね。

対象:少数株主持分 残高1,000億円以上の3月決算企業

企業名 株主資本に対する比率

ソフトバンク 41.7%

日立 41.3%

住友化学 31.2%

NTT 27.3%

アイシン精機 25.4%

NEC 22.6%

住友電工 19.5%

富士通 18.9%

松下 13.2%

三菱商事 11.3%

新日本石油 9.7%

日産自動車 9.3%

なんとなく住友系の会社が多いですね。

儲かっている連結子会社を多く抱えているってことですから、

いかにも財務の住友って感じがします。

それと、ソフトバンク。

ボーダフォン買収で多額の有利子負債が加わり財務バランスが

やや崩れているので、この会社はやっぱり、

経済的単一体説が適用されて名目の株主資本が増加することを

期待しているかも知れませんね。邪推ですけど。

最新の画像[もっと見る]

-

34年ぶり日経平均最高値更新に思う

3ヶ月前

34年ぶり日経平均最高値更新に思う

3ヶ月前

-

34年ぶり日経平均最高値更新に思う

3ヶ月前

34年ぶり日経平均最高値更新に思う

3ヶ月前

-

ENEOSよ、不適切にもほどがある!

3ヶ月前

ENEOSよ、不適切にもほどがある!

3ヶ月前

-

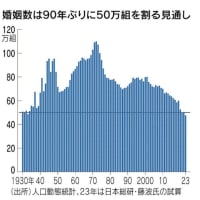

90年ぶりに50万組を割る婚姻数に思う

4ヶ月前

90年ぶりに50万組を割る婚姻数に思う

4ヶ月前

-

90年ぶりに50万組を割る婚姻数に思う

4ヶ月前

90年ぶりに50万組を割る婚姻数に思う

4ヶ月前

-

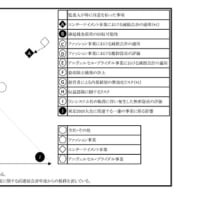

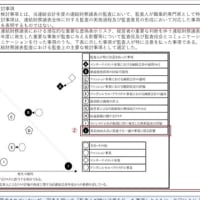

KAM KAM エヴリバディ!

4ヶ月前

KAM KAM エヴリバディ!

4ヶ月前

-

KAM KAM エヴリバディ!

4ヶ月前

KAM KAM エヴリバディ!

4ヶ月前

-

KAM KAM エヴリバディ!

4ヶ月前

KAM KAM エヴリバディ!

4ヶ月前

-

KAM KAM エヴリバディ!

4ヶ月前

KAM KAM エヴリバディ!

4ヶ月前

-

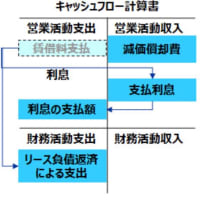

RIZAPのキャッシュフローを救った⁈IFRS16号

4ヶ月前

RIZAPのキャッシュフローを救った⁈IFRS16号

4ヶ月前