2/9に『「事業信託」は新たな粉飾決算ツールになるのか?』という記事を書きましたが、

週刊東洋経済06.3.25号では『「信託宣言」って何。そのホリエモン的使い方』

というテーマで

外資系金融マンの知恵を借りての「悪用事例集」が掲載されていました。

やはり「信託宣言」は施行されるといろんな問題を起こしそうなので、のちのちのためにポイントを整理しておきましょう。

------------------------------------------------------------------------

■信託法改正の方向

-----------------

・現行の信託法では、債務を含む事業の信託は認めず、受託者は信託債権者に対して

原則無限責任を負う。委託者=受託者となる信託行為は許容されない。

↓

・しかし、今回の信託法改正により、従来「できない」ことが通説であった

「事業の信託」が可能となると共に、信託財産を上限とする「責任信託」概念を導入。

委託者が自ら受託者となって信託を設定する自己完結型の「信託宣言」が盛り込まれた。

↓

・これにより、企業の組織再編行為がより柔軟、自由自在にできるようになると。

■信託宣言、事業の信託を悪用した事例

----------------------------------

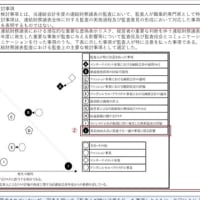

(1)企業買収ファンドでの利用

・B社の買収を狙っているA社が、株式大量保有報告義務(いわゆる5%ルール)を回避

して実質的にB社株を買い増す方法として信託宣言を利用する。

・B社の既存株主たちに保有するB社株式を「信託宣言」するよう依頼する。

A社は、信託宣言による信託受益権を対価を支払って取得する。

(この時点では株式の名義、議決権の指図者は変わらない→5%ルールの適用回避)

・その後、A社の自社保有分+信託受益権分の株式が51%となったところで信託を終了

してもらい、株式の現物を受領。途中で情報開示することなく買収が成功する。

(2)間接金融分野での利用

・貸金業者C社はグレーゾーン金利問題等で資金繰りが苦しくなるおそれがあるとする。

そこでC社は、すでにD銀行に担保(債権譲渡予約)として提供している貸付債権に

信託宣言を設定して受益権化し、これを担保提供して別のE銀行から借り入れる。

結果的には二重担保となってしまうが、その実態は外部からわかりにくい。

「信託宣言」はその信託内容と信託財産を公正証書などで明らかにするだけでよい、

という手続きの簡便さが巧みに利用されるケースです。

(3)マネーロンダリングでの利用

・今回の信託法改正により「受益証券発行信託」も新たに導入。

契約上、受益権を有価証券化するものであり、その際、記名式と無記名式の双方が認め られる。

因みに、従来の受益権は全て記名式。譲渡の際は指名債権譲渡となるため無記名とは

ならない。しかし、今回の改正により、私法上の善意の取得が前提で、かつ、

無記名の譲渡が可能になる。

そこで無記名式を使った悪用が以下の事例。

・F社は資金調達のために自社保有の不動産を信託宣言して、受益証券発行信託とする。

そして信用力のあるF社はその一部を無記名の受益証券として発行。

この無記名の受益証券は転々と譲渡された後、テロ組織又は犯罪組織の関連企業が購入

し、対価を支払う。この組織はこの受益証券を第三者に転売し「白いカネ」を獲得。

・なお、無記名の証券の存在は何も信託に限った話ではなく、例えばSPC(特別目的

会社)の特定社債には無記名社債がある。要はマネロンの選択肢が広がるということ。

(4)製造物責任(PL)法対策での利用

・メーカーG社が開発・販売した新製品に重大な欠陥が存在している事実が発覚。

甚大な被害を被った購入者たちが、被害者の会を結成して、G社に対するPL法上の

責任を問うことを決定。

・しかしG社は同製品の開発・製造を事業信託化し、「信託宣言」していた。

事業信託は当該事業の資産・負債を上限にしている有限責任信託であり、

受益権は投資家に発行済みであった。

この場合、G社が問われる責任は重過失・悪意のケースに限られる。

・PL法上の製造物責任は無過失責任であるが、有限責任信託では、同製品の開発・製造

に関する施設など、信託財産の範囲内の損害賠償しか追及できないこととなる。

■信託宣言の実施について

このように悪用スキームの温床になりかねないこともあり、自民党では

「信託法改正案が今国会で成立しても、信託宣言の実施は1年先送り」という方針を決定。

--------------------------------------------------------------------------

(コメント)

同記事にもありましたが、市場監督方式が過去の「事前チェック」から90年代に

「事後チェック」に転換しておりますので、まずは規制緩和して、(出てくるであろう)

悪用例を厳しく摘発することとなります。

ということは、信託宣言が解禁されてから一定の期間は、玉石混交のスキームが一気に

広がることになると思われます。

財務諸表の読み手である我々も、当面は信託宣言等を用いたスキームには細心の注意を

払う必要がありますね。

でも信託宣言=粉飾宣言、と揶揄されるような使われ方だけは勘弁して欲しいですね。

週刊東洋経済06.3.25号では『「信託宣言」って何。そのホリエモン的使い方』

というテーマで

外資系金融マンの知恵を借りての「悪用事例集」が掲載されていました。

やはり「信託宣言」は施行されるといろんな問題を起こしそうなので、のちのちのためにポイントを整理しておきましょう。

------------------------------------------------------------------------

■信託法改正の方向

-----------------

・現行の信託法では、債務を含む事業の信託は認めず、受託者は信託債権者に対して

原則無限責任を負う。委託者=受託者となる信託行為は許容されない。

↓

・しかし、今回の信託法改正により、従来「できない」ことが通説であった

「事業の信託」が可能となると共に、信託財産を上限とする「責任信託」概念を導入。

委託者が自ら受託者となって信託を設定する自己完結型の「信託宣言」が盛り込まれた。

↓

・これにより、企業の組織再編行為がより柔軟、自由自在にできるようになると。

■信託宣言、事業の信託を悪用した事例

----------------------------------

(1)企業買収ファンドでの利用

・B社の買収を狙っているA社が、株式大量保有報告義務(いわゆる5%ルール)を回避

して実質的にB社株を買い増す方法として信託宣言を利用する。

・B社の既存株主たちに保有するB社株式を「信託宣言」するよう依頼する。

A社は、信託宣言による信託受益権を対価を支払って取得する。

(この時点では株式の名義、議決権の指図者は変わらない→5%ルールの適用回避)

・その後、A社の自社保有分+信託受益権分の株式が51%となったところで信託を終了

してもらい、株式の現物を受領。途中で情報開示することなく買収が成功する。

(2)間接金融分野での利用

・貸金業者C社はグレーゾーン金利問題等で資金繰りが苦しくなるおそれがあるとする。

そこでC社は、すでにD銀行に担保(債権譲渡予約)として提供している貸付債権に

信託宣言を設定して受益権化し、これを担保提供して別のE銀行から借り入れる。

結果的には二重担保となってしまうが、その実態は外部からわかりにくい。

「信託宣言」はその信託内容と信託財産を公正証書などで明らかにするだけでよい、

という手続きの簡便さが巧みに利用されるケースです。

(3)マネーロンダリングでの利用

・今回の信託法改正により「受益証券発行信託」も新たに導入。

契約上、受益権を有価証券化するものであり、その際、記名式と無記名式の双方が認め られる。

因みに、従来の受益権は全て記名式。譲渡の際は指名債権譲渡となるため無記名とは

ならない。しかし、今回の改正により、私法上の善意の取得が前提で、かつ、

無記名の譲渡が可能になる。

そこで無記名式を使った悪用が以下の事例。

・F社は資金調達のために自社保有の不動産を信託宣言して、受益証券発行信託とする。

そして信用力のあるF社はその一部を無記名の受益証券として発行。

この無記名の受益証券は転々と譲渡された後、テロ組織又は犯罪組織の関連企業が購入

し、対価を支払う。この組織はこの受益証券を第三者に転売し「白いカネ」を獲得。

・なお、無記名の証券の存在は何も信託に限った話ではなく、例えばSPC(特別目的

会社)の特定社債には無記名社債がある。要はマネロンの選択肢が広がるということ。

(4)製造物責任(PL)法対策での利用

・メーカーG社が開発・販売した新製品に重大な欠陥が存在している事実が発覚。

甚大な被害を被った購入者たちが、被害者の会を結成して、G社に対するPL法上の

責任を問うことを決定。

・しかしG社は同製品の開発・製造を事業信託化し、「信託宣言」していた。

事業信託は当該事業の資産・負債を上限にしている有限責任信託であり、

受益権は投資家に発行済みであった。

この場合、G社が問われる責任は重過失・悪意のケースに限られる。

・PL法上の製造物責任は無過失責任であるが、有限責任信託では、同製品の開発・製造

に関する施設など、信託財産の範囲内の損害賠償しか追及できないこととなる。

■信託宣言の実施について

このように悪用スキームの温床になりかねないこともあり、自民党では

「信託法改正案が今国会で成立しても、信託宣言の実施は1年先送り」という方針を決定。

--------------------------------------------------------------------------

(コメント)

同記事にもありましたが、市場監督方式が過去の「事前チェック」から90年代に

「事後チェック」に転換しておりますので、まずは規制緩和して、(出てくるであろう)

悪用例を厳しく摘発することとなります。

ということは、信託宣言が解禁されてから一定の期間は、玉石混交のスキームが一気に

広がることになると思われます。

財務諸表の読み手である我々も、当面は信託宣言等を用いたスキームには細心の注意を

払う必要がありますね。

でも信託宣言=粉飾宣言、と揶揄されるような使われ方だけは勘弁して欲しいですね。

どちらの佐藤さまが存じませんが

気合の入ったコメント、誠に有難うございます。

>国際的M&Aを思うと今の日本の企業価値はどうなんだろう?国際的に見て安いのだろうか とふと疑問がわいてきます。更には格付け機関の日本企業に対する格付けは妥当なのだろうか?

非常に壮大なテーマのご質問なので回答に困りますが、

結局、企業価値ってのは投資家が予想する将来期待に過ぎないと思っておりますので、予想する人によっていろいろ見方が分かれるかと思われます。

格付け機関については、日本の格付機関(R&I、JCRなど)よりも外資系(ムーディーズ、S&Pなど)の付与する格付けが、往々にして低いケースが多い。

ですが、業種内での国際比較などが十分になされた上での判断であれば妥当なのかなと思っています。

私個人の感想で言えば、むしろ日系の方が評価が甘いと思うケースがしばしば見受けられます。

十分なお答えになていませんが、とりあえず。