このところ、藤巻健史氏が、日銀破綻、円の紙くず化について、いろんなところで書いているのが目に付く・・

藤巻氏は、モルガン銀行等でトレーダー経験も長く、金融実務の現場経験豊富で、かつ一時参院議員も務めるなど、面白い経歴の持ち主である・・

昨日で今年のFX取引も終わったことだし、ここらで、彼の主張を整理しておきたい。

ますは

President Online 12/30 「いまの円高は一時的な調整に過ぎない…金融のプロが「1ドル=500円の大暴落に備えよ」と警告する理由」

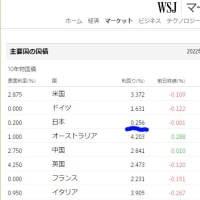

「経験上、ドル円の相場を決めるもっとも大きな要因は「経常収支動向」と「日米金利差」の2つ・・・現在、日本の経常収支は減少の一途をたどり、日米の金利差も大きく開きつつあります。つまり、2つの要因のどちらもが「円安」を示しているのです。こんなことは私の経験上、初めてのこと」

つまり、経常収支の縮小・マイナス+日米金利差の拡大 → 円安

と一般的なことを言っている。

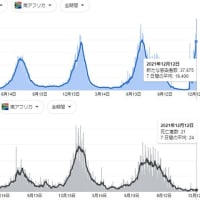

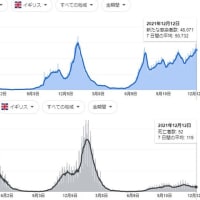

「2022年12月、日銀もついに「利上げ」に踏み切りましたが、これは市場の圧力に負けた日銀の「悪あがき」です。具体的には0・25%だった長期金利の「防衛ライン」を0・5%に引き上げたわけですが、これは日銀にとっていわば「最終防衛ライン」」

「私が1ドル400円、500円となり、その後は天文学的数字になると言っているのは、日米金利差よりも「ばらまいたお金を回収(QT:量的引き締め)」するFRBと「未来永劫、お金をばらまき続けなければならない(QE:量的緩和継続)」日銀との金融政策の違いなのです・・・近年の世界的なインフレの主因は「お金のばらまきすぎ」ですから、インフレをコントロールできるFRBの通貨と、「インフレをコントロールできない」日銀の通貨との価値の差・・・そこで、1ドル400円から500円くらいまでドル高・円安が進みます。その結果、日本は世界に冠たるインフレ国家となります。しかし、日銀にはそれを制御する手段は何もない、ということでハイパーインフレが進行(円の紙くず化)すると思っているのです」

ここでは、日米金利差よりも

量的引き締めと量的緩和継続との違い、インフレをコントロールできる通貨とコントロールできない通貨との違い → 円安

と円安要因の相違・展開へ・・

「これほどの超低金利で日本国債を購入するのは日銀しかいない・・・日銀が購入をやめれば(QEの中止)長期金利は暴騰し、前述したように政府は予算を組めなくなります。また、日銀自身、非常なる低金利で莫大な量の国債を保有していますから、巨大な債務超過が発生してしまいます・・・中央銀行が信用を失えば、その発行する通貨も信用を失い、紙くずとなってしまう」

つまり、言いたいことは後者で

日銀が国債購入をやめれば → 長期金利は暴騰

金利を上げれば → 巨大な長期債務が発生・信用喪失・円の紙くず化

結果、「いずれ日銀を廃せざるを得なくなる」と・・

同じく、President Online 12/28 「日本円の紙くず化は避けられない…「事実上の利上げ」の次に日銀を襲う「債務超過」という最悪の危機」

では、12/13の前回の主張をより具体的なデータ・グラフを用いて展開しているので、是非読んでおきたい・・

※コメント投稿者のブログIDはブログ作成者のみに通知されます