お疲れ様です。

私がここ数カ月注目かつ、何度かご紹介しております、

三菱UFJ証券さんが最新のストラテジー・レポートを出しました。

今回はCDS(クレジットデフォルトスワップ)をメインテーマに多角的に分析をされておりますのでご参考下さい。

私が面白いと思った箇所は2か所。

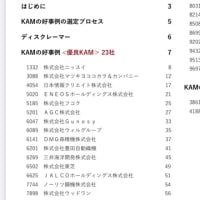

何度かご紹介している「レベル3資産残高÷自己資本」のリストについて。

拙稿9月25日「まだまだあるよレベル3」でも取り上げましたがもう一度出してみましょう。

レベル3残高(5月比) レベル3÷自己資本(%)

-----------------------------------------------------------------

モルガンスタンレー 69,198 (-8,970) 201%(-34ポイント)

メリルリンチ 64,195 (-18,172) 185%(-50ポイント)

ゴールドマンサックス 78,088 (-18,298) 161%(-31ポイント)

ファニーメイ 65,571 (+2,604) 158%(-3ポイント)

リーマン 41,344 (-1,164) 157%(-14ポイント)

プルデンシャル 28,351 (+1,261) 131%(+12ポイント)

ハートフォード 19,560 (+204) 116%(+7ポイント)

オールステート 22,705 (-297) 115%(2ポイント)

シティグループ 154,656 (-5,689) 113%(-12ポイント)

JPモルガン・チェース 109,724 (+10,868) 82%(+3ポイント)

ウエルズ・ファーゴ 33,799 (+10,377) 70%(+21ポイント)

AIG 48,734 (+270) 55%(+2ポイント)

バンク・オブ・アメリカ 39,527 (-203) 24%(-1ポイント)

ゼネラル・エレクトリック 15,880 (+851) 12%(±0ポイント)

-----------------------------------------------------

著者の藤戸氏は興味深いことを指摘されております。

「不気味なのはこのランキングの上位から破綻、公的管理企業が

順に出ていること。

・・・・この一覧表を見ていると、何やら『デス・ノート』のような

怪しい雰囲気が漂っている・・・・・・。」

さすが、私が注目したリストだけあります。(←たまには自画自賛)

次に注目したのは6枚目(P.5)の

「CDSスプレッドが示唆する企業の平均余命」というくだりです。

著者によりますと、企業の余命を測定しているのがCDSスプレッドだそうでして、

海外市場では最近の傾向として次の点を挙げております。

①業種によって差があるが、CDSスプレッドが200ベーシス・ポイント

(bp)を超えると、イエロー・カード。株価の下落が始まる。

②400bpでレッド・カード。株価の下落が顕著となる。

③700bpで病は重篤となり、破綻が強く意識されるようになる。

④1,000bpを超えると、ファイナル・カウントダウンの開始。

株価は鋭角的な突っ込みを見せる。

⑤さらに上昇した場合には、チャプター11(連邦破産法第11条)などが

検討される。

さらに、日本においてもCDSスプレッドに注目すべき・・・・

との記述がありました。

では、日本の主要企業が一体どうなっているのでしょうか。

そこで、CDS参考値を概観してみました。

出所はこちらから。

毎日チェックされている方が大半だとは思いますが、

海外で言われている節目200bp、400bp,700bp、1,000bpそれぞれに

どういう企業が分布しているのか、ランキングで表示して見ました。

<10月15日参考値>

アイフル 1605.0

武富士 1330.0

----(1,000bpの壁)---------------------------------------

日本航空 849.0

-----(700bpの壁)------------------------------------------

ソフトバンク 676.3

エルピーダメモリ 538.3

-----(400bpの壁)----------------------------------------------------------

日興コーディアル証券 398.3

オリックス 385.0

プロミス 382.5

住友不動産 357.5

全日本空輸 330.4

西松建設 303.8

荏原製作所 299.6

大成建設 291.0

アコム 266.3

IHI 265.2

鹿島建設 216.4

NECエレクトロニクス 211.0

パイオニア 206.7

クレディセゾン 202.7

野村ホールディングス 201.7

-----(200bpの壁)----------------------------------------------------

野村證券 196.3

丸紅 191.3

三洋電機 187.4

大和証券グループ本社 180.0

日産自動車 175.9

伊藤忠商事 167.6

東芝 159.0

サッポロホールディングス 145.0

富士重工業 130.7

日本板硝子 124.0

損害保険ジャパン 122.5

三菱東京UFJ銀行 119.0

大林組 117.6

清水建設 112.8

南海電気鉄道 112.8

三井住友銀行 112.4

みずほコーポレート銀行 111.3

古河電気工業 110.0

近畿日本鉄道 108.7

阪急阪神ホールディングス 108.0

住友商事 108.0

日本製紙 105.8

三井住友海上火災保険 103.6

丸井 103.3

神戸製鋼所 100.4

東武鉄道 99.9

スズキ 96.8

住友金属工業 96.3

イオン 95.5

東京海上日動火災保険 92.0

川崎汽船 85.9

王子製紙 84.9

本田技研工業 84.8

日本電気 84.2

三井不動産 80.6

三菱化学 78.4

トヨタ自動車 77.5

積水ハウス 76.3

ヤマハ発動機 72.3

商船三井 69.2

川崎重工業 68.7

新日本製鐵 68.5

三菱重工業 68.4

JFEホールディングス 68.1

JFEスチール 67.8

富士通 66.1

三井物産 65.2

豊田通商 65.0

三菱商事 64.8

三菱地所 64.7

日本郵船 64.3

相模鉄道 64.2

日立キャピタル 61.5

日本たばこ産業 61.2

ブリヂストン 60.5

日立製作所 60.4

カシオ計算機 60.0

ソニー 59.8

三菱電機 58.2

セイコーエプソン 56.3

シャープ 55.6

三井化学 54.5

ニコン 52.0

東京急行電鉄 50.8

東レ 50.0

伊勢丹 48.9

KDDI 48.5

コニカミノルタホールディングス 48.1

帝人 47.8

シチズンホールディングス 46.3

アサヒビール 43.8

京浜急行電鉄 43.3

リコー 42.6

住友化学 40.5

小松製作所 40.5

アドバンテスト 40.0

凸版印刷 39.8

ヤマトホールディングス 39.6

新日本石油 37.9

クボタ 37.0

日本通運 36.5

旭化成 35.9

住友電気工業 35.5

キヤノン 35.2

東海旅客鉄道 35.0

イトーヨーカ堂 34.6

麒麟麦酒 33.8

味の素 33.3

エヌ・ティ・ティ・ドコモ 33.1

旭硝子 33.1

中国電力 33.0

パナソニック 32.4

関西電力 31.9

中部電力 31.7

日本電信電話 31.7

パナソニック電工 31.3

東京電力 31.1

西日本旅客鉄道 30.9

東日本旅客鉄道 27.7

小田急電鉄 27.0

京王電鉄 24.2

東京瓦斯 23.6

大阪瓦斯 23.4

リストの「上位」を見ますと、やっぱり・・・とか、エッ?あの会社も?

悲喜こもごもといったところでしょうか。

ということで、

こちらのリストもそのうち日本版「デス・ノート」ってことで

夕刊紙のネタにされてしまうのでしょうか。今後の展開に注目です。

(追記)

なお、今回ご紹介した三菱UFJ証券のレポートでは末尾に

以下の6つの投資戦略を推奨しておりました。

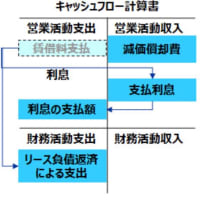

①キャッシュ、短期国債の比率を高め、流動性を確保すること

②大幅損失を抱えた株式は見切り売りを実行する。

全額が無理なら一部でも軽減する。

③電機・精密、自動車など輸出関連株や、

鉄鋼・非鉄、海運、機械など景気敏感株のウエイトを引き下げる。

④マザーズ、ジャスダック、ヘラクレス銘柄は信用リスクが高まる。

相対的に景気変動、金融混乱の影響を受けやすい中小型株は切る。

⑤買いは高い流動性を保ち、AAA、AAなど高格付けの大型優良株に限る。

買いたいときに買えて売りたいときに売れる流動性を重視するべし。

⑥高負債比率、財務体質の脆弱な企業は手じまい売りが正解。

①以外は特に違和感はありません。

(不当に安けりゃ買っちゃえ!ってな立場なので。)

++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

本日の1曲。

やはり、ニューヨークが気になるので、

ゆかりのあるこの曲。

Christopher Cross - Arthur's Theme (Best That You Can Do)

(邦題:ニューヨーク・シティ・セレナーデ)

名盤「南から来た男」で颯爽とデビューした

クリストファー・クロスの素顔を見た時の衝撃は、今でも忘れません・・・・・。

私がここ数カ月注目かつ、何度かご紹介しております、

三菱UFJ証券さんが最新のストラテジー・レポートを出しました。

今回はCDS(クレジットデフォルトスワップ)をメインテーマに多角的に分析をされておりますのでご参考下さい。

私が面白いと思った箇所は2か所。

何度かご紹介している「レベル3資産残高÷自己資本」のリストについて。

拙稿9月25日「まだまだあるよレベル3」でも取り上げましたがもう一度出してみましょう。

レベル3残高(5月比) レベル3÷自己資本(%)

-----------------------------------------------------------------

モルガンスタンレー 69,198 (-8,970) 201%(-34ポイント)

メリルリンチ 64,195 (-18,172) 185%(-50ポイント)

ゴールドマンサックス 78,088 (-18,298) 161%(-31ポイント)

ファニーメイ 65,571 (+2,604) 158%(-3ポイント)

リーマン 41,344 (-1,164) 157%(-14ポイント)

プルデンシャル 28,351 (+1,261) 131%(+12ポイント)

ハートフォード 19,560 (+204) 116%(+7ポイント)

オールステート 22,705 (-297) 115%(2ポイント)

シティグループ 154,656 (-5,689) 113%(-12ポイント)

JPモルガン・チェース 109,724 (+10,868) 82%(+3ポイント)

ウエルズ・ファーゴ 33,799 (+10,377) 70%(+21ポイント)

AIG 48,734 (+270) 55%(+2ポイント)

バンク・オブ・アメリカ 39,527 (-203) 24%(-1ポイント)

ゼネラル・エレクトリック 15,880 (+851) 12%(±0ポイント)

-----------------------------------------------------

著者の藤戸氏は興味深いことを指摘されております。

「不気味なのはこのランキングの上位から破綻、公的管理企業が

順に出ていること。

・・・・この一覧表を見ていると、何やら『デス・ノート』のような

怪しい雰囲気が漂っている・・・・・・。」

さすが、私が注目したリストだけあります。(←たまには自画自賛)

次に注目したのは6枚目(P.5)の

「CDSスプレッドが示唆する企業の平均余命」というくだりです。

著者によりますと、企業の余命を測定しているのがCDSスプレッドだそうでして、

海外市場では最近の傾向として次の点を挙げております。

①業種によって差があるが、CDSスプレッドが200ベーシス・ポイント

(bp)を超えると、イエロー・カード。株価の下落が始まる。

②400bpでレッド・カード。株価の下落が顕著となる。

③700bpで病は重篤となり、破綻が強く意識されるようになる。

④1,000bpを超えると、ファイナル・カウントダウンの開始。

株価は鋭角的な突っ込みを見せる。

⑤さらに上昇した場合には、チャプター11(連邦破産法第11条)などが

検討される。

さらに、日本においてもCDSスプレッドに注目すべき・・・・

との記述がありました。

では、日本の主要企業が一体どうなっているのでしょうか。

そこで、CDS参考値を概観してみました。

出所はこちらから。

毎日チェックされている方が大半だとは思いますが、

海外で言われている節目200bp、400bp,700bp、1,000bpそれぞれに

どういう企業が分布しているのか、ランキングで表示して見ました。

<10月15日参考値>

アイフル 1605.0

武富士 1330.0

----(1,000bpの壁)---------------------------------------

日本航空 849.0

-----(700bpの壁)------------------------------------------

ソフトバンク 676.3

エルピーダメモリ 538.3

-----(400bpの壁)----------------------------------------------------------

日興コーディアル証券 398.3

オリックス 385.0

プロミス 382.5

住友不動産 357.5

全日本空輸 330.4

西松建設 303.8

荏原製作所 299.6

大成建設 291.0

アコム 266.3

IHI 265.2

鹿島建設 216.4

NECエレクトロニクス 211.0

パイオニア 206.7

クレディセゾン 202.7

野村ホールディングス 201.7

-----(200bpの壁)----------------------------------------------------

野村證券 196.3

丸紅 191.3

三洋電機 187.4

大和証券グループ本社 180.0

日産自動車 175.9

伊藤忠商事 167.6

東芝 159.0

サッポロホールディングス 145.0

富士重工業 130.7

日本板硝子 124.0

損害保険ジャパン 122.5

三菱東京UFJ銀行 119.0

大林組 117.6

清水建設 112.8

南海電気鉄道 112.8

三井住友銀行 112.4

みずほコーポレート銀行 111.3

古河電気工業 110.0

近畿日本鉄道 108.7

阪急阪神ホールディングス 108.0

住友商事 108.0

日本製紙 105.8

三井住友海上火災保険 103.6

丸井 103.3

神戸製鋼所 100.4

東武鉄道 99.9

スズキ 96.8

住友金属工業 96.3

イオン 95.5

東京海上日動火災保険 92.0

川崎汽船 85.9

王子製紙 84.9

本田技研工業 84.8

日本電気 84.2

三井不動産 80.6

三菱化学 78.4

トヨタ自動車 77.5

積水ハウス 76.3

ヤマハ発動機 72.3

商船三井 69.2

川崎重工業 68.7

新日本製鐵 68.5

三菱重工業 68.4

JFEホールディングス 68.1

JFEスチール 67.8

富士通 66.1

三井物産 65.2

豊田通商 65.0

三菱商事 64.8

三菱地所 64.7

日本郵船 64.3

相模鉄道 64.2

日立キャピタル 61.5

日本たばこ産業 61.2

ブリヂストン 60.5

日立製作所 60.4

カシオ計算機 60.0

ソニー 59.8

三菱電機 58.2

セイコーエプソン 56.3

シャープ 55.6

三井化学 54.5

ニコン 52.0

東京急行電鉄 50.8

東レ 50.0

伊勢丹 48.9

KDDI 48.5

コニカミノルタホールディングス 48.1

帝人 47.8

シチズンホールディングス 46.3

アサヒビール 43.8

京浜急行電鉄 43.3

リコー 42.6

住友化学 40.5

小松製作所 40.5

アドバンテスト 40.0

凸版印刷 39.8

ヤマトホールディングス 39.6

新日本石油 37.9

クボタ 37.0

日本通運 36.5

旭化成 35.9

住友電気工業 35.5

キヤノン 35.2

東海旅客鉄道 35.0

イトーヨーカ堂 34.6

麒麟麦酒 33.8

味の素 33.3

エヌ・ティ・ティ・ドコモ 33.1

旭硝子 33.1

中国電力 33.0

パナソニック 32.4

関西電力 31.9

中部電力 31.7

日本電信電話 31.7

パナソニック電工 31.3

東京電力 31.1

西日本旅客鉄道 30.9

東日本旅客鉄道 27.7

小田急電鉄 27.0

京王電鉄 24.2

東京瓦斯 23.6

大阪瓦斯 23.4

リストの「上位」を見ますと、やっぱり・・・とか、エッ?あの会社も?

悲喜こもごもといったところでしょうか。

ということで、

こちらのリストもそのうち日本版「デス・ノート」ってことで

夕刊紙のネタにされてしまうのでしょうか。今後の展開に注目です。

(追記)

なお、今回ご紹介した三菱UFJ証券のレポートでは末尾に

以下の6つの投資戦略を推奨しておりました。

①キャッシュ、短期国債の比率を高め、流動性を確保すること

②大幅損失を抱えた株式は見切り売りを実行する。

全額が無理なら一部でも軽減する。

③電機・精密、自動車など輸出関連株や、

鉄鋼・非鉄、海運、機械など景気敏感株のウエイトを引き下げる。

④マザーズ、ジャスダック、ヘラクレス銘柄は信用リスクが高まる。

相対的に景気変動、金融混乱の影響を受けやすい中小型株は切る。

⑤買いは高い流動性を保ち、AAA、AAなど高格付けの大型優良株に限る。

買いたいときに買えて売りたいときに売れる流動性を重視するべし。

⑥高負債比率、財務体質の脆弱な企業は手じまい売りが正解。

①以外は特に違和感はありません。

(不当に安けりゃ買っちゃえ!ってな立場なので。)

++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

本日の1曲。

やはり、ニューヨークが気になるので、

ゆかりのあるこの曲。

Christopher Cross - Arthur's Theme (Best That You Can Do)

(邦題:ニューヨーク・シティ・セレナーデ)

名盤「南から来た男」で颯爽とデビューした

クリストファー・クロスの素顔を見た時の衝撃は、今でも忘れません・・・・・。

・・・・・・・・フライデイ

さあ、・・・・・・・・には何が入るのでしょうか!。今日のNYダウの状況を見るとサーズデイはずばりネガティブワード。その反動があればフライデイはポジティブワード、ですかネ。