珍しく朝の時間帯に更新させて頂きます。

12日夜は、20年来の旧知の仲で、かつ上場ベンチャー企業でCFOも務めたY氏らとの

飲み会がありました。

Y氏は思うところあって先日そのベンチャーを退社。

ハンズオン型の株式公開支援会社を立ち上げ、新たな一歩を踏み出したところです。

会うたびに思うのは、熾烈なビジネス環境の中で精悍さを増していくY氏に対し、

ぬるま湯にどっぷり浸かり緩み切っている自分の情けなさ。

ともあれ、実務能力に長け 人望も厚いY氏のことですので、

私がどうこう心配するよりも前に、諸事うまく行くことと思います。

吉報を待っております。(そしてこのブログにもツッコミを入れて下さい。)

さて本日のネタですが、

13日の日経投資・財務面に「試練の新興株市場」というテーマで

「先端的資金調達のツケ」ということで特集記事がありました。

この手の記事はファイナンスの(悪しき)事例研究として一定の情報価値があると

思いまして、(自分のために)簡単にまとめておきます。

その後、ごく簡単なコメント。

-------------------------------------------------------------------------

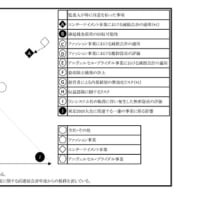

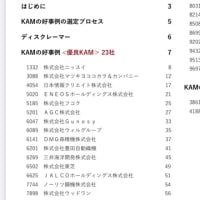

<市場で注目された主な資金調達>

(企業名=手法=特徴の順に記載)

◆スカイマーク=MSワラント=会社側が要請した場合だけ権利行使できる条項付き

◆オープンループ=MSワラント=会社側の通知を前提に行使価格の修正可能

(大株主の投資会社クオンツが新株予約権の発行差し止めの仮処分申請)

◆TTG=MSワラント+MSCB=これら2種の証券を連続発行

◆バーテックス=MSCB=約1週間で全株を株式に転換

◆サンライズテクノロジー=第三者割当増資=1円で新株発行

◆NFKホールディングス=予約権

=時価を大幅に下回る予約権を乱発したうえ、引受けたファンドは半年で予約権実行。

おまけに、調達資金を投資事業組合に出資するも不良債権化

◆ノア=増資と予約権=新株とMSワラントを連続発行

◆モック=増資と予約権とCB=3種の証券を組み合わせて発行

◆クインランド=CBと予約権=利率ゼロのCBとMSワラントを組み合わせて発行

(上記3社は、米ヘッジファンドのDKRオアシスの投資先。

運用総額4,500億円の約6割が日本向けとのこと。)

-------------------------------------------------

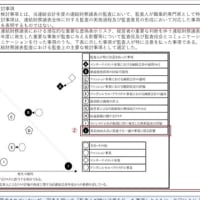

(簡単なコメント)

①言わずもがなですが、こんな会社に投資してはいけません。

(拙稿「「投資してはいけない会社」に思う」参照

http://blog.goo.ne.jp/dancing-ufo/e/a135199ca914053044c15cea6bfff97c)

株主との利益相反を平気でおこなう企業。

安易なMSCB(転換価格修正条項付新株予約権付社債)の発行や

必要以上の過剰ファイナンスをする会社、ってことですからね。

②この日経記事の中で注目したのは、日米の株主利益保護に関する法規制の差です。

日本では大規模な増資も取締役会決議で承認されるケースが多い。

しかしニューヨーク証券取引所やナスダックは、

発行済20%を超す新株発行は株主総会の承認を求めている、とのこと。

へぇー、知らなかった。これは結構大きな違いですね。

東証などもそういうルールを適用していたら、こんなに市場は荒れなかったのに・・・。

③こういう先端的ファイナンスに手を出さざるを得ない、ってことは、

つまるところ財務内容に大きな問題を抱えている、ってこと。

損益計算書よりも、むしろ貸借対照表をしっかり見て

「資本の質」、たとえば繰延税金資産や「のれん」で嵩上げされていないか?

などをチェックして兆候を掴んで欲しいものです。

12日夜は、20年来の旧知の仲で、かつ上場ベンチャー企業でCFOも務めたY氏らとの

飲み会がありました。

Y氏は思うところあって先日そのベンチャーを退社。

ハンズオン型の株式公開支援会社を立ち上げ、新たな一歩を踏み出したところです。

会うたびに思うのは、熾烈なビジネス環境の中で精悍さを増していくY氏に対し、

ぬるま湯にどっぷり浸かり緩み切っている自分の情けなさ。

ともあれ、実務能力に長け 人望も厚いY氏のことですので、

私がどうこう心配するよりも前に、諸事うまく行くことと思います。

吉報を待っております。(そしてこのブログにもツッコミを入れて下さい。)

さて本日のネタですが、

13日の日経投資・財務面に「試練の新興株市場」というテーマで

「先端的資金調達のツケ」ということで特集記事がありました。

この手の記事はファイナンスの(悪しき)事例研究として一定の情報価値があると

思いまして、(自分のために)簡単にまとめておきます。

その後、ごく簡単なコメント。

-------------------------------------------------------------------------

<市場で注目された主な資金調達>

(企業名=手法=特徴の順に記載)

◆スカイマーク=MSワラント=会社側が要請した場合だけ権利行使できる条項付き

◆オープンループ=MSワラント=会社側の通知を前提に行使価格の修正可能

(大株主の投資会社クオンツが新株予約権の発行差し止めの仮処分申請)

◆TTG=MSワラント+MSCB=これら2種の証券を連続発行

◆バーテックス=MSCB=約1週間で全株を株式に転換

◆サンライズテクノロジー=第三者割当増資=1円で新株発行

◆NFKホールディングス=予約権

=時価を大幅に下回る予約権を乱発したうえ、引受けたファンドは半年で予約権実行。

おまけに、調達資金を投資事業組合に出資するも不良債権化

◆ノア=増資と予約権=新株とMSワラントを連続発行

◆モック=増資と予約権とCB=3種の証券を組み合わせて発行

◆クインランド=CBと予約権=利率ゼロのCBとMSワラントを組み合わせて発行

(上記3社は、米ヘッジファンドのDKRオアシスの投資先。

運用総額4,500億円の約6割が日本向けとのこと。)

-------------------------------------------------

(簡単なコメント)

①言わずもがなですが、こんな会社に投資してはいけません。

(拙稿「「投資してはいけない会社」に思う」参照

http://blog.goo.ne.jp/dancing-ufo/e/a135199ca914053044c15cea6bfff97c)

株主との利益相反を平気でおこなう企業。

安易なMSCB(転換価格修正条項付新株予約権付社債)の発行や

必要以上の過剰ファイナンスをする会社、ってことですからね。

②この日経記事の中で注目したのは、日米の株主利益保護に関する法規制の差です。

日本では大規模な増資も取締役会決議で承認されるケースが多い。

しかしニューヨーク証券取引所やナスダックは、

発行済20%を超す新株発行は株主総会の承認を求めている、とのこと。

へぇー、知らなかった。これは結構大きな違いですね。

東証などもそういうルールを適用していたら、こんなに市場は荒れなかったのに・・・。

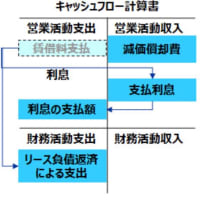

③こういう先端的ファイナンスに手を出さざるを得ない、ってことは、

つまるところ財務内容に大きな問題を抱えている、ってこと。

損益計算書よりも、むしろ貸借対照表をしっかり見て

「資本の質」、たとえば繰延税金資産や「のれん」で嵩上げされていないか?

などをチェックして兆候を掴んで欲しいものです。

ちゃっぴー様

かわいいお名前ながら、鋭いご指摘

有難うございます。

当社については先月、まさにその棚卸資産の

評価方法変更に伴い、大幅な業績下方修正

を発表したところです。

売上減少下での在庫増は

やはり気を付けないといけないということでしょう、

先端的ファイナンスとは余り関係ないんですが、ゾンビのような建設会社による安易なエクイティ・ファイナンスのツケがそろそろ回ってきそうな気がするんです。社会人二年目の安易な発想ですので、不適切な場合は削除いたしますのでお申し付け下さい。

借り入れは出来ないから、とりあえずMSCB発行して運転資金調達を試みる

→転換最低価格すら割り込む株価、冷え込みつつある株式市場

→談合摘発で受注もままならず、受注価格は低下の一方で収益は落ち込む一方。頼みの綱のマンション建築もそろそろ頭打ち感(と私は勝手に思っています)

→引き受け証券会社も転換するに転換できず、何時の間にやら償還期限。そして借入なんてもってのほか・・・

次なる一手はありますか?T島建設とか本当に「飛ぶ」気がするんですけど・・・

だとしたら、ご本人のお気づきのとおりの不適切な行為と思われますので、削除された方が良いですねぇ。

あ、でも「T島が飛ぶ」かも、っていう表現方法は、このブログの主旨に沿っていますね、dancin-ufoさん。内容がちょっときわどいですけど(笑)。