久々にソフトバンクネタ。といってもクレジット関係ですが。

今回は週刊エコノミスト06.12.12号p.22にあります、

「財務悪化でも格上げの理由/ムーディーズの見方」の要約をご紹介と、

いい加減な補足コメント。ご関心ある方は原文をご参照下さい。

----------------------------------------

【要約】

・事実関係:

ムーディーズはソフトバンクの格付けをそれまでのBa3からBa2へと

1段階引き上げ。

買収による財務悪化は格付にとって通常マイナス要因となるが、

今回は買収がもたらす事業面のメリットをより高く評価した結果、

格上げとなったとのこと。

・出発点は、買収したボーダフォン日本法人の信用力をどう見るか?

①日本の携帯電話市場は市場規模からして3社程度の事業者は十分存続可能。

②ここ数年間の競争力低下の理由と見られる、

・3G(第三世代)への対応の遅れ、

・魅力的な携帯端末やコンテンツ不足、

・販売網の弱さ、

といった課題に対し、

ソフトバンクはさまざまな戦略を打ち出しており、競争力向上は可能。

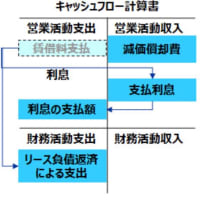

③買収後のEBITDAは半期で2284億円と、前年同期502臆円から大幅増。

純有利子負債のEBITDA倍率は半期で8.97倍なので、

単純に年間換算すると、理論上は負債を4~5年で返済できる

キャッシュフローを生み出していると。

④契約者数は前年同期かた緩やかに増加、解約率(7~9月)も1.27%と

前年同期から改善している。

以上から、現在進めている事業戦略を今後も着実に実行すれば、

同社のキャッシュフロー生成能力は妥当な水準を維持できると。

・一方で、リスク要因も。

①少なくとも無効2~3年は主に3Gネットワークのために多額の設備投資が必要、

顧客基盤拡大のための販売促進のコスト負担増も予想され、

フリーキャッシュフローが圧迫される。

②想定以上に①が長期化すると、

通信事業全体の戦略にマイナスの影響を及ぼし、同時に、

借入金返済の確実性にも懸念が出てくると。

-------------------------------------------------------------

(コメント)

①格上げについては、私も当初は意外感をもって受け止めました。

しかし、1ノッチ引き上げとはいえ、

投機的要素のあるBaクラスには変わらないので、

まぁ、そんなものか、と軽く受け流しております。

②それでも、やっぱり釈然としませんね。

以前ちょっとご紹介しましたが、11月9日付の日経金融新聞にあった

「ソフトバンクの携帯事業の企業価値もゼロ円」という記事。

事業の証券化をしたため、携帯事業から上がるキャッシュフローは

第一義的に株主が享受することができないため、

そのような記述となっておりました。

でもこれは、株主のみならず、ソフトバンクの一般債権者にも当てはまると

思うんですけどね。

EBITDAが大幅に増えた・・・・・・と評価することの意味ってどれほど

あるんでしょうかねぇ?

まっ、門外漢の戯言ってことでご容赦を。

今回は週刊エコノミスト06.12.12号p.22にあります、

「財務悪化でも格上げの理由/ムーディーズの見方」の要約をご紹介と、

いい加減な補足コメント。ご関心ある方は原文をご参照下さい。

----------------------------------------

【要約】

・事実関係:

ムーディーズはソフトバンクの格付けをそれまでのBa3からBa2へと

1段階引き上げ。

買収による財務悪化は格付にとって通常マイナス要因となるが、

今回は買収がもたらす事業面のメリットをより高く評価した結果、

格上げとなったとのこと。

・出発点は、買収したボーダフォン日本法人の信用力をどう見るか?

①日本の携帯電話市場は市場規模からして3社程度の事業者は十分存続可能。

②ここ数年間の競争力低下の理由と見られる、

・3G(第三世代)への対応の遅れ、

・魅力的な携帯端末やコンテンツ不足、

・販売網の弱さ、

といった課題に対し、

ソフトバンクはさまざまな戦略を打ち出しており、競争力向上は可能。

③買収後のEBITDAは半期で2284億円と、前年同期502臆円から大幅増。

純有利子負債のEBITDA倍率は半期で8.97倍なので、

単純に年間換算すると、理論上は負債を4~5年で返済できる

キャッシュフローを生み出していると。

④契約者数は前年同期かた緩やかに増加、解約率(7~9月)も1.27%と

前年同期から改善している。

以上から、現在進めている事業戦略を今後も着実に実行すれば、

同社のキャッシュフロー生成能力は妥当な水準を維持できると。

・一方で、リスク要因も。

①少なくとも無効2~3年は主に3Gネットワークのために多額の設備投資が必要、

顧客基盤拡大のための販売促進のコスト負担増も予想され、

フリーキャッシュフローが圧迫される。

②想定以上に①が長期化すると、

通信事業全体の戦略にマイナスの影響を及ぼし、同時に、

借入金返済の確実性にも懸念が出てくると。

-------------------------------------------------------------

(コメント)

①格上げについては、私も当初は意外感をもって受け止めました。

しかし、1ノッチ引き上げとはいえ、

投機的要素のあるBaクラスには変わらないので、

まぁ、そんなものか、と軽く受け流しております。

②それでも、やっぱり釈然としませんね。

以前ちょっとご紹介しましたが、11月9日付の日経金融新聞にあった

「ソフトバンクの携帯事業の企業価値もゼロ円」という記事。

事業の証券化をしたため、携帯事業から上がるキャッシュフローは

第一義的に株主が享受することができないため、

そのような記述となっておりました。

でもこれは、株主のみならず、ソフトバンクの一般債権者にも当てはまると

思うんですけどね。

EBITDAが大幅に増えた・・・・・・と評価することの意味ってどれほど

あるんでしょうかねぇ?

まっ、門外漢の戯言ってことでご容赦を。

格付け関係者さん、

簡にして要の、分かりやすいご説明。

有難うございました。

じゃぁ、あのグッドウィルも格上げだー!

{/kuma_fly/

売上高大幅増→無条件で格上げです。