10月23日の記事でご紹介した「拒否権付き株式=黄金株」。

経済産業省の企業価値研究会が条件付きながら容認する旨

の提言をするとのこと。

でも最大のネックは東京証券取引所です。

過剰な防衛策となる黄金株には否定的であるため

東証とちゃんと調整できるかが最大の焦点となります。

でも、もし東証も認めれば、10月23日でご紹介した。

「持株会社化」スキームはやらなくても

良くなるかも知れません。

企業の組織再編戦略にも影響する論点ですので、

8日に公表される提言に注目しましょう。

<関連記事>

----------------------------------------------------------------------

YOMIURI ONLINE

敵対的買収に拒否権 「黄金株 上場企業にも」

経産省研究会 条件付き容認案

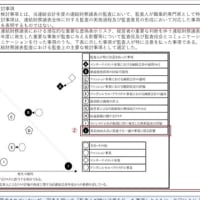

敵対的買収に対する適正な防衛策のあり方を検討している経済産業省の企業価値研究会(座長・神田秀樹東大大学院教授)が、上場企業であっても、買収者による合併・経営統合などの提案に拒否権を持つ「拒否権付き株式(黄金株)」の導入が認められるべきだとした提言案の全容が1日、明らかになった。東京証券取引所は過剰な防衛策の自粛を求めており、黄金株には否定的だが、M&A(企業の合併・買収)が盛んになる中、条件付きで認めることで、買収防衛策を根付かせる狙いがある。ただ、提言に実効性を持たせるには、東証の同意が欠かせないため、東証と調整している。提言は8日に公表する。

「黄金株」は、1株でも合併や経営統合などの重要事項に拒否権を発動できる株式を、あらかじめ友好的な企業など「ホワイト・ナイト(白馬の騎士)」に割り当てておく仕組みだ。市場で普通株式を買い占められても、黄金株を持つ株主が拒否権を発動すれば、敵対的買収者による合併・経営統合ができなくなる。株主総会で3分の2以上の賛成を得て定款を変更すれば、今も発行でき、非上場企業では、中小企業の経営者が特定の親族に経営権を相続させたい場合などに使われているという。

ただ、黄金株の保有者に比べ、黄金株を持たない一般株主の権利が低くなるため、「株主平等の原則」に反するとの指摘もあり、導入例は極めて少ないという。

上場企業では投資家や一般株主の利益を損なう恐れがあるため、東証は慎重な姿勢を崩していないが、提言案は「企業価値を向上させる買収防衛策であれば、導入企業の上場の障害にならないことを明確化すべきだ」と明記した。提言案は黄金株のほか、通常は1株につき一つの議決権だが、例えば、ホワイト・ナイトには1株につき五つの議決権を認め、買収者に対抗できるようにする「複数議決権株式」を上場企業が発行することも容認する方針も示した。

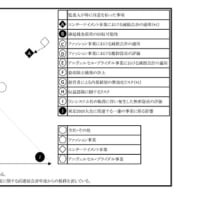

さらに、黄金株や複数議決権株式を認める条件として、〈1〉効力を短期間に限定する〈2〉取締役会決議で無効にできる条項を設ける〈3〉株主総会で廃止決議が行われれば無効にできる条項を設ける――などを挙げている。

2006年5月に新たな会社法が施行されると、買収防衛の効果が備わった普通株以外の様々な株式(種類株)が発行されることが予想される。提言案は、これらの種類株も黄金株などと同様の条件を満たせば導入企業の上場を認める考えも打ち出した。

経済産業省の企業価値研究会が条件付きながら容認する旨

の提言をするとのこと。

でも最大のネックは東京証券取引所です。

過剰な防衛策となる黄金株には否定的であるため

東証とちゃんと調整できるかが最大の焦点となります。

でも、もし東証も認めれば、10月23日でご紹介した。

「持株会社化」スキームはやらなくても

良くなるかも知れません。

企業の組織再編戦略にも影響する論点ですので、

8日に公表される提言に注目しましょう。

<関連記事>

----------------------------------------------------------------------

YOMIURI ONLINE

敵対的買収に拒否権 「黄金株 上場企業にも」

経産省研究会 条件付き容認案

敵対的買収に対する適正な防衛策のあり方を検討している経済産業省の企業価値研究会(座長・神田秀樹東大大学院教授)が、上場企業であっても、買収者による合併・経営統合などの提案に拒否権を持つ「拒否権付き株式(黄金株)」の導入が認められるべきだとした提言案の全容が1日、明らかになった。東京証券取引所は過剰な防衛策の自粛を求めており、黄金株には否定的だが、M&A(企業の合併・買収)が盛んになる中、条件付きで認めることで、買収防衛策を根付かせる狙いがある。ただ、提言に実効性を持たせるには、東証の同意が欠かせないため、東証と調整している。提言は8日に公表する。

「黄金株」は、1株でも合併や経営統合などの重要事項に拒否権を発動できる株式を、あらかじめ友好的な企業など「ホワイト・ナイト(白馬の騎士)」に割り当てておく仕組みだ。市場で普通株式を買い占められても、黄金株を持つ株主が拒否権を発動すれば、敵対的買収者による合併・経営統合ができなくなる。株主総会で3分の2以上の賛成を得て定款を変更すれば、今も発行でき、非上場企業では、中小企業の経営者が特定の親族に経営権を相続させたい場合などに使われているという。

ただ、黄金株の保有者に比べ、黄金株を持たない一般株主の権利が低くなるため、「株主平等の原則」に反するとの指摘もあり、導入例は極めて少ないという。

上場企業では投資家や一般株主の利益を損なう恐れがあるため、東証は慎重な姿勢を崩していないが、提言案は「企業価値を向上させる買収防衛策であれば、導入企業の上場の障害にならないことを明確化すべきだ」と明記した。提言案は黄金株のほか、通常は1株につき一つの議決権だが、例えば、ホワイト・ナイトには1株につき五つの議決権を認め、買収者に対抗できるようにする「複数議決権株式」を上場企業が発行することも容認する方針も示した。

さらに、黄金株や複数議決権株式を認める条件として、〈1〉効力を短期間に限定する〈2〉取締役会決議で無効にできる条項を設ける〈3〉株主総会で廃止決議が行われれば無効にできる条項を設ける――などを挙げている。

2006年5月に新たな会社法が施行されると、買収防衛の効果が備わった普通株以外の様々な株式(種類株)が発行されることが予想される。提言案は、これらの種類株も黄金株などと同様の条件を満たせば導入企業の上場を認める考えも打ち出した。