いつもご覧下さり、誠に有難うございます。

最近も冴えない記事ばかりですが700人弱の方にご覧頂いたようで大変恐縮です。

もうちょっとオリジナリティのあるネタを仕込んでいかないとダメですね。

・・・・・書いてるそばから、本日の日経金融新聞ネタから1つ。

「株主資本配当率DOE」という指標が投資家から注目されているようです。

式は簡単。

株主資本からどのくらい配当が株主に支払われている(=還元されている)のかを示します。

DOE=支払配当総額 ÷ 株主資本

この両辺を当期純利益で割ると、

=(支払配当総額÷当期純利益)÷(株主資本÷当期純利益)

=(支払配当総額÷当期純利益)×(当期純利益÷株主資本)

=(配当性向)×(株主資本利益率ROE)

国内企業の今3月期のDOEは2.0%(前期比+0.2ポイント)。

ちなみに米国5%、欧州6%だとか。

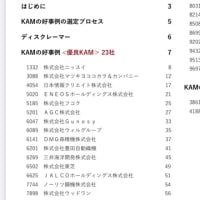

で、日本企業の予想DOEランキングがありました。

上位5社を見てみると

①日本駐車場 34.07%

②日本オラクル 23.66%

③リソー教育 16.28%

④東急リバブル 10.75%

⑤ガリバー 10.46%

何故注目さされているのかっていうと、

企業の株主に対する利益配分指標としての「配当性向」は、

当期利益がブレやすいことから信頼度にやや劣る。

それと比べればDOEは分母となる株主資本が

毎年大きく変動するわけでもなくブレが少ない。

また、先の分解式からお分かりのように、

DOEを見れば業績、配当の両面で優れた銘柄を見出すことができる

(と日経金融新聞では書いております)。

一方、企業側もDOE目標を公表しているところがありまして、

エーザイ、アステラス、田辺薬、マンダム、ダイキン、CSKHD、船井電機などが

公表しているようです。

ROEが高く、配当性向も高いとDOEも高い。

確かに良くできた指標ですね。

となると企業側は、機関投資家やアナリストが注目しやすい「連結営業利益」

だけでなく、「連結当期純利益」にも今まで以上に「気を配る」ことになるのでしょうか?

やたら特別利益を出しまくったりして辻褄合わせにいく会社も今後出てくるかも知れませんね。

皆さんのお手持ちの株、DOEは何%ですか?

最近も冴えない記事ばかりですが700人弱の方にご覧頂いたようで大変恐縮です。

もうちょっとオリジナリティのあるネタを仕込んでいかないとダメですね。

・・・・・書いてるそばから、本日の日経金融新聞ネタから1つ。

「株主資本配当率DOE」という指標が投資家から注目されているようです。

式は簡単。

株主資本からどのくらい配当が株主に支払われている(=還元されている)のかを示します。

DOE=支払配当総額 ÷ 株主資本

この両辺を当期純利益で割ると、

=(支払配当総額÷当期純利益)÷(株主資本÷当期純利益)

=(支払配当総額÷当期純利益)×(当期純利益÷株主資本)

=(配当性向)×(株主資本利益率ROE)

国内企業の今3月期のDOEは2.0%(前期比+0.2ポイント)。

ちなみに米国5%、欧州6%だとか。

で、日本企業の予想DOEランキングがありました。

上位5社を見てみると

①日本駐車場 34.07%

②日本オラクル 23.66%

③リソー教育 16.28%

④東急リバブル 10.75%

⑤ガリバー 10.46%

何故注目さされているのかっていうと、

企業の株主に対する利益配分指標としての「配当性向」は、

当期利益がブレやすいことから信頼度にやや劣る。

それと比べればDOEは分母となる株主資本が

毎年大きく変動するわけでもなくブレが少ない。

また、先の分解式からお分かりのように、

DOEを見れば業績、配当の両面で優れた銘柄を見出すことができる

(と日経金融新聞では書いております)。

一方、企業側もDOE目標を公表しているところがありまして、

エーザイ、アステラス、田辺薬、マンダム、ダイキン、CSKHD、船井電機などが

公表しているようです。

ROEが高く、配当性向も高いとDOEも高い。

確かに良くできた指標ですね。

となると企業側は、機関投資家やアナリストが注目しやすい「連結営業利益」

だけでなく、「連結当期純利益」にも今まで以上に「気を配る」ことになるのでしょうか?

やたら特別利益を出しまくったりして辻褄合わせにいく会社も今後出てくるかも知れませんね。

皆さんのお手持ちの株、DOEは何%ですか?