いつもご覧下さり誠に有難うございます。

最近は「こんなもの見つけましたよー」という、

独創性のない紹介ネタばかりで恐縮ですが、

そろそろ3月決算企業の中間決算が発表されますので、

また決算短信へのツッコミも再開したいと思います。お楽しみに。

で、本日のネタは日経にも紹介されておりましたが、

昨日、内閣府M&A研究会から発表された

「本格的な展開期を迎えたわが国のM&A活動」という報告書を取り上げます。

詳細は下記HPからご確認頂ければと思います。

http://www.esri.go.jp/jp/mer/houkoku/0610houkoku.html

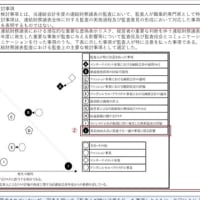

本報告書では、日本企業のM&A活動の現状分析や評価、

課題とその対応についてコンパクトに纏めておりまして、

全体像をサクッと理解したい方には好適かと思います。

で、私はこの中で指摘された、

法律・税制・会計上の課題について簡単にまとめてみました。

「課題≒M&Aを行う上での障害」と読み替えますと、

今後の制度改正の際に注目される可能性が高い論点であると

思ったからです。

以下、本委員会の公式見解ではないですが、

当報告書p39以下にある「議事概要資料」にあった、

私が有益だと思った論点を中心に整理してみました。

ですので、独断と偏見で整理したものなので、

皆様におかれましては参考程度でご覧下さい。

(→要は、自分のために整理してます。あしからず。)

――――――――――――――――――――――――――――――――

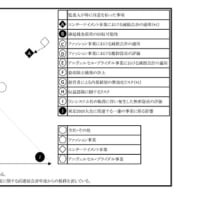

■新会社法

①交換買い付けにおける「有利発行」規制

交換対象会社の株式の市場価格にプレミアムを乗せた価格で

評価することは、買収者側の株主にとって不利益ではないか?

現金買収でも同様の問題があると。

②ゴーイングプライベートを実施する場合の少数株主の締め出しの規制

会社法改正前では、例えば、株式移転を行い、さらに営業譲渡と

清算を組み合わせることでフリーズアウト(締め出し)が実現できる

考えられていた。

しかし、これが果たして適法なのかどうかに関しては疑義あり。

正面から「締め出し」ができる立法が必要との議論あり。

③外国会社との国際的な合併

国際合併・国際会社分割(外国会社が当事者となる合併・会社分割)は、

新会社法の下では、立法担当者の解説によれば「一切認めない」との

ことであるが、なお理論的な議論は残っていると。

④実質的な債務超過会社との合併の可否

新会社法の下でも解釈論として残っている問題。

■税制

① 課税繰延べのあり方

現金合併等の場合、外国株式を利用した三角合併の場合、

交換買付けの場合等で課税は繰延べられるのかという問題。

(→極めて重要な問題ですね)

②タックスフリー・スピンオフ

日本の会社分割法では100%株主割当の分割方分割を可能にした。

しかし、組織再編税制が無税要件として、グループ内再編と共同事業権

の2つしか定めておらず、100%株主に割り当てることはこのどちらにも

当らないため「有税取引」になってしまい、スピンオフはできるが、

タックスフリーにはできない。

日本では子会社に価値を付ける場合に子会社を新規株式公開(IPO)

することが一般的。

しかし、子会社を上場して価値を付け、親会社が子会社の価値を

全部実現しようと思い株を売るとキャピタルゲイン・タックスがかかり、

子会社IPOは、エクイティ・バリューを税金分毀損し、株主価値の破壊となる。

タックスフリー・スピンオフは株主価値創造に資するので行われることが

一般的であり、円滑行えるよう、組織再編税制に「第3の無税要件」を

加える必要がある。

③ 法令適用事前確認制度

当局は04年3月、「特定の納税う者の個別事情に係る取引等」

についても文書解答手続きの対象とすることなった。

今後このサービスが十分機能することが期待されると。

④その他

・ポイズン・ピルの税法上の課題

→国税庁から出されたガイドラインを踏まえて検討されるべき。

・ 従業員持株制度への税制上の措置

→会社からの資金援助する際、何らかの優遇措置があれば

もっと利用されるとの実務界からの意見あり。

■ 会計

国際会計基準と米国基準の統合化の動きがある中、

日本の場合、特に企業買収の場合の

「持分プーリング法適用」と「のれんの償却」の2つが課題(※)。

もし米・欧のような考え方になった場合、

無形資産、無形財産をのれん以外に、かなり細かいパーツに振り分け

ていくことになり、非常に手間がかかることが想定される。

(※)下記pdfファイルの7・8ページ目を参照下さい。

http://www.esri.go.jp/jp/mer/houkoku/0610_3_3.pdf

ーーーーーーーーーーーーーーーーーーーーーーーーーーーーーーー

(簡単な補足)

①「タックスフリー・スピンオフ」の部分は、その内容の濃さ・切れ味から、

当研究会メンバーでもあり、私も注目している

服部暢達一橋大大学院助教授によるものだと思います。

(だからどうした?とのツッコミが予想されますが)。

なお、服部助教授に関連して、あずさ監査法人主催のM&Aセミナーの

講義録がHPにありましたので、併せてご紹介します。

テーマは「敵対的買収と日本型防衛策」と、直球ド真ん中です。

http://www.kpmg.or.jp/resources/newsletter/financial/cf/200606_2/01.html

②会計に関する論点、特にプーリング法に関しては、

例の日本の会計基準コンバージェンス(収斂)において検討課題

となっております。

M&A実務の世界においても、会計基準のコンバージェンスの動向は、

目が離せない、ということがお分かりいただけたかと思います。

ではまた。

最新の画像[もっと見る]

-

34年ぶり日経平均最高値更新に思う

11ヶ月前

34年ぶり日経平均最高値更新に思う

11ヶ月前

-

34年ぶり日経平均最高値更新に思う

11ヶ月前

34年ぶり日経平均最高値更新に思う

11ヶ月前

-

ENEOSよ、不適切にもほどがある!

11ヶ月前

ENEOSよ、不適切にもほどがある!

11ヶ月前

-

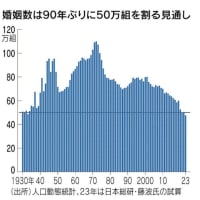

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

-

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

-

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

RIZAPのキャッシュフローを救った⁈IFRS16号

11ヶ月前

RIZAPのキャッシュフローを救った⁈IFRS16号

11ヶ月前