いやぁー、今日は「東証のシステムダウン」、

「ジャンボ尾崎が民事再生法申請」と

色んなニュースが飛び込んできました。

かくいう私は、時節柄と職務柄、上場企業の中間決算説明会に行く機会が

増えておりまして、図らずもブログのネタにぶち当たることがあります。

今日はまさにそうでした。

ある大手企業が

2つの異なる事業を交換することになったのですが、

これも興味深い”仕掛け”がしてあるのではないか、というものです。

まず、前提条件

-----------------------------------------------------------------

・A事業:海外化学プラント事業

(巨額投資ながら採算性低く、これまで多額の損失処理を実施)

・B事業:海外パルプ事業(少しはまともな事業)

・大手企業保有のA事業と外部のB事業とを交換。

これに伴ってA事業から追加損失は生じないと以前、会社側は説明

・取得するB事業で年間20億円の最終利益計上予定

--------------------------------------------------------------

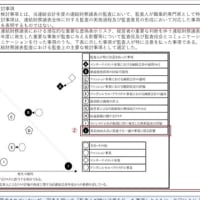

次に、会計処理。(資産は双方とも帳簿価格とします)

(借方) (貸方)

B事業に係る資産 1,100億円 / A事業に係る資産 1,000億円

のれん 600億円 / 現金 700億円

この仕訳を見て、私が直感的に立てた仮説は、

「譲渡するA事業には1,000億円も価値が無いのではないか。」

ということです。

もっといえば、実質的な会計処理は、実は次のようなものかも知れません。

(借方) (貸方)

B事業に係る資産 1,100億円 / A事業資産の実質的価値 400億円

/ 現金 700億円

しかし、

A事業資産の実質的な価値が400億円だとしても、

一度、帳簿価格1,000億円から400億円に引き下げないといけない。

しかし、それをやると▲600億円の損失が実現してしまう。

これではマズイ!

そこで、B事業が少しは利益が出ることをいいことに、

「のれん」を計上して辻褄を合わせた、っていう可能性はありますね。

でも、会計にお詳しい方でしたら、

のれんは20年以内に償却だからそのうち償却費用の形で実現するじゃないか、

と思われるでしょう。

しかし、本来ならA事業を譲渡した時に全額損失処理すべき巨額損失を、

20年かけて先送り処理できるんですから、企業側にとってはメンツも立つので

それでいいんでしょう。

しかも、この大手企業は「米国会計基準」を採用しております。

ということは、のれんは減損会計の枠組みで処理、言い換えると

しばらくは償却する可能性は非常に低い、ということになります。

その代わり、B事業が思い通りに収益を上げられなくなった時には、

一気にこの600億円ののれんを償却する、っていうことも十分

考えられるのです。

このように、「のれん」勘定は経営者によって恣意的に使われるおそれ

が大きい反面、その計上金額の妥当性など外部からチェックしずらいのです。

本件は、事業交換に見せかけて、不振事業の損失を「のれん」に加工して

先送りしたのではないか、というのが私の推論です。

(あくまで推理ですので、ご注意下さい)

図星であれば、業績のいいうちに早めに償却しちゃって下さいね。

「ジャンボ尾崎が民事再生法申請」と

色んなニュースが飛び込んできました。

かくいう私は、時節柄と職務柄、上場企業の中間決算説明会に行く機会が

増えておりまして、図らずもブログのネタにぶち当たることがあります。

今日はまさにそうでした。

ある大手企業が

2つの異なる事業を交換することになったのですが、

これも興味深い”仕掛け”がしてあるのではないか、というものです。

まず、前提条件

-----------------------------------------------------------------

・A事業:海外化学プラント事業

(巨額投資ながら採算性低く、これまで多額の損失処理を実施)

・B事業:海外パルプ事業(少しはまともな事業)

・大手企業保有のA事業と外部のB事業とを交換。

これに伴ってA事業から追加損失は生じないと以前、会社側は説明

・取得するB事業で年間20億円の最終利益計上予定

--------------------------------------------------------------

次に、会計処理。(資産は双方とも帳簿価格とします)

(借方) (貸方)

B事業に係る資産 1,100億円 / A事業に係る資産 1,000億円

のれん 600億円 / 現金 700億円

この仕訳を見て、私が直感的に立てた仮説は、

「譲渡するA事業には1,000億円も価値が無いのではないか。」

ということです。

もっといえば、実質的な会計処理は、実は次のようなものかも知れません。

(借方) (貸方)

B事業に係る資産 1,100億円 / A事業資産の実質的価値 400億円

/ 現金 700億円

しかし、

A事業資産の実質的な価値が400億円だとしても、

一度、帳簿価格1,000億円から400億円に引き下げないといけない。

しかし、それをやると▲600億円の損失が実現してしまう。

これではマズイ!

そこで、B事業が少しは利益が出ることをいいことに、

「のれん」を計上して辻褄を合わせた、っていう可能性はありますね。

でも、会計にお詳しい方でしたら、

のれんは20年以内に償却だからそのうち償却費用の形で実現するじゃないか、

と思われるでしょう。

しかし、本来ならA事業を譲渡した時に全額損失処理すべき巨額損失を、

20年かけて先送り処理できるんですから、企業側にとってはメンツも立つので

それでいいんでしょう。

しかも、この大手企業は「米国会計基準」を採用しております。

ということは、のれんは減損会計の枠組みで処理、言い換えると

しばらくは償却する可能性は非常に低い、ということになります。

その代わり、B事業が思い通りに収益を上げられなくなった時には、

一気にこの600億円ののれんを償却する、っていうことも十分

考えられるのです。

このように、「のれん」勘定は経営者によって恣意的に使われるおそれ

が大きい反面、その計上金額の妥当性など外部からチェックしずらいのです。

本件は、事業交換に見せかけて、不振事業の損失を「のれん」に加工して

先送りしたのではないか、というのが私の推論です。

(あくまで推理ですので、ご注意下さい)

図星であれば、業績のいいうちに早めに償却しちゃって下さいね。