いつもご覧下さり、誠に有難うございます。

ライブドアバブルも弾け、閲覧者520様へと、予想通りの収束傾向。

株価チャートで言うとダブルトップってやつですか。

ライブドア以外での先週の動きの中から、やっぱり阪急・プリヴェネタ。

まずは日経記事、続いてコメント。

-----------------------------------------------------------------------

阪急HD、買収防衛策を導入・新株予約権使う

阪急ホールディングスは20日、買収防衛策を導入すると発表した。

新株予約権を活用し、企業価値や株主利益が毀損(きそん)する懸念がある

買収者を抑制する仕組み。

6月の株主総会までの暫定措置として位置づける。

株式を20%以上保有する買収者が現れた場合、買収者から情報提供を求め、

有識者などを含む独立委員会が買収の妥当性を検討。

同委員会が妥当性が乏しいと判断した場合や買収者が手順を守らない場合、

阪急HDは既存株主に対し、1株を1円で購入できる新株予約権を無償で発行する。

新株予約権は買収者は行使できない仕組みのため、買収防衛策として機能する。

------------------------------------------------------------------------

(コメント)

① まず、日本はやたら「持株会社」(○○○ホールディングス)が多いんだそうです。

とりわけここ数年、組織再編でこの形態にするところが急増しています。

何故か?

大義名分はいろいろ有るんでしょうが、

実は「敵対的買収対策」ではないかと見ております。

<参考>拙稿:敵対的買収に備えた”意外な”企業防衛手段とは? (10月20日) http://blog.goo.ne.jp/dancing-ufo/e/286ed22e829433e08698477394724bd7

買収を恐れる普通の事業会社が、

上場会社=持株会社、

傘下の100%子会社=事業会社

となるように自社を持株会社として、100%の株式を保有するところの

事業子会社を設立。

有事を想定して傘下の完全子会社が拒否権付優先株等を

第三者(事業上のパートナーなど)に発行しておけば、

敵対的買収の手が及ばないようになります

この拒否権付優先株っていうのが東証の対応で物議を醸している「黄金株」。

「黄金株」は以前から証券取引所より、適法であっても、投資家の平等の

権利を侵害する可能性があるとして、「自粛要請」が出されていたのですが、

非上場会社である事業子会社が発行する分はOKだった。

そこで、それに目をつけて・・・・・という流れだったと思います。

ところが、東証が非上場株の事業子会社での発行もダメ!

と言ってしまって・・・・と梯子を外されたってオチです。

ですから、仮に東証が非上場株の事業子会社での黄金株発行だけでも

OKとしますと、上場持株会社での買収対策はOKですし、

他の上場会社も一斉に持株会社化するんでしょうね。

②阪急ホールディングスのホームページから買収防衛策のプレスリリースを見ました。 http://holdings.hankyu.co.jp/ir/data/HD200601201N3.pdf

なんと24ページ。気合が入っています。

アドバイザリーとなった佐山展生氏が代表を務めるGCAの貢献も大きい

のでしょう。ざっとしか目を通しておりませんが、実務資料として

今後他社の参考になると思います。

③記事のように「買収者から情報提供を求める」とありまして、

買付者等及びそのグループ(共同保有者、特別関係者及び

(ファンドの場合は)組合員その他の構成員を含みます)の詳細

(具体的名称、資本構成、財務内容等を含む)

などが挙げられております。

もし、プリヴェチューリッヒ企業再生グループが保有比率を現在の5%から

20%以上へ引き上げるようでしたら、

是非とも05/3期の不透明な「その他関係会社」

プリヴェチューリッヒアセットマネジメントとの取引実態についてツッこんで下さい。

GCAも最近、公認会計士を増員されていると聞いているので、

有報をチェックすればすぐに問題に気づくはずです。

④日経ビジネス最新号でプリヴェが紹介されていました。

売名行為の1つの成果でしょう。

目立ってメディアに取り上げられて、株価を高めて、資金を集めて・・・・。

ライブドア流の成長戦略がどこまで続くか見ものです。

同じ記事でCGA佐山氏は「プリヴェは上場しているので変なことはしないだろう」的

な趣旨のことを仰っています。これは私には皮肉としか聞こえませんけど。

⑤これはどうでもいい話ですが、財務アナリストからしますと持株会社の分析

っていうのは厄介です。

何故かというと、連結はともかく、持株会社の単体っていうのは分析の意味は薄い。

だって資産サイドの大半は子会社株式で、それだけですから。

連結についても、短信や有報の事業セグメント情報も情報量が限られる。

となると、監査の入っていない会社側作成のIR補足資料などに頼らざるを得ない。

言い方は悪いですが、会社側はIR資料を巧く使えば、簡単に投資家やアナリストを

自社の成長ストーリーに誘導することができてしまう。

こんなところに危うさを感じます。

(ただこれは持株会社形態をとっていない多角化経営の上場会社にも

あてはまる話ですけど)

最新の画像[もっと見る]

-

34年ぶり日経平均最高値更新に思う

10ヶ月前

34年ぶり日経平均最高値更新に思う

10ヶ月前

-

34年ぶり日経平均最高値更新に思う

10ヶ月前

34年ぶり日経平均最高値更新に思う

10ヶ月前

-

ENEOSよ、不適切にもほどがある!

10ヶ月前

ENEOSよ、不適切にもほどがある!

10ヶ月前

-

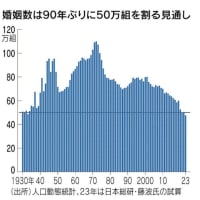

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

-

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

90年ぶりに50万組を割る婚姻数に思う

11ヶ月前

-

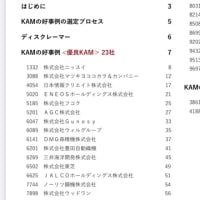

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

KAM KAM エヴリバディ!

11ヶ月前

KAM KAM エヴリバディ!

11ヶ月前

-

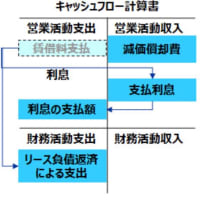

RIZAPのキャッシュフローを救った⁈IFRS16号

11ヶ月前

RIZAPのキャッシュフローを救った⁈IFRS16号

11ヶ月前