色々と思うところがあるので、現時点での気づきを文章にして残して置くことにする。

まず、大きな見取り図として言っておかなければならないのは、現在の日本の株式市場というのは、属国市場であるということである。

この日本の株式市場が属国市場だというのは、売買代金比率で外国人投資家に過半数を握られていることが端的に示しているように、主導権を完全に外資に握られていると言うことである。言い換えれば完全に制空権を握られているという事であって、それにもかかわらず、例えば、金融当局はHFTは野放しであるし、225先物を上下に振っておいてから、現物を売り買いするといった手口は広く知られているのにも関わらず、数銘柄でもって日経225の数値を簡単に操作することが出来る現在の状況に対しては、算出元の日本経済新聞社は全く手を打とうとはしていない事が挙げられる。他にも空売りなぞも、個人投資家が出来ない銘柄でも、機関投資家は売ることが出来るとか、数え上げればきりがないが、要は、外資はやりたい放題であると言って良い。

こういった現状は、金融ビッグバンの帰結でもある訳だが、現在ではその最終局面である総仕上げの段階に入りつつあるように思われる。株式持ち合い解消などがその典型だが、優待などのこれまで行われてきた日本的な様々な慣行が、今後もなし崩し的に縮小・撤廃されていくことになるのは避けられないであろう。個人的には、こういった「改革」は、功罪相半ばすると考えているので、例えば株式持ち合い解消などは、特に極端な円安局面おいては、それだけ買収され易くなるとも言えるので、なんらかの買収防衛策を取らざるを得ないことにもなる道理で、この意味では、現在関を切った様に、持ち合い株解消に動いている性急とも言える動きに、危惧を覚えるのは私だけであろうか。

それは兎も角、このような現在の属国市場という見取り図の中にあって、現在の日本の株式市場を動かしている主役は何かと言えば、それはAIアルゴだと言わなければならない。一般の弱小投資家を食い物にしているだけではなく、複数のAIアルゴ同志が食い合いをしているというのが、現在の日本の株式市場であると言って良い。

例えば、世界最大の投資会社ゴールドマンサックスは、世界中で数千兆円にも上る取引をしていると言われている。勿論、GSにそれだけの現金があるはずもなく、実際には高レバレッジを掛け、オプション取引などを多用した複雑なアルゴリズムによるプログラム売買を行っている訳だ。一度に数兆円というようなポジションを建て、それによって価格を動かし、次の瞬間には決済する。その間僅か10分の1秒に満たない時間フレームで、他の投資家が数秒遅れて参入した瞬間に利確しているといった有様である。

そして、こういったGSレベルの「特級」が、ごろごろしているのが、現在の投機市場で、プログラムの組み方はそれぞれの企業秘密で判る由もないが、基本は歴史的なビッグデータをスパコンにぶち込んで、回帰分析等でもってアルゴを組み上げて、そいつを実際に動かす中でAIに学習させながら運用しているのだろうと、素人の私などは見当を付けているが、ま、そう間違ってはいないだろう。

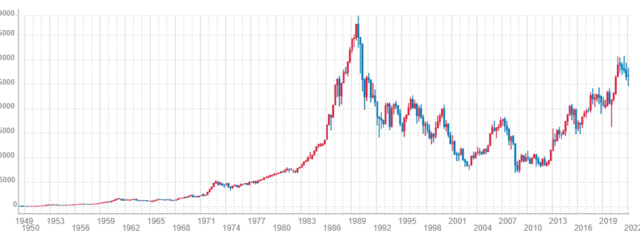

そして、気づきというのは、このことが、今回の暴落でもって明確に示されたと思うのだ。FXをやっている人は良く知っていると思うが、今回の暴落の動きは、フラッシュ・クラッシュそのものであり、この意味で、これまでの暴落とは明らかに違う性格のクラッシュであると、私の眼には映ったのである。

従って、メディアでは、例によって過去の暴落が参照され、今回と比べてどうのこうのと言われているが、このような見方からすると、これからはこうした晴天の霹靂的暴落は常態化し、さらにその規模は加速度的に肥大化していくことになる。

この意味で、現在の日本の株式市場は、未知の新しいフェーズに突入しつつあるというのが、私の認識であり危惧である訳である。であるから、すでに異なるフェーズに入っているので、旧態依然の硬直したこれまでのパターン認識や分析では、これからは太刀打ち出来んよ、ということである。

従って、この事実から目を逸らし、向き合わないでいては、恐らく生き残ることさえ難しいのではないかと思われる。やはり、ここからは、これまで以上に危うきに遊ぶことの出来るごくごく少数の名人だけが生き残り、死遺累々をしり目に生存者利益を一手に享受することになるだろう。

ここにおいて、基本的な戦略の見直し、特にリスク・マネージメントの改定は必須事項であると考える次第である。というと、スペンサーの「適者生存」だとか、ダーウィンの「強い者が生き延びたのではない。変化に適応したものが生き延びたのだ」といった言葉が、したり顔で引用され、投資においてもオポチュニック・スタイルが、結局、最強!などといった言説がすぐに思い浮かぶが、これらは無害衛生な一般論に留まり、肝心のその「変化」がどのようなもので、どのように「適応」していくのかについては、全く触れていないのが常である。

結局、ここでも方法論としては、トレンド・フォローが有効だと私は考える。つまり、「変化」のトレンドを捕まえることが重要で、「変化」の<トレンドが出たら(当たりを引いたら)、トレンドが継続している限りホールドすること>、「変化」の<トレンドが出なかったり、トレンドが終わったらさっさと切ること>という方法論である。

とまあいったことで、日下部篤也の状況認識が、実に的を得ていると思う、今日この頃であります(笑)。

<引け!引け!なんでか知らないが、特級同志が殺り合ってる。蟻んこの上で象がタップダンスを踊ってんの‼一応言っとくけど、俺たちが蟻な‼>

呪術廻戦 渋谷事変 霹靂

呪術廻戦 渋谷事変 霹靂

まず、大きな見取り図として言っておかなければならないのは、現在の日本の株式市場というのは、属国市場であるということである。

この日本の株式市場が属国市場だというのは、売買代金比率で外国人投資家に過半数を握られていることが端的に示しているように、主導権を完全に外資に握られていると言うことである。言い換えれば完全に制空権を握られているという事であって、それにもかかわらず、例えば、金融当局はHFTは野放しであるし、225先物を上下に振っておいてから、現物を売り買いするといった手口は広く知られているのにも関わらず、数銘柄でもって日経225の数値を簡単に操作することが出来る現在の状況に対しては、算出元の日本経済新聞社は全く手を打とうとはしていない事が挙げられる。他にも空売りなぞも、個人投資家が出来ない銘柄でも、機関投資家は売ることが出来るとか、数え上げればきりがないが、要は、外資はやりたい放題であると言って良い。

こういった現状は、金融ビッグバンの帰結でもある訳だが、現在ではその最終局面である総仕上げの段階に入りつつあるように思われる。株式持ち合い解消などがその典型だが、優待などのこれまで行われてきた日本的な様々な慣行が、今後もなし崩し的に縮小・撤廃されていくことになるのは避けられないであろう。個人的には、こういった「改革」は、功罪相半ばすると考えているので、例えば株式持ち合い解消などは、特に極端な円安局面おいては、それだけ買収され易くなるとも言えるので、なんらかの買収防衛策を取らざるを得ないことにもなる道理で、この意味では、現在関を切った様に、持ち合い株解消に動いている性急とも言える動きに、危惧を覚えるのは私だけであろうか。

それは兎も角、このような現在の属国市場という見取り図の中にあって、現在の日本の株式市場を動かしている主役は何かと言えば、それはAIアルゴだと言わなければならない。一般の弱小投資家を食い物にしているだけではなく、複数のAIアルゴ同志が食い合いをしているというのが、現在の日本の株式市場であると言って良い。

例えば、世界最大の投資会社ゴールドマンサックスは、世界中で数千兆円にも上る取引をしていると言われている。勿論、GSにそれだけの現金があるはずもなく、実際には高レバレッジを掛け、オプション取引などを多用した複雑なアルゴリズムによるプログラム売買を行っている訳だ。一度に数兆円というようなポジションを建て、それによって価格を動かし、次の瞬間には決済する。その間僅か10分の1秒に満たない時間フレームで、他の投資家が数秒遅れて参入した瞬間に利確しているといった有様である。

そして、こういったGSレベルの「特級」が、ごろごろしているのが、現在の投機市場で、プログラムの組み方はそれぞれの企業秘密で判る由もないが、基本は歴史的なビッグデータをスパコンにぶち込んで、回帰分析等でもってアルゴを組み上げて、そいつを実際に動かす中でAIに学習させながら運用しているのだろうと、素人の私などは見当を付けているが、ま、そう間違ってはいないだろう。

そして、気づきというのは、このことが、今回の暴落でもって明確に示されたと思うのだ。FXをやっている人は良く知っていると思うが、今回の暴落の動きは、フラッシュ・クラッシュそのものであり、この意味で、これまでの暴落とは明らかに違う性格のクラッシュであると、私の眼には映ったのである。

従って、メディアでは、例によって過去の暴落が参照され、今回と比べてどうのこうのと言われているが、このような見方からすると、これからはこうした晴天の霹靂的暴落は常態化し、さらにその規模は加速度的に肥大化していくことになる。

この意味で、現在の日本の株式市場は、未知の新しいフェーズに突入しつつあるというのが、私の認識であり危惧である訳である。であるから、すでに異なるフェーズに入っているので、旧態依然の硬直したこれまでのパターン認識や分析では、これからは太刀打ち出来んよ、ということである。

従って、この事実から目を逸らし、向き合わないでいては、恐らく生き残ることさえ難しいのではないかと思われる。やはり、ここからは、これまで以上に危うきに遊ぶことの出来るごくごく少数の名人だけが生き残り、死遺累々をしり目に生存者利益を一手に享受することになるだろう。

ここにおいて、基本的な戦略の見直し、特にリスク・マネージメントの改定は必須事項であると考える次第である。というと、スペンサーの「適者生存」だとか、ダーウィンの「強い者が生き延びたのではない。変化に適応したものが生き延びたのだ」といった言葉が、したり顔で引用され、投資においてもオポチュニック・スタイルが、結局、最強!などといった言説がすぐに思い浮かぶが、これらは無害衛生な一般論に留まり、肝心のその「変化」がどのようなもので、どのように「適応」していくのかについては、全く触れていないのが常である。

結局、ここでも方法論としては、トレンド・フォローが有効だと私は考える。つまり、「変化」のトレンドを捕まえることが重要で、「変化」の<トレンドが出たら(当たりを引いたら)、トレンドが継続している限りホールドすること>、「変化」の<トレンドが出なかったり、トレンドが終わったらさっさと切ること>という方法論である。

とまあいったことで、日下部篤也の状況認識が、実に的を得ていると思う、今日この頃であります(笑)。

<引け!引け!なんでか知らないが、特級同志が殺り合ってる。蟻んこの上で象がタップダンスを踊ってんの‼一応言っとくけど、俺たちが蟻な‼>

呪術廻戦 渋谷事変 霹靂

呪術廻戦 渋谷事変 霹靂