「売上5億で赤字367億」PayPayはペイするのかプロが赤字額に全く驚かないワケ

PRESIDENT 2019年8月30日号

スマホ決済の主導権を巡り、各社が激しい競争を繰り広げている。

先行したPayPayは2018年12月に「100億円あげちゃうキャンペーン」の第1弾を実施。利用額の20%を還元するという大盤振る舞いに利用者が殺到した。当初4カ月の予定だったが、わずか10日間で上限に達しキャンペーンは終了した。以降、LINE Payやメルペイが追随し、乱戦が続いている。

これほど多額な還元をして経営は大丈夫か――。多くの人がそう感じているのではないか。日本総合研究所の主席研究員で公認会計士の資格も持つ小谷和成氏に、決算書を読み解いてもらった。

100億円超のキャンペーンが、なぜ可能なのか

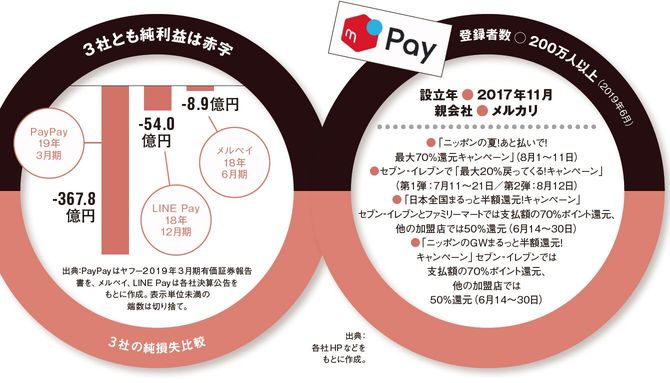

PayPayの19年3月期の決算は売上収益5.9億円に対して販売費及び一般管理費が371億円かかっており、還元キャンペーンの費用はこの中に含まれている。結果、当期利益は367億円のマイナスだ。

LINE Payはどうか。18年12月期の数字で見ると営業収益(売上高)44億円に対し、営業費用が97億円で営業利益は▲53億円、当期純利益も▲54億円となっている。過去の当期純利益を確認すると、16年12月期▲21億円、17年12月期▲27億円で年を追うごとに赤字幅が拡大していることがわかる。

メルペイは17年11月20日に設立されたばかり。第1期の18年6月期決算は7カ月ほどの変則決算となり売上高はゼロ、販売費及び一般管理費が8.8億円で当期純利益は▲8.9億円となっている。LINE Payとメルペイの決算には還元キャンペーンの費用が含まれていないので、次の決算ではマイナス幅がさらに拡大する可能性が高い。

これだけの損失を出しながら、なぜ破たんしないのか、疑問に思う読者も多いだろう。しかし、創業当初に大きな赤字が出るのはインフラ系のIT企業の宿命であり、驚くことではない。

決済サービスのようなITビジネスで安定収益を確保するためには、いかに多くの会員を集めるかが勝負になる。そのためには、サービス開始時点で莫大なマーケティング費用やキャンペーン費用が必要になる。

一方で、高額な設備投資が必要ないというメリットもある。製造業であれば、工場建設や設備の購入に莫大な資金がかかる。それを考えれば、100億円キャンペーンは驚くほど多額な初期投資というわけではない。

設備投資とキャンペーンの違い

設備投資とキャンペーンの違いは、決算書に計上されるタイミング。キャンペーンの場合は、実施した年に全額が費用として表れるが、設備投資は違う。たとえば、新規事業のために100億円を使い工場を建設すると、貸借対照表に固定資産100億円と記載される。そのうえで工場の耐用年数が20年であれば、100億円を20年かけて徐々に経費計上していく。

結果的に赤字になりにくいわけだが、新規事業から撤退することになった場合には、大きな影響が出る。減価償却の残りが一気にマイナスとなって表れ、赤字に転落する可能性がある。工場を閉鎖するにも莫大な費用がかかるので、大きな痛手となる。

ITビジネスでは固定資産が少ないので、赤字が見えやすい。決算書を確認してみると、PayPayは、407億円の総資産のうち現金及び現金同等物(流動資産)が335億円を占め、固定資産はかなり少ないようだ。LINE Payも流動資産113億円に対して、固定資産は36億円。メルペイも流動資産6.3億円に対し、固定資産は0.6億円だ。

流動資産とは、現預金のほか、主におおむね1年以内に現金化される資産だから、この金額に余裕があれば、資金繰りに窮することはない。その意味では約6億円しか流動資産を持たないメルペイが不利に見えるが、正しく判断するには親会社の状況も併せて考える必要がある。

親会社のサポート力の勝敗は

親会社の決算を見る場合のポイントは現預金、純資産、利益の3つだ。

現預金を多く保有していれば、子会社の資金需要に対応できることを意味する。また、純資産や利益が大きければ子会社が大きな赤字を出してもそれに耐えうる体力がある。この場合の利益とは、営業利益でも経常利益のどちらでもいい。営業利益は本業で稼いだ利益を表す。経常利益は営業利益に資産運用による利益など、本業以外で稼いだ利益を加えたものだ。

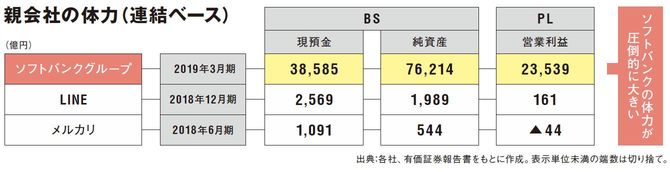

LINE Payの親会社であるLINEの決算を見ると、18年12月期(連結)で売上収益(売上高)が2071億円で営業利益は161億円。これは子会社LINE Payの業績も織り込んだ数字だ。

セグメント別損益を見ると、戦略事業の営業利益は349億円のマイナスだが、コア事業では265億円のプラスになっている。

LINE Payは戦略事業に含まれる。コア事業とは広告やゲームなどの事業だ。LINEはコア事業でしっかり稼いでいるので、戦略事業のマイナスは大きな問題になる金額ではないというわけだ。

コア事業で安定収益を確保しながら戦略事業で新しい分野を開拓していく。そのためにはある程度の先行投資が必要になる。そう考えれば、還元キャンペーンにしても無謀な戦略とはいえない。

PayPayはソフトバンクグループのソフトバンクとヤフーが合弁で設立した会社。ソフトバンクグループの19年3月期の売上高は9兆6022億円で営業利益は2兆3539億円と順調。純資産(自己資本)を意味する親会社の所有者に帰属する持分は7兆6214億円で現金及び現金同等物の期末残高は3兆8585億円と、子会社の赤字を支える体力も資金も十分に備えている。

メルペイの親会社、メルカリは苦戦している。18年6月期(連結)の売上高は357億円で経常利益は▲47億円。直近3期の推移を見ると売上高は毎年100億円規模で増加しているものの、経常利益のマイナスが拡大している。

しかし、同社は18年6月にマザーズへ上場し資金調達を行った。結果、純資産は44億円から544億円に増加、現金及び現金同等物の期末残高も508億円から1091億円になっている。19年6月期の業績が気になるところだが、同社は7月25日に連結業績予想を下方修正した。売上高は516億円と前期比44.5%増の大幅な成長だが、営業利益は前期の▲44億円から▲121億円へ赤字幅を拡大、純利益は▲137億円の大幅な赤字になる見通しだ。メルペイのキャンペーンの費用が響いたとみられる。

今回検証した3社以外にもスマホ決済に参入している会社は多い。電子マネーがSuicaをはじめとする交通系ICカードとEdyに集約されつつあるように、スマホ決済も最終的には2社か3社が生き残るのではないだろうか。

赤字続きでも破たんしないカラクリ

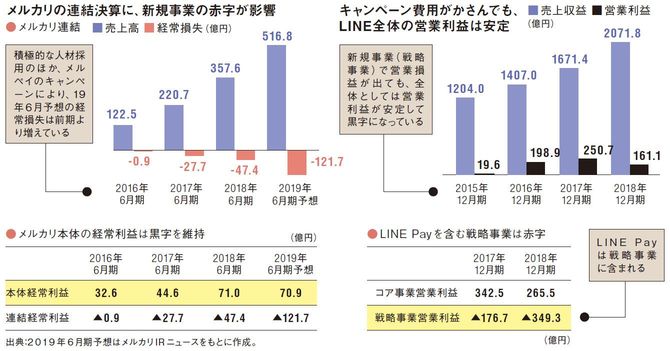

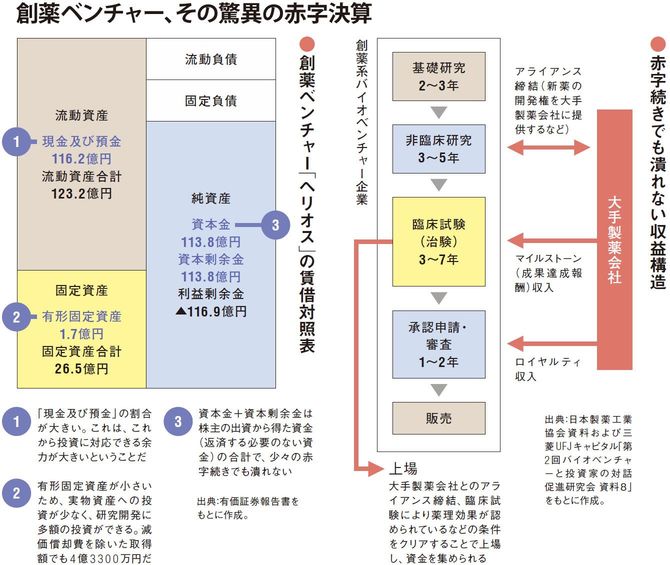

IT企業と同様に、創業当初に大幅な赤字を余儀なくされる業界のひとつとして、創薬ベンチャーがある。iPS細胞、間葉系幹細胞による治療薬の開発を手掛けるヘリオスもその1つだ。11年に設立され、15年にマザーズに上場しているが、上場後1度も黒字になったことがない。むしろ赤字幅は年々拡大している。

18年12月期の決算は売上高ゼロ、営業利益は▲50億円にもかかわらず、破たんしないのはなぜかといえば、創薬ベンチャーは上場時に莫大な資金を投資家から調達しているからだ。現預金を多く保有しているので破たんしないのだ。創薬ベンチャーは収益が得られるまで長い期間がかかるが、開発した新薬が当たれば莫大な利益が得られる。それを狙って多くの投資家が資金調達に応じる構造になっている。

破たんしない理由は、決算書の賃借対照表の、資本金+資本剰余金、現預金、棚卸資産や有形固定資産の項目を見ればわかる。

資本金+資本剰余金は、株主の出資で得た資金の合計。融資と違い、返済する必要がない資金だ。この金額が大きければ、赤字が続いても資金繰りに困ることはない。ヘリオスの貸借対照表で見ると227億円に上る。この金額を投資家から集めたことになる。

現預金を多く保有していれば、これからの投資に対応できる余力が大きいことを意味する。株主から集めた資金は現預金として保有される。ヘリオスは赤字が続いているにもかかわらず、116億円の現預金を保有している。

一方で棚卸資産や有形固定資産が少なければ、事業運営において実物資産への投資が少なくて済み、その分だけ研究開発に投資できることを意味する。ヘリオスは棚卸資産をほとんど持たず、有形固定資産も取得価額でわずか4億円程度。創薬ベンチャーは、それほど設備投資が必要ないからだ。その分、研究開発費は1年で42億円と潤沢に使えている。

このように投資家の期待を集める業種は、上場で多額の資金を調達できるので破たんしにくい。その資金を使い果たしても、増資で追加調達ができるかもしれない。この点ではITビジネスも似ている。仮にLINE Payが上場すれば、多くの投資家が株式を購入するだろう。どちらも破たんしにくいビジネスモデルといえる。

赤字でも、ライバル不在で利益は確保

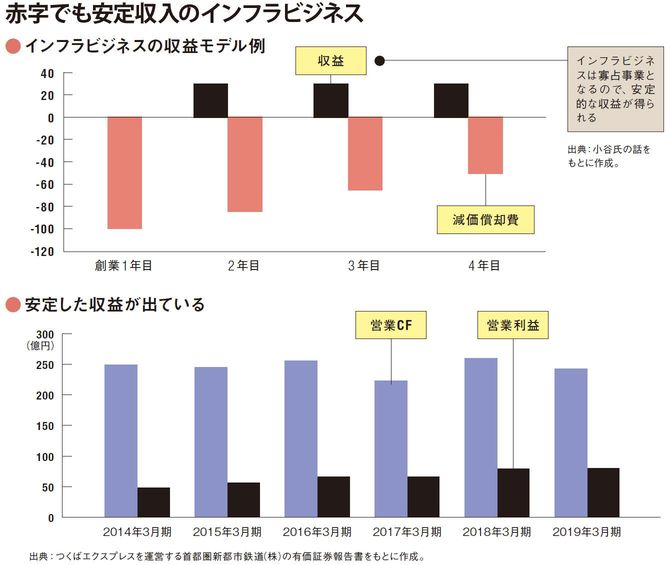

鉄道会社などインフラビジネスも当初は赤字になりやすい業種。その理由は、初期に莫大な設備投資が必要になるからだ。

鉄道会社は開業に当たって線路を整備しなければならない。また、開業後もはじめは利用者が少ないので、赤字が続く。しかし、沿線に商業施設などができて認知度が上がってくると、居住者も増えて、利用者が増えていく。競合が現れにくいのもメリットだ。同じ地域を並走する鉄道を開業するのは不可能だから、一種の独占状態になり、利益が確保できる。運賃は原価に利益を上乗せして決めているから、設備投資分が回収できれば赤字にはならない。

設備投資の費用は、減価償却費として分割で費用計上していくことになる。よって初期の設備投資が大きい会社は、開業後しばらく減価償却費が大きくなり、償却費前で利益が出ていても減価償却費で相殺され、事業自体の収支を見極めにくい。本業で堅実な利益(キャッシュフロー)が得られているかを確認するには、営業キャッシュフローを確認すればいい。キャッシュフローは現金の収支を把握できる数値で、営業キャッシュフローがプラスであれば、本業がうまくいっていることを示す。

たとえば、つくばエクスプレスを運営する首都圏新都市鉄道は91年に設立され、05年に開業した。

14年3月期から19年3月期にかけての営業キャッシュフローを確認すると、おおむね250億円前後で安定推移している。また、確認できるもっとも過去の決算書である11年3月期の時点で、すでに黒字なので、いつまでかはわからないが、貸借対照表を見れば創業期は赤字であったことをうかがい知ることができる。

損益計算書を1年間の成績とすれば、貸借対照表は過去の成績の積み重ねといえる。なかでも純資産の繰越利益剰余金はこれまで繰り越してきた黒字と赤字の合計を表す。数値がプラスであれば、過去の成績がトータルで黒字であり、マイナスならトータルで赤字を意味する。つくばエクスプレスの場合、17年3月期まではマイナスになっているので、過去に赤字が発生していたことがわかる。

ITビジネスや創薬ベンチャーと同様にインフラビジネスも当初が赤字だからといって、事業に魅力がないとはいえない業種だ。

▼3社とも純利益は赤字