人間は、誤解する程度に理解し合えば十分である。ーポール・ヴァレリー

まさか三つ目の文章を書く羽目になろうとは思ってもいなかったのだが、一種のセレンディピティーとも言うべき出来事が、私に文章を書くよう督促しているようだ。

それは、先日、仲間内の忘年会があって、例によって投資の話題が色々と出たのだが、その中の興味深い二つのトピックが、偶然にもリンクしていたからである。

一つは、毎年恒例の、今年を振り返って投資に関して印象に残ったもの、という話の流れの中で、例のSTF氏の松井証券の動画の話が出た訳だが、その評価する部分が、私と他のメンバーとでは、またしてもと言うべきか、大きく異なっていたからである。「いや、重要なのはそこじゃないだろう」と、その場で友人のタブレットで動画を再生しながら説明したのだが、説明の仕方が悪いのか、怪訝な面持ちの顔ばかりを見せられることになったという顛末。やれやれ。

50億円稼いだ男 STF流銘柄選び! マヂカルラブリーと学ぶ 松井証券 資産運用!学べるラブリーSeason13 ~銘柄選び編~#3

だが、この動画の内容に入っていく前に、先にもう一つのトピックについて述べてみたい。その方が判り易いと思うからだ。

そのもう一つとは、今年読んで良かった投資本として、トム・ホウガードの『ベスト ルーザー ウインズ』を挙げた友人が二人いたことである。一人はマーク・ダグラスの『ゾーン』以来の感銘を受けたと言い、もう一人は、<利益が出ている時に、どこで売って利益を確定しようかと考えるよりも、どこでさらに買い増ししようかと考えるべきだ>という問題提起が、目鱗だったとの感想であった。この後者の感想にピンと来たので、早速翌日に原著の電子版を購入、二日酔いの頭であったが、なかなかと興味深く一気に読んでしまったという経験をしたからである。

取り分け私が面白く読んだのはそのコンテンツよりもマナーで、ふむふむ、このコンテンツをこういう語り口のマナーでプレゼンするんかい、と読みながら思った次第。なるほどねえ、座布団1枚。

この本の白眉は、 2007年に自分のトレードを劇的に変えることになった人物に会った時のことを書いているエピソードであろう。その時、啓示を受けたデイビッド・ポール博士の言葉を、ホウガードは要約してこう述べている。友人が目鱗だといった部分である。

<利益が出ているポションを持っている時、どこで売って利益を確定しようかと考えるよりも、どこで増し玉をしようかと考えるべきだ。含み益を抱えているトレーダーのほとんどが、どこで半分利食うかと考える。そして次に、どこで残りの半分を利食うか考える。彼は、90%のトレーダーがこれをしていると言った。>

そして、これをホウガードはこのように理論付けていく。

<彼は基本的にすべてをひっくり返せと教えてくれた。要するに、トレードで利益を上げたければ、ほとんどの人にとって心理的に難しいことをする必要があり、勝ちトレードには、(増し玉をして)プレッシャーをかけろとポール博士は言うのだ。この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている。>

そして、

パフォーマンスを上げるには、こうした「普通ではない考え方」が必要。→では、「普通ではない考え方」とは?→それは、脳の指令のままに利食いを早くし、損切りを引き延ばす「普通の考え方」とは異なる、それをひっくり返した真逆の考え方である。→つまり、太古の昔から人間のDNAに組み込まれたものとは異なる考え方を会得する必要がある。

といった論理展開で、<トレーダーの内面を変える方法>へと話は進んで行き、最後にはマーク・ダグラスの『ゾーン』を彷彿とさせる相場心理哲学ー<最高の負け方を習得した者だけが最終的な勝者になる(Best Loser Wins)>という結論へ持っていく訳だが、このプレゼンにおけるロジックは座布団1枚と言ったように、私にはあまり評価出来るものではない。

そのために爬虫類脳まで持ち出してきて、「太古の昔から人間のDNAに組み込まれた考え方」とホウガードは言うのだが、笑わしちゃあいけない、ホウガードさん。そういった考え方は、例の単なる刷り込みによるファンダ的固定観念によるものでしょうが、と私は言いたい。結局、「爬虫類脳の考え方」や「太古の昔から人間のDNAに組み込まれた考え方」などというものは、実証主的な因果関係モデルを無理やり当て嵌めて、事後的に見出した架空の「原因」に過ぎないのであって、彼もまた科学主義という近代の毒が回った中毒症例の、典型的なサンプルの一つだと言えるだろう。

そして、こういった「普通ではない考え方」といった見方、言い換えれば「勝っている投資家=普通ではない」という考え方は、SNSでもよく見かけるが、極端になると凄腕投資家=奇人・変人だとか、さらにはサイコパスとまで言われている始末で、こういった決めつけ方自体サイコパス的ではないかと私は思うのだが、それは兎も角、このような「普通・普通でない」という分類による表面的な説明は、俗耳に入り易いのも確かであるが、本質的なロジックに対する洞察が欠けている事もまた確かである。つまり、私にとって、このホウガードの本が不満なのは、この本質的なロジックが明示されていないので、隔靴掻痒の感を免れないからである。読んでいて、じれったいことこの上ないのだ。

とどのつまり、実質説明されている内容が、そうであるにも関わず、私にはなぜトレンド・フォローという言葉が出てこないのかが不思議でならないのである。彼の言う<トレーダーの内面を変える>とは、私に言わせれば、ファンダ的思考ロジックからトレンド・フォロー的思考ロジックへのコペルニクス的転回に他ならない。

そのことは、先の<この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている>という文章からも明らかなのであるが、ファンダ的な考え方が主流の日本では、或いは知らない人も多いと思うのでここで注釈して置くと、上っている時に買い増す=増し玉をするというのは、リバモアにせよダーバスにせよオニールにせよ、何れもトレンド・フォロワーにとっては常套手段で、実にごく当たり前の手法なのである。

ただ、ファンダ的な思考をしている限り、そもそも上がっている時に買うのさえ躊躇せざるを得ないのであるから、さらに上っている時に買い増しをするなどというのは、全くもって理解の外、考えたこともない事柄であろう。それが友人の「目鱗」という言葉となって表れたと思われるが、ちなみに、アマゾンのこの本のレビューの中に「ポエム」という評があって、大笑いしてしまったが、やはり判らない人には判らないのだろう。なお、日本では古くは増し玉のことを「乗せ」或いは「利乗せ」とも言った。それほど増し玉は普遍的な手法なのだとも言えるだろう。

それから、この本にはポール・チューダー・ジョーンズのエピソードも出てくるが、これなどもトレンド・フォローのロジックを理解していないと、「普通でない」というだけでは、彼の言っていることは、やはり「ポエム」か「サイコパス」の言葉にしか思えないであろう。この時の同僚の顔が目に浮かぶようなエピソードである。(なお、以下の翻訳は二日酔いの頭で訳した文章であることを断っておく。)

<ある日、ポールは数百のロング・ポジションを持っていて、マーケットが一日上昇していたので、いい感じに利益が膨らんでいた時のことである。突然、これといった特別なニュースもないのに、マーケットが下降しだしたので、ポールはすぐに手持ちのロング・ポジションを総て処分した。そして、猶もマーケットは下がり続けるので、ショート・ポジションを作り始た。

ポールの同僚は、ポールがすでにドテンしてショート・ポジションを作り始めていたことを知らずに、ポールに「そろそろこの辺が買いのチャンスじゃない?」と話しかけた。

ポール「 頭おかしいんとちゃうの?」

同僚「何それ、どゆうこと?」

ポール 「マーケットは、15分で100ポイントも下げているんだぜ。ここで買いに入ろうって、アタオカか?」

同僚: 「じゃあ、 ポールは どうすんの?」

「ここは買いで入るとこじゃないよ」

「じゃあ、 ショート で入るってこと?」

「もちのろんよ。(もうすでに、そうしてるっちゅうねん)」

「けど、かなり価格は下げてるじゃんか」

「その通り」

「だろ。だったら、あと、どれくらい下がったら、ポールは買い出すんだ?」

「下がっているのに、なんで買いに入るんだよ?」

「だって、安いじゃんよ。完全にバーゲン価格じゃん。15分前より、100ポイントも安くなってるんだぜ」

「 安い?安い、高いっていうのは忘れろよ! 株価ってのはな、ただの紙の上の数字なんだよ」

「分かんないなあ。下げてるんだから、どこかで買うだろ?」

「下げてるんだから、僕は ショートだよ。買いじゃない。もし株価が下げ続けるなら、僕は株価が ゼロ になるまでショートするのさ」

「だったら、上がり出したらどうすんだよ?」

「もし上がり出したら、天井まで ロングし続けるんだよ! 」>

なお余談だが、「 安い、高いっていうのは忘れろよ! 」というポール・チューダー・ジョーンズの言葉はなかなかと本質を突いた言い回しだと思う。「 安い、高いっていうのが忘れられない 」のがファンダメンタル思考だからだ。

例えば、トレンド・フォローやモメンタム(?)を説明するのに、「高く買って、さらに高く売る」といった表現を良く見かけるが、これなぞはファンダ的な見方から見れば、そう見えるというだけの事であって、これに対しては「いや、安く買って、高く売るのもトレンド・フォローなんですけれどね」とここで訂正・補足して置きたい。つまり、トレンド・フォロー的な見方から見れば、そもそも高いか安いかなどは関係なく、高かろうが安かろうがトレンドが出るかどうかが重要だということである。さらにもっと言えば、バリュー投資などのファンダメンタル投資も含めて、値幅を取ろうとする限り、それは必然的にトレンドを取ろうとする事であって、この意味で原理的にすべての投資法はトレンド・フォローだと言うことが出来る訳である。

この他にも、この本には反面教師としての負け組投資家の特徴が挙げられているなど参考になる点も多いと思われるので、以下の特徴に心当たりがある人は、一度読んでみても良いかも知れない。勿論、トレンド・フォローという考え方を念頭に置きながら、ということは言うまでない。

・勝ちトレードに買い増しをしない。

・損切りを置かない。

・負けトレードに買い増しをする。

・半分利食う。

・勝率は60%を超えている。

さて、ということで、ここでお待ちかね(?)のSTF氏の動画に戻ろうと思うが、以上の話から判ると思うが、私がこの動画で注目、重要視したのは以下の増し玉、ポジション・ワークの部分である。

面白いというか興味深いのは、私がざっと見た限りSNSでも、前に述べたように私の仲間内でも、判で押したようにこの部分に注目したものは皆無、綺麗にスルーされていることである。ホウガードの本を挙げた二人を含めて。

尤もこの動画自体、「STF流銘柄選び」と冠されていることが示しているように、銘柄選択を最重要視するファンダ的な考え方に則って番組が制作されているので、動画の制作方針自体が根本的に天然、というかミス・リードなので、致し方ない面もあるのだけれど。

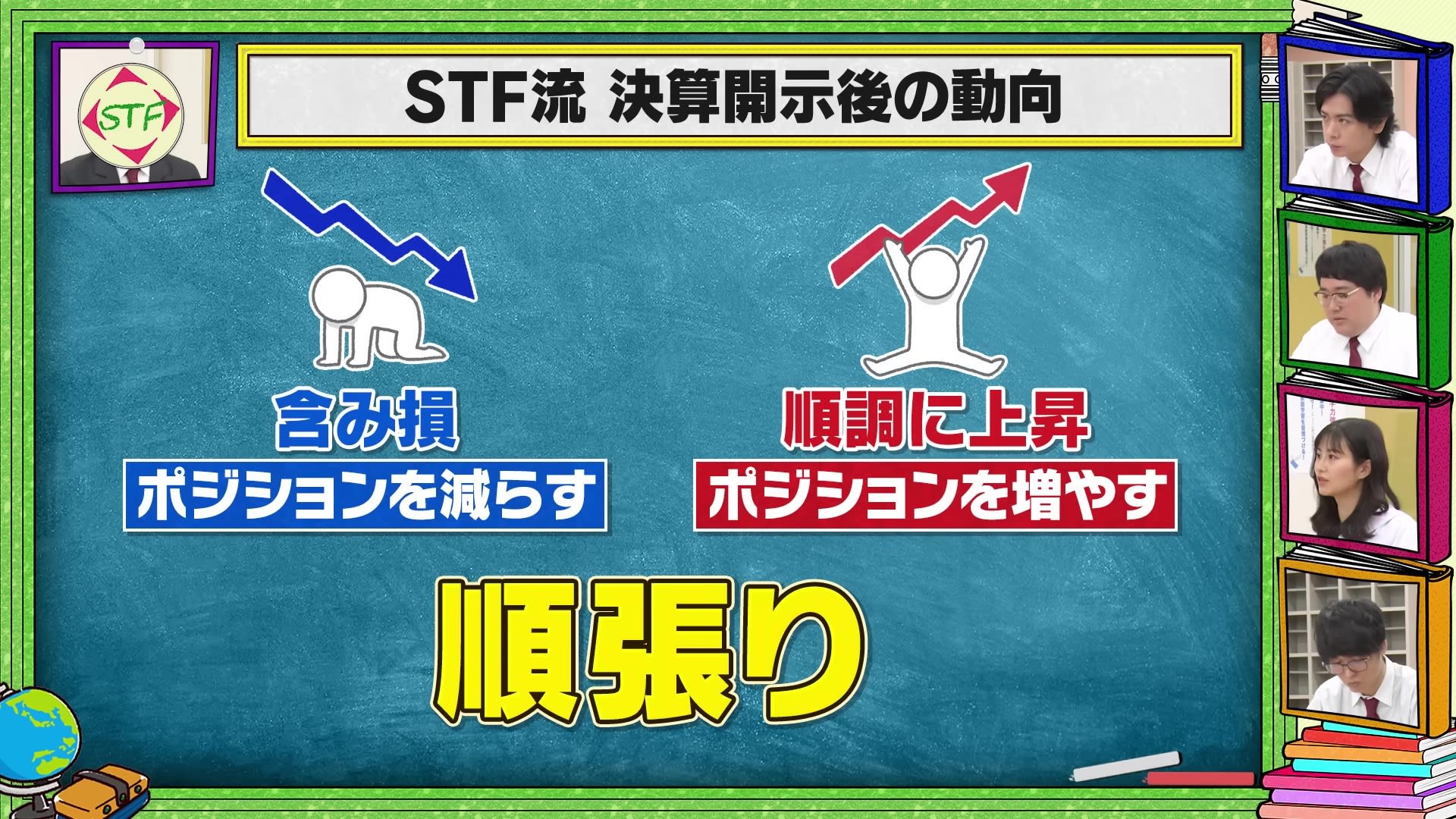

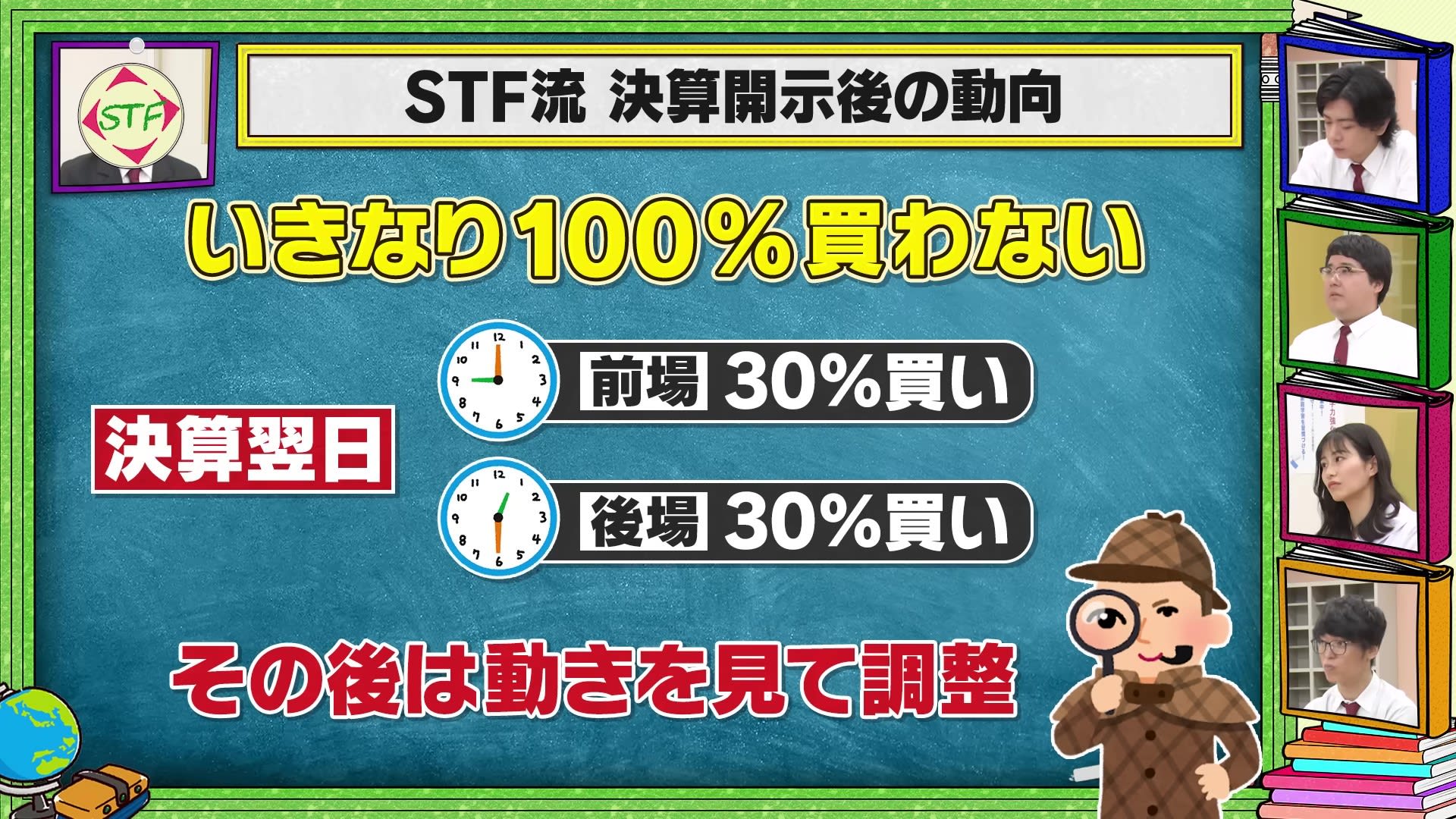

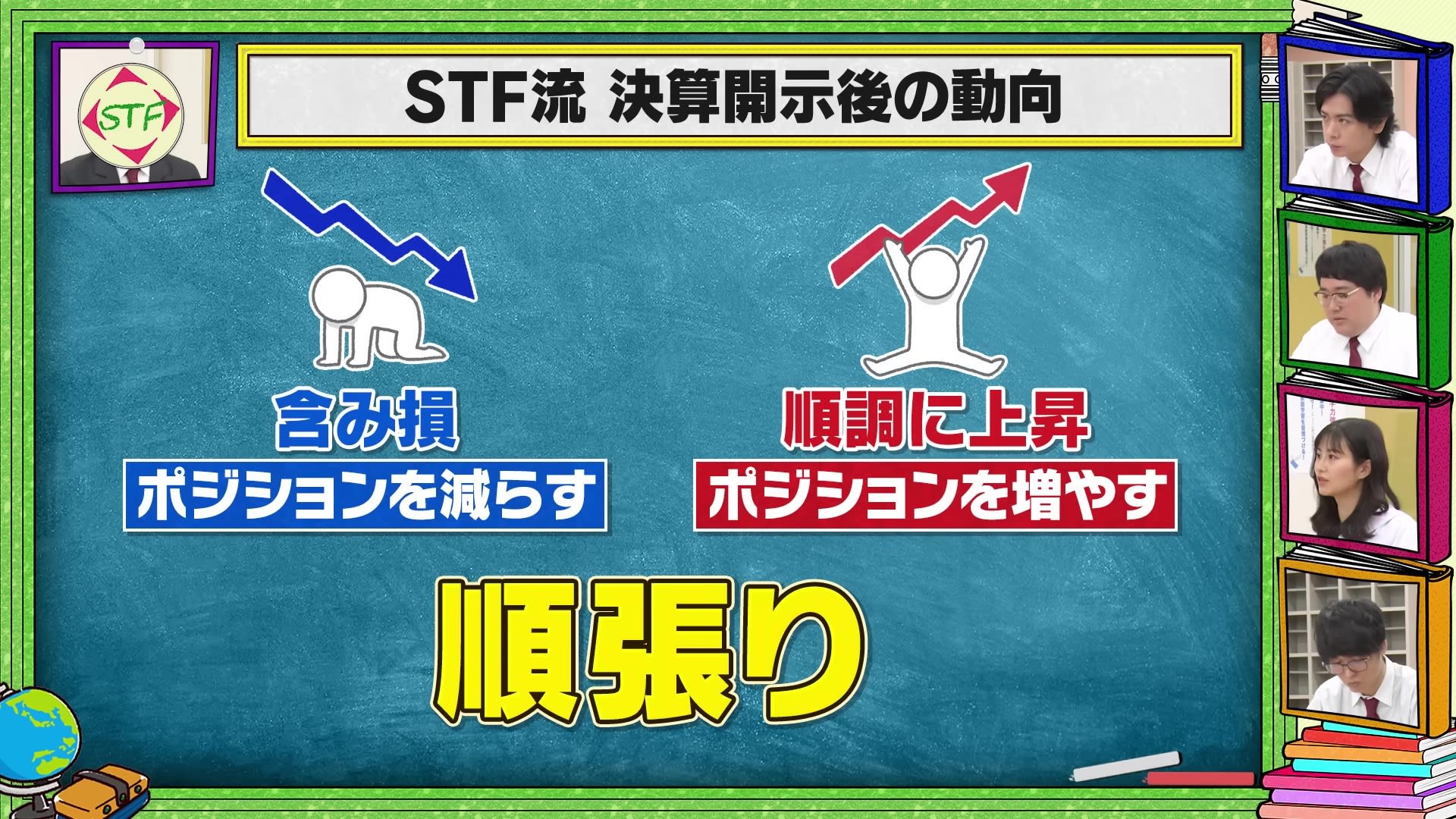

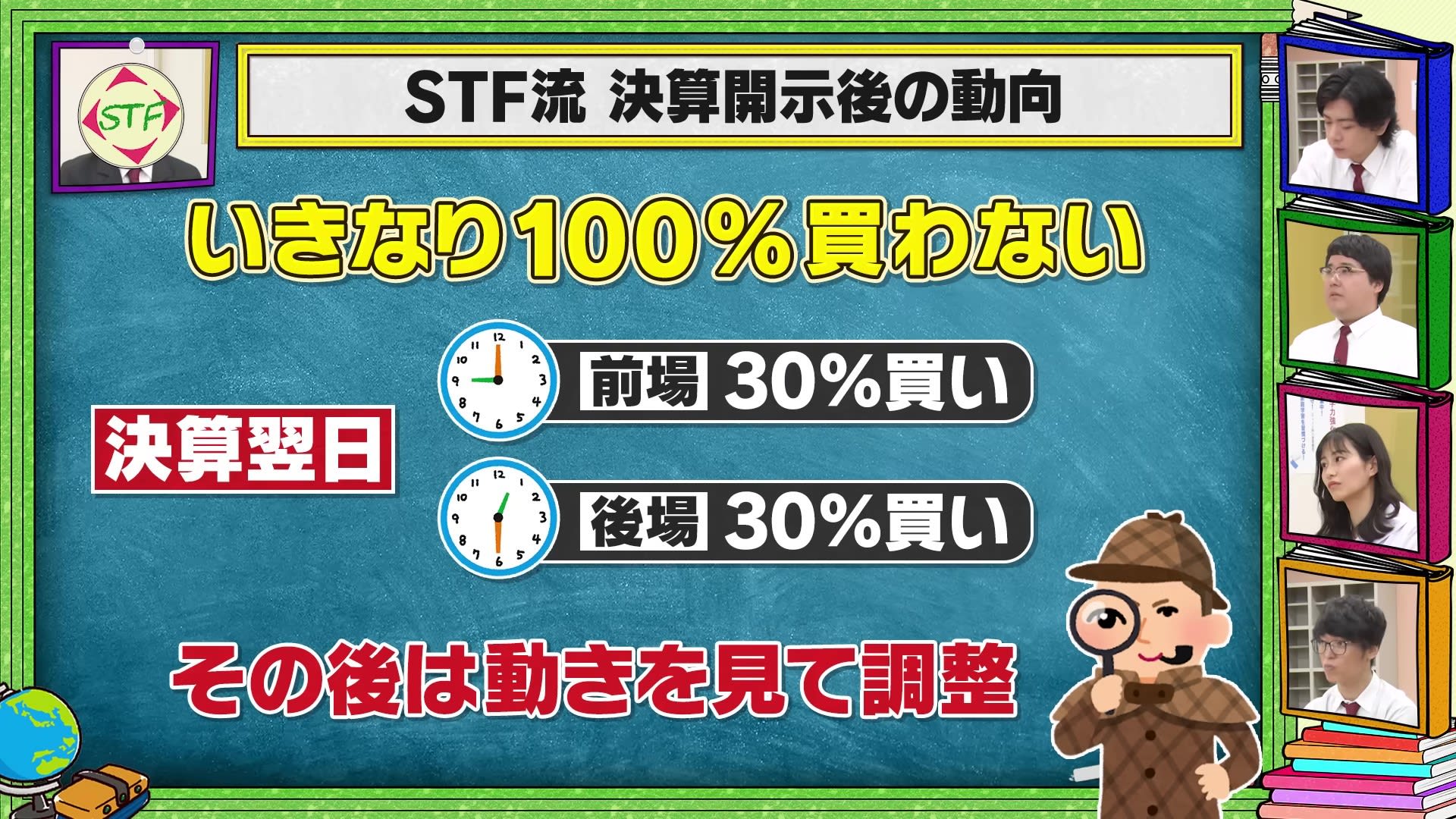

判り易いように、順序を並び替えてあるが、1つ目2つ目の画像は「STF流 決算開示後の動向」と題されているが、「動向」と言っている時点ですでにボケをかましているので、「ポジション・ワークだろが!」とツッコんで置くが、最初の画像における説明は、ポジション増減の考え方の説明として、ポジション・ワークも<順張り>で行うというのは実に明快な説明である。それに対し、残り2つの画像における説明は、いささか舌足らずで、具体性に欠けるので、ロジックがどうもよく判らない。<決算開示後は前場30%、後場30%でその後は動きを見て調整>ということだが、RIZAPの例では<デカく買った>と言っているので、残りの40%を買ったのなら<デカく買った>という表現にそぐわないようにも思われる。

恐らく、100%に<調整>した後、大きな200%とか300%といったロット数で<デカく買った>のではないかとも思われるが、もしそうであれば、ここで本玉を入れたということになる。断言するつもりはないが、STF氏は試し玉・本玉というやり方をしているようにも見える。彼は講演会で<初動時は上がれば増やす、下がれば減らす>という発言もしているので、<初動時>というのは、この動画でいう<決算開示後>ということに成ろうが、この発言をあえて深読みすれば、<初動時=決算開示後>以降のトレンドが明確に確認できた時点で、<デカく買う>やり方をしていると取れないこともない。

ここで、試し玉・本玉というやり方を簡単に説明しておくと、トレンド初期にはトレンドが出るかどうかまだよく判らないので、言わば斥候として小ロットで試し玉を入れて置き、トレンドが本格的に出たことを確認してから大ロットの本玉を出動させるというやり方である。従って、トレンドが出なければ、そう判断した時点で試し玉は切るので、傷が浅く、トレンドが出た時には利益が莫大になるので、勝率は悪くともトータルで損小利大になる訳である。

ということで、説明からSTF氏が増し玉をしているのはまず間違いないとは言えるが、残念ながらその具体的な内容の細部は、この動画の説明からは判らないと言わざるを得ない。なるほどねえ、これも座布団1枚。

なお、「増し玉」でググっても、通り一遍の説明しか出てこないし、明らかに間違った説明もあるので、これもここで若干の説明をしておくと、やり方については大きく3つに分けられる。増し玉=ピラミッディングとする説明も多いが、その他にも逆ピラミッディングや、これらの不均等な増し玉のやり方に加えて、均等に買っていくやり方もある。まあ、少し考えればわかることであるが。

であるから、ホウガードの勧めているのはピラミッディングであり、試し玉・本玉というのは逆ピラミッディングの一形態ということになる。またcis氏のやり方は、「長方形買い」(この表現は面白い)と言われているが、均等に買っていく増し玉のやり方である。

→cis長方形買い

この3つのやり方はそれぞれ一長一短だが、心理的に抵抗が少ない一番やり易いやり方がピラミッディングであることは直ぐに判るであろう。

ただ一般には、ピラミッディングであっても、増し玉という手法はハイリスク・ハイリターンというお決まりの説明がなされるのが常なので、それがまた実際に行っている人が稀な理由にもなっていると思われるので、誤解を解いておくためにも、ここで増し玉についてもう少し踏み込んで説明してみたい。実は、増し玉は、損小利大を実現すためには、最も有効な方法なのである。

損小利大を考えてみると、損小利大になるケースは二つに大別される。変数はロット数と値幅の二つなので、一つは同じロット数で損失幅より利益幅が大きいケースで、普通は損小利大というと大体これをイメージしているだろう。もう一つは利益幅は小さくとも、損失時よりもロットが大きい場合である。つまり、損失幅に対して利益幅の方が小さくとも、利益xロット数の数字が損失xロット数の数字よりも大きくなっていれば、当たり前だが損小利大になっている訳である。

ここがミソである。

察しの良い方は、もうすでにこの時点で判ったと思うが、では、結果的に、負けた時よりも勝った時に必ずロットが大きくなっている、そんな投資家にとってチョー都合の良い旨い話にするためには、どうすれば良いのか?

この点をどのように試行錯誤して「長方形買い」にたどり着いたのか、cis氏の考え方が参考になろう。

<本当は上がる銘柄を全力一発で買って、上ってる限りホールドするのが一番儲かるけど、俺ですら何が上がるか?と四苦八苦してるくらいだから誰もそんなこと精度良くできない。なので、上がりそうなの買って、実際強かったらさらに買う。こうやるしかないんだ。損切り出来るならいいんだけど、一発買い&アホールドはリスクもでかい。>

<高値で買い、上ったらさらに買い増す!これ最強!!!!損切めちゃめちゃ多くなるけど。>

結局、上がるかどうかは事前に100%当てることは出来ない(確率論的に言えば上がるか下がるかは50%である)ので、上ってから買い増すのが「勝った時に必ずロットが大きくなっている」という状態を作り出すのに、最も蓋然性の高い、最適な方法だということである。cis氏の<高値で買い、上ったらさらに買い増す!これ最強!!!!><こうやるしかないんだ。>という言葉を、私は以上のように理解するのだが、どう思われるであろうか。

そして、この事実はまた、ファンダメンタル投資を含めて一般には殆ど重要視されてはいないが、エントリーからエグジットするまでの間のポジション・ワークというものが、如何に利益増大に関して重要な工程であるのか、ということを示してもいる訳である。逆に言えば、一般には、利益増大に関してはさほど重要ではない、エントリー前の銘柄選択という工程ばかりを深堀りしているが、ピント外れも甚だしいということにもなる訳だ。

それから、cis氏は、不均等で買っていくピラミッディングではなく、「長方形買い」という均等に買っていく方法を取っていることについて<だってピラミッド型じゃ初めの買いが多くなきゃいけないんでしょ。実際上がるかどうかわから無いじゃん。つーか、買い増すとかじゃなくて、上がりそうだから買う、上がりそうだから買う、の繰り返し。取るリスクはそのつど一番効率良い分。だから長方形になる。買い増すという概念じゃないかもね。ただ同じ銘柄さらに買っているだけ。>とも述べていて、これらの言葉には、彼のリスクに関する鋭い洞察力と深い考察が伺われて、ただただ素晴らしい!と言う他はない。なるほどねえ、おい、座布団全部持ってこい!

→2004~05年8-1.長方形買い

ただまあ、どの方法を取るかということは、リスクをどこまで許容できるか、また、それと裏腹なのであるが、自分にとって心理的な抵抗がどの方法が一番少なく感じられるかといった個人的な、微妙で繊細なこだわりや判断に関わることなので、最適解は、最終的には個人によって異なるということになろう。

じゃあ私自身はどうかと言えば、強いと感じれば多く増し玉を入れるし、あまり強くないと思えばあまりロットを入れないので、ピラミッドになる時もあるが、逆ピラミッドになる時もあるし、均等に入れて行く場合もある。融通無碍というと聞こえは良いが、ちゃらんぽらんに適当にやっているというのが正直なところ、しかし、基本的に上がっているのに増し玉をしないということはない。

(12.22追記:これは過去の実践例を参照してもらえれば判るが、増し玉という点では、コロナ・ショック暴落時の事例が判り易いだろう。この時は、試し玉から本玉を入れ、下がるごとにショートを均等に売り増して行っている。→暴落はトレンド、トレンドはフレンド 8)

ただ、3つの内どの方法を取るにせよ、程度は異なるが、cis氏も述べているように、<損切めちゃめちゃ多くなる>ことは確かである。

結局のところ、増し玉という手法は、前回述べたトレンド・フォローの逆コツコツドカンという特徴を、さらにエッジを際立たせ、先鋭化させる方法だと言わなければならない。勝率は下がるが、損益比率は逆に上がるので、トータルでは、さらに損小利大になる訳である。言ってみれば、増し玉トレードの特徴は逆コツコツコツコツドッカーン!とでも言い表せようか。従って、増し玉がハイリスク・ハイリターンだというのは表面的・一面的な理解であって、実際は極端に低勝率高損益比率型のウルトラ損小利大手法だということである。

また、増し玉のエピソードとして、私に強く印象に残っているものとしては、ドラッケンミラーがクォンタム・ファンドで働いていた時のエピソードがある。

ドラッケンミラーがドルを空売りしていた時のこと、彼はドルの下落を確信しており、しかもそのトレードは利益を出し始めていたので、そのポジションにかなりの自信を持っていた。そこにソロスがやって来て「ポジションはいくつだ?」と聞いたので、彼は自信満々に「10億ドルです」と答えた。すると、ソロスは「それでポジションのつもりか?」と言い、空売りポジションを2倍にするようにドラッケンミラーに命じたという。

このエピソードは後になって気づいたのだが、増し玉という意味合いから考えると、また違ったソロスの意図が見えてくる。

このエピソードは、一般には、チャンスと見た時には、大きくベットしろという意味合いで、もっぱら理解されている。しかし、彼の再帰性理論から考えると、如何に自信があろうとも、チャンスだという「主観」よりも、重要なのはそれを裏付ける<利益を出し始めている>という「客観的事実」であり、これはトレンドの再帰的な補強・強化プロセスが始まっていることが、事実によって確認されているという事であって、この裏付けとなる事実があるにも関わず「なぜ増し玉をしないのか」とソロスは言っているのではないか。そう私はこのエピソードを深読みするのだが、どう思われるであろうか。なお、ソロスが逆ピラミッティング増し玉により、莫大な富を築いたというのは、一般によく知られている承知の事実である。

以上、ここまで長々と述べてきたが、この増し玉という手法が、STF氏やcis氏などのトレンド・フォロワー達が、他の投資家に比べて文字通り桁違いの高成績を叩き出している秘訣ーその唯一のとは言えないにしても、大きくウェイトを占めている秘訣であることが、以上の説明でもって理解出来たのではないかと思う。

であるから、投資家(投機家)たるもの、これを使わない手はないと私は思うのだが、どう思われるであろうか。勿論、ポジション・トークですけれどね。尤も、見てきたように増し玉は、言わば妖刀村正であって、一般にすべての刀(手法)がそうであるように、使いこなせれば、という留保が付くことは言うまでもないのだけれども。

ということで、ポジション・ワークに関するポジション・トークでもってこの「トレンド・フォロー再論」シリーズ(?)も、これにて打ち止め(になるかな?)。

まさか三つ目の文章を書く羽目になろうとは思ってもいなかったのだが、一種のセレンディピティーとも言うべき出来事が、私に文章を書くよう督促しているようだ。

それは、先日、仲間内の忘年会があって、例によって投資の話題が色々と出たのだが、その中の興味深い二つのトピックが、偶然にもリンクしていたからである。

一つは、毎年恒例の、今年を振り返って投資に関して印象に残ったもの、という話の流れの中で、例のSTF氏の松井証券の動画の話が出た訳だが、その評価する部分が、私と他のメンバーとでは、またしてもと言うべきか、大きく異なっていたからである。「いや、重要なのはそこじゃないだろう」と、その場で友人のタブレットで動画を再生しながら説明したのだが、説明の仕方が悪いのか、怪訝な面持ちの顔ばかりを見せられることになったという顛末。やれやれ。

50億円稼いだ男 STF流銘柄選び! マヂカルラブリーと学ぶ 松井証券 資産運用!学べるラブリーSeason13 ~銘柄選び編~#3

だが、この動画の内容に入っていく前に、先にもう一つのトピックについて述べてみたい。その方が判り易いと思うからだ。

そのもう一つとは、今年読んで良かった投資本として、トム・ホウガードの『ベスト ルーザー ウインズ』を挙げた友人が二人いたことである。一人はマーク・ダグラスの『ゾーン』以来の感銘を受けたと言い、もう一人は、<利益が出ている時に、どこで売って利益を確定しようかと考えるよりも、どこでさらに買い増ししようかと考えるべきだ>という問題提起が、目鱗だったとの感想であった。この後者の感想にピンと来たので、早速翌日に原著の電子版を購入、二日酔いの頭であったが、なかなかと興味深く一気に読んでしまったという経験をしたからである。

取り分け私が面白く読んだのはそのコンテンツよりもマナーで、ふむふむ、このコンテンツをこういう語り口のマナーでプレゼンするんかい、と読みながら思った次第。なるほどねえ、座布団1枚。

この本の白眉は、 2007年に自分のトレードを劇的に変えることになった人物に会った時のことを書いているエピソードであろう。その時、啓示を受けたデイビッド・ポール博士の言葉を、ホウガードは要約してこう述べている。友人が目鱗だといった部分である。

<利益が出ているポションを持っている時、どこで売って利益を確定しようかと考えるよりも、どこで増し玉をしようかと考えるべきだ。含み益を抱えているトレーダーのほとんどが、どこで半分利食うかと考える。そして次に、どこで残りの半分を利食うか考える。彼は、90%のトレーダーがこれをしていると言った。>

そして、これをホウガードはこのように理論付けていく。

<彼は基本的にすべてをひっくり返せと教えてくれた。要するに、トレードで利益を上げたければ、ほとんどの人にとって心理的に難しいことをする必要があり、勝ちトレードには、(増し玉をして)プレッシャーをかけろとポール博士は言うのだ。この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている。>

そして、

パフォーマンスを上げるには、こうした「普通ではない考え方」が必要。→では、「普通ではない考え方」とは?→それは、脳の指令のままに利食いを早くし、損切りを引き延ばす「普通の考え方」とは異なる、それをひっくり返した真逆の考え方である。→つまり、太古の昔から人間のDNAに組み込まれたものとは異なる考え方を会得する必要がある。

といった論理展開で、<トレーダーの内面を変える方法>へと話は進んで行き、最後にはマーク・ダグラスの『ゾーン』を彷彿とさせる相場心理哲学ー<最高の負け方を習得した者だけが最終的な勝者になる(Best Loser Wins)>という結論へ持っていく訳だが、このプレゼンにおけるロジックは座布団1枚と言ったように、私にはあまり評価出来るものではない。

そのために爬虫類脳まで持ち出してきて、「太古の昔から人間のDNAに組み込まれた考え方」とホウガードは言うのだが、笑わしちゃあいけない、ホウガードさん。そういった考え方は、例の単なる刷り込みによるファンダ的固定観念によるものでしょうが、と私は言いたい。結局、「爬虫類脳の考え方」や「太古の昔から人間のDNAに組み込まれた考え方」などというものは、実証主的な因果関係モデルを無理やり当て嵌めて、事後的に見出した架空の「原因」に過ぎないのであって、彼もまた科学主義という近代の毒が回った中毒症例の、典型的なサンプルの一つだと言えるだろう。

そして、こういった「普通ではない考え方」といった見方、言い換えれば「勝っている投資家=普通ではない」という考え方は、SNSでもよく見かけるが、極端になると凄腕投資家=奇人・変人だとか、さらにはサイコパスとまで言われている始末で、こういった決めつけ方自体サイコパス的ではないかと私は思うのだが、それは兎も角、このような「普通・普通でない」という分類による表面的な説明は、俗耳に入り易いのも確かであるが、本質的なロジックに対する洞察が欠けている事もまた確かである。つまり、私にとって、このホウガードの本が不満なのは、この本質的なロジックが明示されていないので、隔靴掻痒の感を免れないからである。読んでいて、じれったいことこの上ないのだ。

とどのつまり、実質説明されている内容が、そうであるにも関わず、私にはなぜトレンド・フォローという言葉が出てこないのかが不思議でならないのである。彼の言う<トレーダーの内面を変える>とは、私に言わせれば、ファンダ的思考ロジックからトレンド・フォロー的思考ロジックへのコペルニクス的転回に他ならない。

そのことは、先の<この教えは、本当にトレンドが始まるときに彼自身が観察したことに基づいている>という文章からも明らかなのであるが、ファンダ的な考え方が主流の日本では、或いは知らない人も多いと思うのでここで注釈して置くと、上っている時に買い増す=増し玉をするというのは、リバモアにせよダーバスにせよオニールにせよ、何れもトレンド・フォロワーにとっては常套手段で、実にごく当たり前の手法なのである。

ただ、ファンダ的な思考をしている限り、そもそも上がっている時に買うのさえ躊躇せざるを得ないのであるから、さらに上っている時に買い増しをするなどというのは、全くもって理解の外、考えたこともない事柄であろう。それが友人の「目鱗」という言葉となって表れたと思われるが、ちなみに、アマゾンのこの本のレビューの中に「ポエム」という評があって、大笑いしてしまったが、やはり判らない人には判らないのだろう。なお、日本では古くは増し玉のことを「乗せ」或いは「利乗せ」とも言った。それほど増し玉は普遍的な手法なのだとも言えるだろう。

それから、この本にはポール・チューダー・ジョーンズのエピソードも出てくるが、これなどもトレンド・フォローのロジックを理解していないと、「普通でない」というだけでは、彼の言っていることは、やはり「ポエム」か「サイコパス」の言葉にしか思えないであろう。この時の同僚の顔が目に浮かぶようなエピソードである。(なお、以下の翻訳は二日酔いの頭で訳した文章であることを断っておく。)

<ある日、ポールは数百のロング・ポジションを持っていて、マーケットが一日上昇していたので、いい感じに利益が膨らんでいた時のことである。突然、これといった特別なニュースもないのに、マーケットが下降しだしたので、ポールはすぐに手持ちのロング・ポジションを総て処分した。そして、猶もマーケットは下がり続けるので、ショート・ポジションを作り始た。

ポールの同僚は、ポールがすでにドテンしてショート・ポジションを作り始めていたことを知らずに、ポールに「そろそろこの辺が買いのチャンスじゃない?」と話しかけた。

ポール「 頭おかしいんとちゃうの?」

同僚「何それ、どゆうこと?」

ポール 「マーケットは、15分で100ポイントも下げているんだぜ。ここで買いに入ろうって、アタオカか?」

同僚: 「じゃあ、 ポールは どうすんの?」

「ここは買いで入るとこじゃないよ」

「じゃあ、 ショート で入るってこと?」

「もちのろんよ。(もうすでに、そうしてるっちゅうねん)」

「けど、かなり価格は下げてるじゃんか」

「その通り」

「だろ。だったら、あと、どれくらい下がったら、ポールは買い出すんだ?」

「下がっているのに、なんで買いに入るんだよ?」

「だって、安いじゃんよ。完全にバーゲン価格じゃん。15分前より、100ポイントも安くなってるんだぜ」

「 安い?安い、高いっていうのは忘れろよ! 株価ってのはな、ただの紙の上の数字なんだよ」

「分かんないなあ。下げてるんだから、どこかで買うだろ?」

「下げてるんだから、僕は ショートだよ。買いじゃない。もし株価が下げ続けるなら、僕は株価が ゼロ になるまでショートするのさ」

「だったら、上がり出したらどうすんだよ?」

「もし上がり出したら、天井まで ロングし続けるんだよ! 」>

なお余談だが、「 安い、高いっていうのは忘れろよ! 」というポール・チューダー・ジョーンズの言葉はなかなかと本質を突いた言い回しだと思う。「 安い、高いっていうのが忘れられない 」のがファンダメンタル思考だからだ。

例えば、トレンド・フォローやモメンタム(?)を説明するのに、「高く買って、さらに高く売る」といった表現を良く見かけるが、これなぞはファンダ的な見方から見れば、そう見えるというだけの事であって、これに対しては「いや、安く買って、高く売るのもトレンド・フォローなんですけれどね」とここで訂正・補足して置きたい。つまり、トレンド・フォロー的な見方から見れば、そもそも高いか安いかなどは関係なく、高かろうが安かろうがトレンドが出るかどうかが重要だということである。さらにもっと言えば、バリュー投資などのファンダメンタル投資も含めて、値幅を取ろうとする限り、それは必然的にトレンドを取ろうとする事であって、この意味で原理的にすべての投資法はトレンド・フォローだと言うことが出来る訳である。

この他にも、この本には反面教師としての負け組投資家の特徴が挙げられているなど参考になる点も多いと思われるので、以下の特徴に心当たりがある人は、一度読んでみても良いかも知れない。勿論、トレンド・フォローという考え方を念頭に置きながら、ということは言うまでない。

・勝ちトレードに買い増しをしない。

・損切りを置かない。

・負けトレードに買い増しをする。

・半分利食う。

・勝率は60%を超えている。

さて、ということで、ここでお待ちかね(?)のSTF氏の動画に戻ろうと思うが、以上の話から判ると思うが、私がこの動画で注目、重要視したのは以下の増し玉、ポジション・ワークの部分である。

面白いというか興味深いのは、私がざっと見た限りSNSでも、前に述べたように私の仲間内でも、判で押したようにこの部分に注目したものは皆無、綺麗にスルーされていることである。ホウガードの本を挙げた二人を含めて。

尤もこの動画自体、「STF流銘柄選び」と冠されていることが示しているように、銘柄選択を最重要視するファンダ的な考え方に則って番組が制作されているので、動画の制作方針自体が根本的に天然、というかミス・リードなので、致し方ない面もあるのだけれど。

判り易いように、順序を並び替えてあるが、1つ目2つ目の画像は「STF流 決算開示後の動向」と題されているが、「動向」と言っている時点ですでにボケをかましているので、「ポジション・ワークだろが!」とツッコんで置くが、最初の画像における説明は、ポジション増減の考え方の説明として、ポジション・ワークも<順張り>で行うというのは実に明快な説明である。それに対し、残り2つの画像における説明は、いささか舌足らずで、具体性に欠けるので、ロジックがどうもよく判らない。<決算開示後は前場30%、後場30%でその後は動きを見て調整>ということだが、RIZAPの例では<デカく買った>と言っているので、残りの40%を買ったのなら<デカく買った>という表現にそぐわないようにも思われる。

恐らく、100%に<調整>した後、大きな200%とか300%といったロット数で<デカく買った>のではないかとも思われるが、もしそうであれば、ここで本玉を入れたということになる。断言するつもりはないが、STF氏は試し玉・本玉というやり方をしているようにも見える。彼は講演会で<初動時は上がれば増やす、下がれば減らす>という発言もしているので、<初動時>というのは、この動画でいう<決算開示後>ということに成ろうが、この発言をあえて深読みすれば、<初動時=決算開示後>以降のトレンドが明確に確認できた時点で、<デカく買う>やり方をしていると取れないこともない。

ここで、試し玉・本玉というやり方を簡単に説明しておくと、トレンド初期にはトレンドが出るかどうかまだよく判らないので、言わば斥候として小ロットで試し玉を入れて置き、トレンドが本格的に出たことを確認してから大ロットの本玉を出動させるというやり方である。従って、トレンドが出なければ、そう判断した時点で試し玉は切るので、傷が浅く、トレンドが出た時には利益が莫大になるので、勝率は悪くともトータルで損小利大になる訳である。

ということで、説明からSTF氏が増し玉をしているのはまず間違いないとは言えるが、残念ながらその具体的な内容の細部は、この動画の説明からは判らないと言わざるを得ない。なるほどねえ、これも座布団1枚。

なお、「増し玉」でググっても、通り一遍の説明しか出てこないし、明らかに間違った説明もあるので、これもここで若干の説明をしておくと、やり方については大きく3つに分けられる。増し玉=ピラミッディングとする説明も多いが、その他にも逆ピラミッディングや、これらの不均等な増し玉のやり方に加えて、均等に買っていくやり方もある。まあ、少し考えればわかることであるが。

であるから、ホウガードの勧めているのはピラミッディングであり、試し玉・本玉というのは逆ピラミッディングの一形態ということになる。またcis氏のやり方は、「長方形買い」(この表現は面白い)と言われているが、均等に買っていく増し玉のやり方である。

→cis長方形買い

この3つのやり方はそれぞれ一長一短だが、心理的に抵抗が少ない一番やり易いやり方がピラミッディングであることは直ぐに判るであろう。

ただ一般には、ピラミッディングであっても、増し玉という手法はハイリスク・ハイリターンというお決まりの説明がなされるのが常なので、それがまた実際に行っている人が稀な理由にもなっていると思われるので、誤解を解いておくためにも、ここで増し玉についてもう少し踏み込んで説明してみたい。実は、増し玉は、損小利大を実現すためには、最も有効な方法なのである。

損小利大を考えてみると、損小利大になるケースは二つに大別される。変数はロット数と値幅の二つなので、一つは同じロット数で損失幅より利益幅が大きいケースで、普通は損小利大というと大体これをイメージしているだろう。もう一つは利益幅は小さくとも、損失時よりもロットが大きい場合である。つまり、損失幅に対して利益幅の方が小さくとも、利益xロット数の数字が損失xロット数の数字よりも大きくなっていれば、当たり前だが損小利大になっている訳である。

ここがミソである。

察しの良い方は、もうすでにこの時点で判ったと思うが、では、結果的に、負けた時よりも勝った時に必ずロットが大きくなっている、そんな投資家にとってチョー都合の良い旨い話にするためには、どうすれば良いのか?

この点をどのように試行錯誤して「長方形買い」にたどり着いたのか、cis氏の考え方が参考になろう。

<本当は上がる銘柄を全力一発で買って、上ってる限りホールドするのが一番儲かるけど、俺ですら何が上がるか?と四苦八苦してるくらいだから誰もそんなこと精度良くできない。なので、上がりそうなの買って、実際強かったらさらに買う。こうやるしかないんだ。損切り出来るならいいんだけど、一発買い&アホールドはリスクもでかい。>

<高値で買い、上ったらさらに買い増す!これ最強!!!!損切めちゃめちゃ多くなるけど。>

結局、上がるかどうかは事前に100%当てることは出来ない(確率論的に言えば上がるか下がるかは50%である)ので、上ってから買い増すのが「勝った時に必ずロットが大きくなっている」という状態を作り出すのに、最も蓋然性の高い、最適な方法だということである。cis氏の<高値で買い、上ったらさらに買い増す!これ最強!!!!><こうやるしかないんだ。>という言葉を、私は以上のように理解するのだが、どう思われるであろうか。

そして、この事実はまた、ファンダメンタル投資を含めて一般には殆ど重要視されてはいないが、エントリーからエグジットするまでの間のポジション・ワークというものが、如何に利益増大に関して重要な工程であるのか、ということを示してもいる訳である。逆に言えば、一般には、利益増大に関してはさほど重要ではない、エントリー前の銘柄選択という工程ばかりを深堀りしているが、ピント外れも甚だしいということにもなる訳だ。

それから、cis氏は、不均等で買っていくピラミッディングではなく、「長方形買い」という均等に買っていく方法を取っていることについて<だってピラミッド型じゃ初めの買いが多くなきゃいけないんでしょ。実際上がるかどうかわから無いじゃん。つーか、買い増すとかじゃなくて、上がりそうだから買う、上がりそうだから買う、の繰り返し。取るリスクはそのつど一番効率良い分。だから長方形になる。買い増すという概念じゃないかもね。ただ同じ銘柄さらに買っているだけ。>とも述べていて、これらの言葉には、彼のリスクに関する鋭い洞察力と深い考察が伺われて、ただただ素晴らしい!と言う他はない。なるほどねえ、おい、座布団全部持ってこい!

→2004~05年8-1.長方形買い

ただまあ、どの方法を取るかということは、リスクをどこまで許容できるか、また、それと裏腹なのであるが、自分にとって心理的な抵抗がどの方法が一番少なく感じられるかといった個人的な、微妙で繊細なこだわりや判断に関わることなので、最適解は、最終的には個人によって異なるということになろう。

じゃあ私自身はどうかと言えば、強いと感じれば多く増し玉を入れるし、あまり強くないと思えばあまりロットを入れないので、ピラミッドになる時もあるが、逆ピラミッドになる時もあるし、均等に入れて行く場合もある。融通無碍というと聞こえは良いが、ちゃらんぽらんに適当にやっているというのが正直なところ、しかし、基本的に上がっているのに増し玉をしないということはない。

(12.22追記:これは過去の実践例を参照してもらえれば判るが、増し玉という点では、コロナ・ショック暴落時の事例が判り易いだろう。この時は、試し玉から本玉を入れ、下がるごとにショートを均等に売り増して行っている。→暴落はトレンド、トレンドはフレンド 8)

ただ、3つの内どの方法を取るにせよ、程度は異なるが、cis氏も述べているように、<損切めちゃめちゃ多くなる>ことは確かである。

結局のところ、増し玉という手法は、前回述べたトレンド・フォローの逆コツコツドカンという特徴を、さらにエッジを際立たせ、先鋭化させる方法だと言わなければならない。勝率は下がるが、損益比率は逆に上がるので、トータルでは、さらに損小利大になる訳である。言ってみれば、増し玉トレードの特徴は逆コツコツコツコツドッカーン!とでも言い表せようか。従って、増し玉がハイリスク・ハイリターンだというのは表面的・一面的な理解であって、実際は極端に低勝率高損益比率型のウルトラ損小利大手法だということである。

また、増し玉のエピソードとして、私に強く印象に残っているものとしては、ドラッケンミラーがクォンタム・ファンドで働いていた時のエピソードがある。

ドラッケンミラーがドルを空売りしていた時のこと、彼はドルの下落を確信しており、しかもそのトレードは利益を出し始めていたので、そのポジションにかなりの自信を持っていた。そこにソロスがやって来て「ポジションはいくつだ?」と聞いたので、彼は自信満々に「10億ドルです」と答えた。すると、ソロスは「それでポジションのつもりか?」と言い、空売りポジションを2倍にするようにドラッケンミラーに命じたという。

このエピソードは後になって気づいたのだが、増し玉という意味合いから考えると、また違ったソロスの意図が見えてくる。

このエピソードは、一般には、チャンスと見た時には、大きくベットしろという意味合いで、もっぱら理解されている。しかし、彼の再帰性理論から考えると、如何に自信があろうとも、チャンスだという「主観」よりも、重要なのはそれを裏付ける<利益を出し始めている>という「客観的事実」であり、これはトレンドの再帰的な補強・強化プロセスが始まっていることが、事実によって確認されているという事であって、この裏付けとなる事実があるにも関わず「なぜ増し玉をしないのか」とソロスは言っているのではないか。そう私はこのエピソードを深読みするのだが、どう思われるであろうか。なお、ソロスが逆ピラミッティング増し玉により、莫大な富を築いたというのは、一般によく知られている承知の事実である。

以上、ここまで長々と述べてきたが、この増し玉という手法が、STF氏やcis氏などのトレンド・フォロワー達が、他の投資家に比べて文字通り桁違いの高成績を叩き出している秘訣ーその唯一のとは言えないにしても、大きくウェイトを占めている秘訣であることが、以上の説明でもって理解出来たのではないかと思う。

であるから、投資家(投機家)たるもの、これを使わない手はないと私は思うのだが、どう思われるであろうか。勿論、ポジション・トークですけれどね。尤も、見てきたように増し玉は、言わば妖刀村正であって、一般にすべての刀(手法)がそうであるように、使いこなせれば、という留保が付くことは言うまでもないのだけれども。

ということで、ポジション・ワークに関するポジション・トークでもってこの「トレンド・フォロー再論」シリーズ(?)も、これにて打ち止め(になるかな?)。