山は登ったら降りるものよー宇多田ヒカル

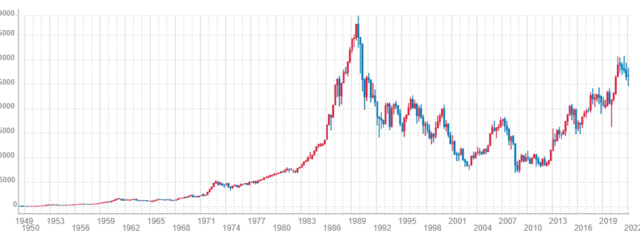

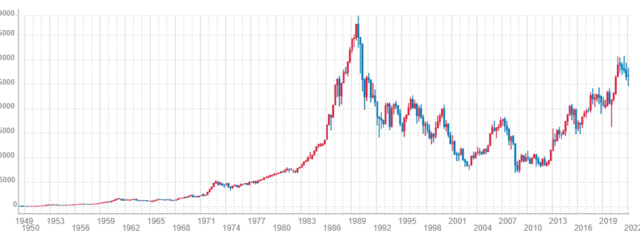

日経平均長期チャート(1949~)

残念なことに、株式市場は今のところ私のベア・シナリオ通りの展開になっているようだ。

以下は、2021年以降の日経平均の日足と週足のチャートであるが、テクニカル的には実に判り易い綺麗な展開になっている。3万円を少し超えた辺りでダブル・トップを付け、ご覧のような綺麗なレジスタンス・ライン(青線)に沿って下げている。

日足

週足

これまでも述べてきたが、私のシナリオでは、現在は日本の40年周期ダウン・トレンドの最終段階に入りつつあって、周期性から言って2030年辺りにボトムを付けることになる。つまり、その意味するところは、これからボトムを付けに行くということで、日経平均は2008年10月28日につけた、バブル崩壊後の最安値6,994円90銭を更新することになるのではないか、という見立てである。日柄でいうと後8年で、まだカタストロフの全貌は見えてきていないが、色々な兆候がすでに表れて来ている。

第三次世界大戦の蓋然性については再三述べているが、ここでは現在進行中のインフレについて、考えてみたいと思う。

この点については色々なことが言われているが、例によってそのほとんどは経験主義な思考でしかないように思われる。つまり単に過去のインフレの場合がこうだったからこうなるといった公式主義の域を出ていない言説ばかりだと言って良いだろう。

勿論、こうした経験主義な公式というものが存在するのには、それなりの理由もあろうが、前提自体が変わっていく、或いはもうすでに変わってしまっている未体験の大変革期においては、経験主義的公式というものは、役に立たないどころか、むしろ進んで火に飛び込むことになり兼ねない。例えば、株式投資では「戦争は買い」という有名なテーゼがあるが、今回のロシア・ウクライナ紛争の場合がどうなったのかは、言うまでもないだろう。

この意味で、「愚者は経験に学び、賢者は歴史に学ぶ」という格言が、今ほど必要とされている時もないのではないかと思う。では「経験」と「歴史」とは一体どう違うのか。ここで強調しておかなければならいないのは、「歴史」には人間の一生という短い期間に限定されないもっと長い時間軸の洞察が含まれているという事である。人間の一生という短い期間に限定された「経験」に関する洞察をいくら集めても、それは「歴史」に関する洞察には成り得ないということである。経験至上主義には、この長い時間軸に関する洞察が欠けていると言い換えてもよい。

さて、インフレであるが、世にはリフレ派という公式主義者が結構な数いるようで、このインフレを歓迎している。中には、これからバブルがやってくるという奇特な御仁もいるが、私の見立ては全く逆で、これからやってくるのはインフレ+不況、つまりスタグフレーションで、これから世界は大不況に突入していくことになる。それは、繰り返し述べているように今後の世界は分断され、ブロック経済化されていくからで、すなわちグローバル・サプライチェーンが分断され、いくつかの経済ブロックに再編されていくからである。結局のところ、世界経済は再編のための大混乱期を経て、最終的に縮小均衡を余儀なくされていくことになる訳である。前に”自由主義の終焉”と言った所以であるが、ここで押さえておかなければならない重要な視点は、これまでとは違って、このような世界では、資源を持つ国が圧倒的に優位に立つという事である。

ロシアに対する経済制裁は、ロシアを国際経済から徹底的に排除し、デフォルトに追い込もうとする試みだったと言えよう(実際、一時的にルーブルが暴落したために、今にもロシアがデフォルトするのではといったニュースも流れた)が、デフォルトどころか、むしろロシア経済は強くなり、ルーブルも経済制裁の以前の状態に戻ったどころか、対ユーロで史上最高値を更新してしまった。

それは、対露経済制裁がむしろロシア経済を返って強くしているからある。

というのは、(欧州委員会によれば)EUはガスの40%、石油の27%、石炭の46%をロシアから調達しているからで、資源を持つアメリカやカナダ・ノルウェイはともかく、資源を持たない他のEU諸国にとって、経済的に自滅の道をわざわざ選んでいるとしか私には思えない。何故なら、アメリカやヨーロッパが表向きはロシアの資源を締め出すと宣言したことで、原油価格が高騰し、その一方、裏ではヨーロッパは実際にはロシアの原油や天然ガスを輸入せざるを得ないからだ。そのため元々資源不足で危機的状況にあったヨーロッパはかなり厳しい状況にならざるを得ないだろう。しかもそれは原油や天然ガスだけではない。小麦など農作物にも飛び火してしまっている。つまり、EU諸国はわざわざ敵国ロシアの輸出品の価格をつり上げておいてから、輸入するという何とも馬鹿げたことをやってのけているのである。

従って、今後EUは資源をロシア以外から輸入する手立てを求めざるを得ないし、また実際にも、例えばスペインなどは割高ではあるが、カタールからヨーロッパへLNGを輸入するハブ基地を目指してすでに動き出している。その一方で、ロシアはロシアで、中国やインド、アフリカや中東諸国などへ資源を売る動きを見せてもいる。現時点で、この紛争がどのような決着を見せるのかはわからないが、こういった流れは加速することはあっても、元に戻ることはないであろう。つまり、ロシアへの経済制裁を機に、今後は資源の世界的サプライ・チェーンの再編が行われ、経済圏は多極化してゆくという事である。このような中にあって、資源を持たないEU諸国は相当な苦境に追い込まれていくことは火を見るより明らかである。現時点でさえ、インフレによってEU諸国の生活事情は相当にむごいことになっている。フランスでは、冬の暖房費が賄えない人のために現金給付をせざるを得ない始末で、ドイツでも燃料節約のために政府が毎日風呂に入らないようにという勧告を出したり、ガソリン価格の高騰のため、自動車通勤を止めて馬で通勤する人が現れたというニュースが流れた程である。

そして当然のごとく西欧に追随する、同じく資源を持たない日本は.言うまでもないであろう。日本ではまだそれほどインフレが進んでいないので危機感は希薄だが、EU諸国の惨状は将来の日本の姿である。それは近い将来、このインフレで、単に物価が上がるというだけではなく、生活必需品が手に入らなくなるということを意味している。電気やガスの供給にも支障が出てくるであろう。

現状、実質的に国民負担率が50%を超えているのにもかかわらず増税ラッシュが続いているが、→世界の一人当たりの購買力平価GDP(USドル)ランキングでは例年順当に順位を下げ続けて、現在36位で欧米諸国や韓国にさえ後塵を拝している始末。ここ数年の超過死亡数の異常さも相まって人口減少は歯止めがかかるどころかむしろ加速しており、人口動態的にみても、日本の将来はとても明るいなどとは口が裂けても言える状態ではないだろう。そこへ今回のインフレである。ほとんど日本経済は”詰んでいる”と言っても過言ではないと私は考えるのだが、どう思われるだろうか。

とは言っても、MMTの議論で指摘されているように、まだ→日本は世界最大の海外純資産を持っているという意見もあるかもしれない。ここで詳しくは述べないが、これに対しては、世界経済の多極化・ブロック化にともなって、これが不良債権化する可能性が十二分にあることを指摘しておこう。まあ、このことはロシアへのリース航空機がどうなったかを見てみれば容易に想像がつくと思うが、結局、”自由主義”を前提とした議論はすべてこれからは通用しなくなると言い切っても間違いではないという事である。

このように経済に限ってみても、8年後の2030年の日本の惨憺たる状況は、容易に想像がつくだろう。

これは、今日本は、内政だけでなく、外交政策の大転換を迫られていると言い換えてもよい。今後没落していく西洋と運命を共にしていくのか、それとも西洋追随をやめて、独自に別の生き延びる道を模索していくのか。ところが、岸田政権のロシアの経済制裁にいいねを押している日本国民を見ていると、どうも前者の道を変える気は毛頭ないように私には見える。まあ、民族にはその民族の生き方があるのでどうのこうの言っても始まらないが、この嬉々として西洋を追いかけて没落していく日本の姿は、後世の歴史家の目にはどのように映るのであろうか。

さてマクロの話が長くなったが、一気に視点をミクロに移してみよう。

このようなマクロの視点に立って考えると、インフレに対するアメリカFRBの考えは、私には楽観的に過ぎるとしか思えない。

Fed(連邦準備制度)が5月のFOMC会合で、通常の倍の0.5%利上げを行うとともに、2018年に世界同時株安を引き起こした時の2倍の規模の量的引き締めを発表したのを受けて株価は下がっているが、これまで低金利政策を続けてきた各国の中央銀行は大きなジレンマに立たされている。インフレを抑えるには利上げと金融引き締めを行わなければならないが、利上げと金融引き締めは、このように株式市場の下落を引き起こすからである。問題は、これまで続けてきたゼロ金利金利政策で、インフレ率を抑えるにはまるまるその分を利上げ幅で相殺しなければ、実質金利がプラスにはならないという点である。従って利上げ幅を大きく取らなければインフレが進行してしまい不況に突入してしまうが、かと言って大幅な利上げは株価の暴落を引き起こすことになる。

現在、FRBは中立の実質金利を0.5%と想定していて、金利を2.5%まで上げてそれで中立になると主張している。つまり、現在のアメリカのインフレ率は8%を越えているのにも関わらず、FRBはこれは一時的なもので、長期的にはインフレ率は2%まで低下すると見ていることになる。

5月26日に発表された最新のサーベイによるスタンスでは、今のインフレは一時的で、今後の数ヶ月で頭打ちと予想、5年先にインフレ期待は3%と、長期的な見通しの数字を3%に上げているが、基本的なスタンスには変更はないようだ。

→What Do Consumers Think Will Happen to Inflation?

私には、このインフレは一時的なものとは思えないし、ましてやインフレ率が2%や3%で落ち着くとは到底思えない。従って、FRBはソフト・ランディング政策に失敗し、ハード・ランディングがこの先に待ち構えているのはほぼ確実と見ている。それも長きに渡った低金利政策からのトレンド転換であるから、相当なハード・ランディングになるのではないかと思われる。恐らくFRBは後追いで、さらに金利を上げざるを得ない状態に追い込まれることになるであろうが、リセッションは避けられないだろう。まあ、どちらにしても、暴落は避けられないということである。

そして、市場はまだハード・ランディングを織り込んでいないので、暴落はこれからが本番ということになる。それはドルの暴落がまだ本格的に始まっていないことからも伺えるが、興味深いのは、真偽のほどは解らないが、日本人投資家は相場の最終局面に現れるというテーゼが、外国人投資家の間では常識になっているという話を聞いたことがあることである。思えば、ここ何年かのアメリカ株ブームに乗った日本人投資家達は、現在アメリカ株の下落に対しては円安で多少なりとも助かっているが、これから本格化する株の暴落に加えてドルの暴落のダブル・パンチで退場を余儀なくされるのではないかと思われる。

2020年の暴落時には、日米ともに証券会社の口座数が爆発的に増えたというニュースがあったが、現在株式市場は下がっていると言っても、日米ともに2020年の暴落時から見れば相当に高い位置にある。ということはこれらの新規参加者の殆どは、今回の下落で多少は減らしたとは言え、まだまだ十二分な含み益を持っているという事になる。恐らくこれらのノービス組が退場させられる水準にまで暴落しないと、今回のダウン・トレンドが終了してボトムをつけることはないのではないかと私は考えているが、ここまで悲観的な予想をしている市場参加者はあまりいないように見受けられる。けれども、あえて名前は上げないが著名な外国の投資家の中には同様の見方をしている人物が何人もいるようだ。勿論、自分で考えることが肝心だが、市場においては常に少数者の方に軍配が上がるというのも厳然たる事実である。

さて、最後に、これからやってくるスタグフレーション下の投資について少し私見を述べてみよう。

基本的にダウン・トレンドであるから買いだけで利益を上げるのは難しいだろう。分散投資でポートフォリオを多様化するパッシブ投資も、買い持ちになるので、勿論利益を上げられないだろう。かといって現金で持っていてもインフレで価値が棄損していくというダブル・バインドになるので、パッシブ投資としては、これからは金本位制に回帰していくので、金を買って寝かせておくというのが一番有効且つ簡単な資産防衛方法になろうかと思う。

アクティブ投資としては、”危うきに遊ぶ”ことの出来る一握りの投資家のみが生き残れる、相当に難度の高い難しい相場になるのではないかと考えている。恐らく、アベノミクス相場で輩出した”億り人”のほとんどが、また元の木阿弥に戻っていくことになろう。自分もその一人にならないようにしたいものであるが、さてどうなることやら。基本的には、インフレで下落する資産(株式や債券)を売り、上昇する資産(コモディティ)を買えばいいという事になるが、これまでもそうであったように、通常インフレが一回の景気後退で収まることはほとんどないので、複数回のインフレ対策が功を奏して、やっとのことでインフレが収まることになるということを考えれば、暴落が一回で済むはずもないので、この辺りの乱高下の見極めが出来るかどうかが、生死を分ける分水嶺になろう。

と言ったようなことで、以上のような極端に悲観的なシナリオを考えている人は稀だろうが、プランB或いはプランCとして心のうちに留めて置いてもらえれば、と思う次第である。

日経平均長期チャート(1949~)

残念なことに、株式市場は今のところ私のベア・シナリオ通りの展開になっているようだ。

以下は、2021年以降の日経平均の日足と週足のチャートであるが、テクニカル的には実に判り易い綺麗な展開になっている。3万円を少し超えた辺りでダブル・トップを付け、ご覧のような綺麗なレジスタンス・ライン(青線)に沿って下げている。

日足

週足

これまでも述べてきたが、私のシナリオでは、現在は日本の40年周期ダウン・トレンドの最終段階に入りつつあって、周期性から言って2030年辺りにボトムを付けることになる。つまり、その意味するところは、これからボトムを付けに行くということで、日経平均は2008年10月28日につけた、バブル崩壊後の最安値6,994円90銭を更新することになるのではないか、という見立てである。日柄でいうと後8年で、まだカタストロフの全貌は見えてきていないが、色々な兆候がすでに表れて来ている。

第三次世界大戦の蓋然性については再三述べているが、ここでは現在進行中のインフレについて、考えてみたいと思う。

この点については色々なことが言われているが、例によってそのほとんどは経験主義な思考でしかないように思われる。つまり単に過去のインフレの場合がこうだったからこうなるといった公式主義の域を出ていない言説ばかりだと言って良いだろう。

勿論、こうした経験主義な公式というものが存在するのには、それなりの理由もあろうが、前提自体が変わっていく、或いはもうすでに変わってしまっている未体験の大変革期においては、経験主義的公式というものは、役に立たないどころか、むしろ進んで火に飛び込むことになり兼ねない。例えば、株式投資では「戦争は買い」という有名なテーゼがあるが、今回のロシア・ウクライナ紛争の場合がどうなったのかは、言うまでもないだろう。

この意味で、「愚者は経験に学び、賢者は歴史に学ぶ」という格言が、今ほど必要とされている時もないのではないかと思う。では「経験」と「歴史」とは一体どう違うのか。ここで強調しておかなければならいないのは、「歴史」には人間の一生という短い期間に限定されないもっと長い時間軸の洞察が含まれているという事である。人間の一生という短い期間に限定された「経験」に関する洞察をいくら集めても、それは「歴史」に関する洞察には成り得ないということである。経験至上主義には、この長い時間軸に関する洞察が欠けていると言い換えてもよい。

さて、インフレであるが、世にはリフレ派という公式主義者が結構な数いるようで、このインフレを歓迎している。中には、これからバブルがやってくるという奇特な御仁もいるが、私の見立ては全く逆で、これからやってくるのはインフレ+不況、つまりスタグフレーションで、これから世界は大不況に突入していくことになる。それは、繰り返し述べているように今後の世界は分断され、ブロック経済化されていくからで、すなわちグローバル・サプライチェーンが分断され、いくつかの経済ブロックに再編されていくからである。結局のところ、世界経済は再編のための大混乱期を経て、最終的に縮小均衡を余儀なくされていくことになる訳である。前に”自由主義の終焉”と言った所以であるが、ここで押さえておかなければならない重要な視点は、これまでとは違って、このような世界では、資源を持つ国が圧倒的に優位に立つという事である。

ロシアに対する経済制裁は、ロシアを国際経済から徹底的に排除し、デフォルトに追い込もうとする試みだったと言えよう(実際、一時的にルーブルが暴落したために、今にもロシアがデフォルトするのではといったニュースも流れた)が、デフォルトどころか、むしろロシア経済は強くなり、ルーブルも経済制裁の以前の状態に戻ったどころか、対ユーロで史上最高値を更新してしまった。

それは、対露経済制裁がむしろロシア経済を返って強くしているからある。

というのは、(欧州委員会によれば)EUはガスの40%、石油の27%、石炭の46%をロシアから調達しているからで、資源を持つアメリカやカナダ・ノルウェイはともかく、資源を持たない他のEU諸国にとって、経済的に自滅の道をわざわざ選んでいるとしか私には思えない。何故なら、アメリカやヨーロッパが表向きはロシアの資源を締め出すと宣言したことで、原油価格が高騰し、その一方、裏ではヨーロッパは実際にはロシアの原油や天然ガスを輸入せざるを得ないからだ。そのため元々資源不足で危機的状況にあったヨーロッパはかなり厳しい状況にならざるを得ないだろう。しかもそれは原油や天然ガスだけではない。小麦など農作物にも飛び火してしまっている。つまり、EU諸国はわざわざ敵国ロシアの輸出品の価格をつり上げておいてから、輸入するという何とも馬鹿げたことをやってのけているのである。

従って、今後EUは資源をロシア以外から輸入する手立てを求めざるを得ないし、また実際にも、例えばスペインなどは割高ではあるが、カタールからヨーロッパへLNGを輸入するハブ基地を目指してすでに動き出している。その一方で、ロシアはロシアで、中国やインド、アフリカや中東諸国などへ資源を売る動きを見せてもいる。現時点で、この紛争がどのような決着を見せるのかはわからないが、こういった流れは加速することはあっても、元に戻ることはないであろう。つまり、ロシアへの経済制裁を機に、今後は資源の世界的サプライ・チェーンの再編が行われ、経済圏は多極化してゆくという事である。このような中にあって、資源を持たないEU諸国は相当な苦境に追い込まれていくことは火を見るより明らかである。現時点でさえ、インフレによってEU諸国の生活事情は相当にむごいことになっている。フランスでは、冬の暖房費が賄えない人のために現金給付をせざるを得ない始末で、ドイツでも燃料節約のために政府が毎日風呂に入らないようにという勧告を出したり、ガソリン価格の高騰のため、自動車通勤を止めて馬で通勤する人が現れたというニュースが流れた程である。

そして当然のごとく西欧に追随する、同じく資源を持たない日本は.言うまでもないであろう。日本ではまだそれほどインフレが進んでいないので危機感は希薄だが、EU諸国の惨状は将来の日本の姿である。それは近い将来、このインフレで、単に物価が上がるというだけではなく、生活必需品が手に入らなくなるということを意味している。電気やガスの供給にも支障が出てくるであろう。

現状、実質的に国民負担率が50%を超えているのにもかかわらず増税ラッシュが続いているが、→世界の一人当たりの購買力平価GDP(USドル)ランキングでは例年順当に順位を下げ続けて、現在36位で欧米諸国や韓国にさえ後塵を拝している始末。ここ数年の超過死亡数の異常さも相まって人口減少は歯止めがかかるどころかむしろ加速しており、人口動態的にみても、日本の将来はとても明るいなどとは口が裂けても言える状態ではないだろう。そこへ今回のインフレである。ほとんど日本経済は”詰んでいる”と言っても過言ではないと私は考えるのだが、どう思われるだろうか。

とは言っても、MMTの議論で指摘されているように、まだ→日本は世界最大の海外純資産を持っているという意見もあるかもしれない。ここで詳しくは述べないが、これに対しては、世界経済の多極化・ブロック化にともなって、これが不良債権化する可能性が十二分にあることを指摘しておこう。まあ、このことはロシアへのリース航空機がどうなったかを見てみれば容易に想像がつくと思うが、結局、”自由主義”を前提とした議論はすべてこれからは通用しなくなると言い切っても間違いではないという事である。

このように経済に限ってみても、8年後の2030年の日本の惨憺たる状況は、容易に想像がつくだろう。

これは、今日本は、内政だけでなく、外交政策の大転換を迫られていると言い換えてもよい。今後没落していく西洋と運命を共にしていくのか、それとも西洋追随をやめて、独自に別の生き延びる道を模索していくのか。ところが、岸田政権のロシアの経済制裁にいいねを押している日本国民を見ていると、どうも前者の道を変える気は毛頭ないように私には見える。まあ、民族にはその民族の生き方があるのでどうのこうの言っても始まらないが、この嬉々として西洋を追いかけて没落していく日本の姿は、後世の歴史家の目にはどのように映るのであろうか。

さてマクロの話が長くなったが、一気に視点をミクロに移してみよう。

このようなマクロの視点に立って考えると、インフレに対するアメリカFRBの考えは、私には楽観的に過ぎるとしか思えない。

Fed(連邦準備制度)が5月のFOMC会合で、通常の倍の0.5%利上げを行うとともに、2018年に世界同時株安を引き起こした時の2倍の規模の量的引き締めを発表したのを受けて株価は下がっているが、これまで低金利政策を続けてきた各国の中央銀行は大きなジレンマに立たされている。インフレを抑えるには利上げと金融引き締めを行わなければならないが、利上げと金融引き締めは、このように株式市場の下落を引き起こすからである。問題は、これまで続けてきたゼロ金利金利政策で、インフレ率を抑えるにはまるまるその分を利上げ幅で相殺しなければ、実質金利がプラスにはならないという点である。従って利上げ幅を大きく取らなければインフレが進行してしまい不況に突入してしまうが、かと言って大幅な利上げは株価の暴落を引き起こすことになる。

現在、FRBは中立の実質金利を0.5%と想定していて、金利を2.5%まで上げてそれで中立になると主張している。つまり、現在のアメリカのインフレ率は8%を越えているのにも関わらず、FRBはこれは一時的なもので、長期的にはインフレ率は2%まで低下すると見ていることになる。

5月26日に発表された最新のサーベイによるスタンスでは、今のインフレは一時的で、今後の数ヶ月で頭打ちと予想、5年先にインフレ期待は3%と、長期的な見通しの数字を3%に上げているが、基本的なスタンスには変更はないようだ。

→What Do Consumers Think Will Happen to Inflation?

私には、このインフレは一時的なものとは思えないし、ましてやインフレ率が2%や3%で落ち着くとは到底思えない。従って、FRBはソフト・ランディング政策に失敗し、ハード・ランディングがこの先に待ち構えているのはほぼ確実と見ている。それも長きに渡った低金利政策からのトレンド転換であるから、相当なハード・ランディングになるのではないかと思われる。恐らくFRBは後追いで、さらに金利を上げざるを得ない状態に追い込まれることになるであろうが、リセッションは避けられないだろう。まあ、どちらにしても、暴落は避けられないということである。

そして、市場はまだハード・ランディングを織り込んでいないので、暴落はこれからが本番ということになる。それはドルの暴落がまだ本格的に始まっていないことからも伺えるが、興味深いのは、真偽のほどは解らないが、日本人投資家は相場の最終局面に現れるというテーゼが、外国人投資家の間では常識になっているという話を聞いたことがあることである。思えば、ここ何年かのアメリカ株ブームに乗った日本人投資家達は、現在アメリカ株の下落に対しては円安で多少なりとも助かっているが、これから本格化する株の暴落に加えてドルの暴落のダブル・パンチで退場を余儀なくされるのではないかと思われる。

2020年の暴落時には、日米ともに証券会社の口座数が爆発的に増えたというニュースがあったが、現在株式市場は下がっていると言っても、日米ともに2020年の暴落時から見れば相当に高い位置にある。ということはこれらの新規参加者の殆どは、今回の下落で多少は減らしたとは言え、まだまだ十二分な含み益を持っているという事になる。恐らくこれらのノービス組が退場させられる水準にまで暴落しないと、今回のダウン・トレンドが終了してボトムをつけることはないのではないかと私は考えているが、ここまで悲観的な予想をしている市場参加者はあまりいないように見受けられる。けれども、あえて名前は上げないが著名な外国の投資家の中には同様の見方をしている人物が何人もいるようだ。勿論、自分で考えることが肝心だが、市場においては常に少数者の方に軍配が上がるというのも厳然たる事実である。

さて、最後に、これからやってくるスタグフレーション下の投資について少し私見を述べてみよう。

基本的にダウン・トレンドであるから買いだけで利益を上げるのは難しいだろう。分散投資でポートフォリオを多様化するパッシブ投資も、買い持ちになるので、勿論利益を上げられないだろう。かといって現金で持っていてもインフレで価値が棄損していくというダブル・バインドになるので、パッシブ投資としては、これからは金本位制に回帰していくので、金を買って寝かせておくというのが一番有効且つ簡単な資産防衛方法になろうかと思う。

アクティブ投資としては、”危うきに遊ぶ”ことの出来る一握りの投資家のみが生き残れる、相当に難度の高い難しい相場になるのではないかと考えている。恐らく、アベノミクス相場で輩出した”億り人”のほとんどが、また元の木阿弥に戻っていくことになろう。自分もその一人にならないようにしたいものであるが、さてどうなることやら。基本的には、インフレで下落する資産(株式や債券)を売り、上昇する資産(コモディティ)を買えばいいという事になるが、これまでもそうであったように、通常インフレが一回の景気後退で収まることはほとんどないので、複数回のインフレ対策が功を奏して、やっとのことでインフレが収まることになるということを考えれば、暴落が一回で済むはずもないので、この辺りの乱高下の見極めが出来るかどうかが、生死を分ける分水嶺になろう。

と言ったようなことで、以上のような極端に悲観的なシナリオを考えている人は稀だろうが、プランB或いはプランCとして心のうちに留めて置いてもらえれば、と思う次第である。