本ブログ 総目次へ戻る

このカテゴリの目次へ戻る

極端なデフレ政策の強行⇒流動性選好の歴史上かつてない亢進

ケインズを生かす

不良債権処理で金融機関は救えない

日銀は銀行勘定を毎月公表している。直近は2020年8月末のものである。

銀行は預金と貸出の利ザヤで商売しているものだ、と思っていたら大きな間違いである。

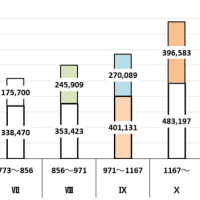

銀行にとって負債となる預金が865兆7563億円もあるのに対し、貸し出しは553兆7960億円と341兆円以上も不足している。

不足分は何で運用しているのだろうか。現金預け金とあるのは日銀預け金を含み一部は例のマイナス金利である。残りは有価証券である。有価証券の中身も、かつてメインであった国債は「異次元の金融緩和」という日銀の買い上げで79兆円弱に減り、あとは外国債55兆円強である。この外国債が危ない。円高に振れれば為替差損が発生するだろうし、円高の結果、その他の有価証券の価格が低下したら債務超過になる金融機関だって出てくるだろう。

資産のうち確定利回りで運用されているのは51.6%。あとは変動があるか、利回りがゼロかマイナスと言う資産で構成されているのだ。

金融の健全化を掲げた2001経済白書から20年を経て、日本の銀行の財務状態はここまで悪化したのである。

金融機関の財務状況が「健全化」したら成長軌道に再び乗ることができる、というあの学説はどうなってしまったのだろう。

流動性の罠から抜け出せない日本

流動性の罠については、以下で書いた。

ケインズを読む48 第15章 流動性への心理的誘因と営業的誘因

「流動性選好が事実上無制限になる可能性がある」ことをケインズは予言していた。現代日本の流動性選好は全ての銀行を溺死させる寸前に追い込むほど亢進している。

こういう状態への解もケインズは用意していた。

しかるに仮にこのような事態が起こったとしても、このことは、公共当局自身が銀行体系を通じ、名ばかりの金利でいくらでも借入れができることを意味しよう。

実際に行われたことは真逆であった。不必要な不良債権処理を強行し、頼みの綱だった国債まで銀行から取り上げてしまったのだ。「公共当局自身が銀行体系を通じ、名ばかりの金利でいくらでも借入れができることを意味」していたのに、政府は緊縮に走った。

これではまるで銀行の首を後ろから絞めておいて前から蹴り上げるようなものではないか。

問題は、不良債権処理と言うデフレ政策で需要を引き締め、その上に緊縮財政でさらに需要を引き締めてしまったことだ。その結果、今の日本では、既に回復のしようがないほど長期期待が崩壊してしまっている。

抜け出す道は、長期期待を復活させることである。それにはどうすればいいのか。

現状は「公共当局自身が銀行体系を通じ、名ばかりの金利でいくらでも借入れができることを意味」しているのだから、あとは何年間で、何に、いくら投資するかの知恵である。それが実行されるであろうという確信が長期期待を産む。

筆者には300兆円以上の「何年間で、何に、いくら投資するか」のプランがあるが、今はまだ書かない。なぜ300兆円以上か?銀行の預金と貸出の差が341兆円以上あるからである。

「場外乱闘篇 4:竹中白書は経済学の破壊であり、理論を信仰に代え、現実の経済をも破壊した」へ続く