おはよう御座います。

当ブログは、日々のニュースをもとに、今後の相場を予想するブログです。

<今日の私的材料>

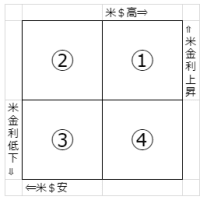

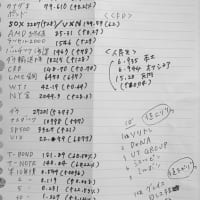

- マーケットの流れはまた米10年債金利に戻ってきた(マーケットが落ち着いた証拠か)。来週は米3/10/30年国債の入札あり。

バンカメ山田さん「FF、3%では足りない。∴更に利上げ加速する」→∴「夏場にサマーラリー来る」とも。

…マーケットの「9月に利上げを停止する」という見方が、ブレイナードFRB副議長によって否定され(『6・7月の50bpsは合理的だ』とCNBCテレビで。&『インフレの低下が無ければ、9月は同じく(50bpsの)利上げが適切だ』と)、「9月据え置き」を「それは難しい」と明確に否定したブレイナード。

…「ロシアをopecプラスの協調減産から外す」という米報道で原油が買われていたが、昨夜の「増産幅は予想よりも小さかった」で一旦売られ、その後再び「短期的な供給不安は解消されていない」というコンセンサスが浮上。それがマーケットの主流となり、結局、原油WTIの終値は116.87(↑1.61)。

…$高が一服しての昨夜NYの上昇(10年債金利低下で)。

現在、$指数が20年ぶりの高値となっており、昨夜NYのGOLDは上昇。$指数との連動相場継続中。

米20/30年債は売られているも、2/10年債は買われた昨夜NY。

→昨夜はマイクロソフトが「$ベースにすると収益が目減りする」で、売り上げを下方修正(も、大きな⇓とはならなかった)。

→∴「これから、米企業の多くが『$高で収益⇓』を発表してくると見られる」と日経FT:としまさん。

…中国CCTV。「上海協力機構加盟国の若手のフォーラムが昨日から上海で開催されている」という報道。物凄いメッセージ性(女子多数らしい)。

- 近藤しゅんすけさんの見立て。(6/1 WORLD MAEKETZ)

…6/14.15のFOMCと、BS保有資産(債券)の償還日(6/15)のピークが重なる(『自然減』を目指すとして、『再投資はしない』とFRBは言ってるので)。

→∴6/15には何が起きるか分からない(ごっそり資金がなくなる)(ここでリスクをとるのはギャンブル。負けが込んでいるヘッジファンドしか来ないので、ここで勝負をしない方が良い。買ってる人はココで勝負などしないので、と近藤さん)。

…7月:下期入り。スケジュールがタイトなので、

-

-

-

-

- 7月のFOMCで50bps利上げ

- 9月からはQTが強化される。&9月50bps利上げの可能性

- 7/26.27 FOMC・8月末ジャクソンホール

- 9/20.21 FOMC

- 11/8米中間選挙

- 11月:中国共産党大会(未定だが、10月or11月。11月の方が確率高いと見られる)

-

-

-

&「9月利上げ・QT強化」が見えているので、ヘッジファンドは9月にアロケーションは組まないと見られる。

→∴「金利上昇・長期のボラが上昇する」とヘッジファンドは読むので、9月以降は株・債券は軟調になると見られる。

→∴「7~9月まで」の、この2か月間(7.8月)が勝負所(サマーラリー)となる。

→「中立金利まで来ているか(パウエルアナウンスetc. )」が10月11月には分かってくるので(ヘッジファンド決算の兼ね合いもあり)、∴11月が大勝負所になると考えている(11月は中間選挙なので、利上げはやらないとの見立て)。

…米・FFレートが「0%金利」から「4%」になっていくのはもう分かっているので(&QTだし)。=市場からマネーの量が減るということ。

-

-

-

-

- 2%だと「リスク資産」で収益を上げなければならなかった。

- →「4%」なら株の配当よりも国債の方が安全安心。リスクも無い。

- →∴「リスク資産に割り振る分は少なくて済む」

- =リスク資産(CP・HY・コモetc. )投資比率が落とされることは間違いない。

- →「株から債券へ」という設計図になってくる(11月以降に)。

- →∴「投資の景色が変わってくる(株の魅力・必要性が無くなる)」。「金利がどこまで上がるか」を見ながらの年末。

-

-

-

よろしくお願いいたします。

※コメント投稿者のブログIDはブログ作成者のみに通知されます