k_2***** | 14時間前

失業者が溢れようが、GDPが下がろうが、日経平均が暴落しないシステムをアベノミクスは作りました。日銀ETF、年金GPIF、NISA等の奨励で資産運用を続けるという国家施策です。さらに、日銀、ゆうちょ、ソフトバンクGは、ゴールドマンサックス証券を通じ、巨額の危ない外債を抱えています。大恐慌となり、何年も回復しない事態になれば、年金制度は完全に崩れてしまうでしょう。資産運用と国民生活は「一蓮托生」になってしまいました。政府自民党が決めたことです。もう、後戻りは出来ません。

コロナショックで「年金」がアブない…将来世代を襲う「厳しい現実」

4/7(火) 6:01配信

現代ビジネス

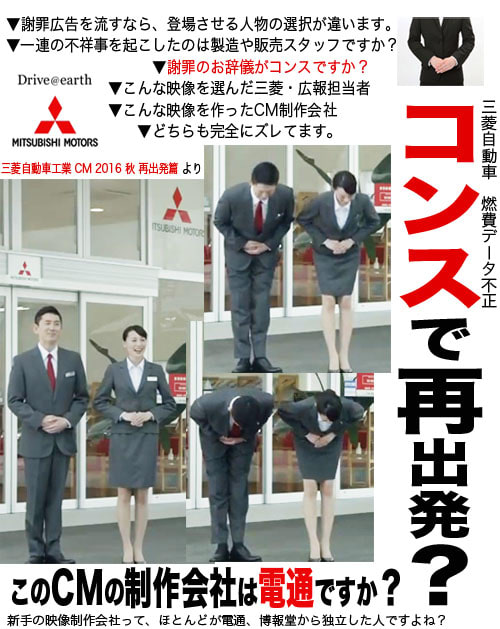

コロナショックで「年金」がアブない…将来世代を襲う「厳しい現実」

写真:現代ビジネス

コロナショックの甚大な影響

大手シンクタンクが相次いで新型コロナウイルス感染拡大による世界同時株安の影響を受けて公的年金を運用するGPIF(年金積立金管理運用独立行政法人)が2020年1~3月期に17兆円を上回る損失を出した(正確には運用資産を減らした)可能性が高いことを報じている。

【写真】コロナ不況なのに「意外と売れているもの」一覧

GPIFが失った17兆円というのは2018年10~12月の14.8兆円を上回る過去最大規模であるのと同時に、1年間の公的年金給付額の3分の1程度に相当する大規模なものだ。

大和総研は4月3日に公表した特別レポート「コロナ・ショックと世界経済」の中でメインシナリオ(新型肺炎の流行期が日本で5月、欧米で6月、中国で4月に収束)として新型コロナによって2020年の日本の実質GDPが21.7兆円押し下げられるという予測を示しているので、GPIFは2020年1年間のGDPの減少とほぼ同規模の年金資産減少に見舞われたことになる。

GPIFの運用資産が17兆円減少したことに対して「GPIFは市場運用を開始した2001年度以降これまで75兆円もの収益を上げており、長期的に見れば17兆円程度の資産の減少など問題ではない」という意見も根強くある。

しかし、このGPIFがこれまで上げてきた収益は現金として貯められているわけではない。実際に昨年末時点でGPIFが保有している「短期資産」は5兆7334億円に過ぎない。それは、GPIFの収益は年金特別会計に納付されるほか、運用効率を上げるために株式や債券に再投資されているからだ。

これまで累計で75兆円ほどの収益は既に年金特別会計を通して年金として給付されているか、リスク資産に再投資されている。

つまり、GPIFがこれまで獲得してきた収益のほとんどは、既に年金給付に使われたか、今々リスク資産にさらされているかのどちらかであるため、これまで75兆円もの累計収益を上げてきたといっても今後の年金給付が大丈夫ということにはならない。

日本の株式市場が直面する「厳しい現実」

GPIFの運用資産が増えた、減ったという話題はメディア等で報じられている。

しかし、「年金財政を概ね100年間で均衡させるため、当初は年金給付の一部に積立金の運用収入を充て、一定期間後からは運用収入に加えて、積立金を少しずつ取り崩し、最終的には概ね100 年後に年金給付の1年分程度の積立金が残るよう、積立金を活用していく財政計画が定められています」(2018年度GPIF「業務概要書」)ということが報じられることはほとんどない。

ポイントは、2019年末時点で約169兆円に及ぶGPIFが運用する年金の積立金は「一定期間後」から少しずつ取り崩されることが決まっていることと、「運用収入に加えて」「積立金を少しずつ取り崩す」というところ。

問題は「一定期間後」というのがいつになるのかという点である。そのヒントが昨年発表された5年ごとに行われる「財政検証」で示された163通りものシミュレーション中の慎重な経済見通しに基づいたケース(ケースV)に基づいた「公的年金の財源と給付の割合」に見て取れる。

この「ケースV」の前提となっている「物価上昇率0.8%、賃金上昇率(実質<対物価>)0.8%、運用利回り(スプレッド<対賃金>)1.2%」という当時としての「慎重な経済前提」は、現状あるいは2020年の経済見通しと比較すれは「夢のような経済前提」だ。

今となっては「夢のような経済前提」でも2020年度から年金給付の財源として「積立金から得られる財源」が使われ始める見通しになっている点には要注目である。

年金給付の財源はその年の保険料収入と税金で9割程度が賄われており、GPIFの積立金運用に伴う短期的な市場変動は年金給付に影響することはない。

しかし、新型コロナウイルス感染拡大による経済低迷によって、経済に連動する保険料収入と税金が減少することはほぼ確実である。こうした環境で問題になって来るのが「運用収入に加えて」という部分である。

コロナウイルス感染拡大による市場の混乱によってGPIFの保有資産が17兆円以上目減りしたということは「運用収入」が失われたということである。

仮に保険料収入と税金に加えて運用収入も想定額に届かなかった場合、所定の年金給付財源を確保するためにはGPIFの積立金を取り崩して不足分を補うということになる。それは、経済と金融市場が混乱する中で株式や債券を売りに出すということである。

株式市場が大幅に下落する中で資産の売却に迫られる構図は、1990年のバブル崩壊局面で投資信託運用会社が経験した、大量解約に対応するために株価が大幅に下落するなかで株式売却を迫られ、その売りがさらなる株価下落と基準価額の下落を招き、さらなる解約を生むという地獄絵図の再現である。

GPIFは2019年末時点で5.7兆円の「短期資産」を持っているので、年金給付の財源として必要になる資金がこの範囲内であれば世界同時株安という状況の中で無理に保有株式を売却する必要はない。

しかし、それは「短期資産」で大きく値下がりした株式を購入することを放棄することであるから、株価が元の水準に戻らない限りGPIFの資産が元に戻れないということでもある。

新型コロナウイルス感染拡大によって経済と金融市場が混乱をきたしても、GPIFの積立金の取崩しをすれば、「株価の下落が年金給付に直ちに影響を及ぼすことはない」。

しかし、想定より早くGPIFの積立金を年金給付の財源として使い始めるということは、想定より早くGPIFの積立金が枯渇するということでもある。

つまり、足もとの株価下落による悪影響を受けるのは「現在の年金世代」ではなく「将来の年金世代」だということである。こうした状況でも「年金は長期運用だから目先の損失などで騒ぐ必要はない」といっていられるのだろうか。

新型コロナウイルスの影響が過ぎ去れば株式市場もV字回復するという期待を抱く人も多いはずである。しかし、日本の株式市場に限っては大きな期待を抱かない方が賢明そうだ。

日本という「リスクが残る国」

政府はこの1週間「緊急事態宣言に至る前のぎりぎり持ちこたえている状況」という見解を維持している。

確かに、日本の新型コロナウイルス感染者数は、感染患者の増加のスピードを抑え感染者数のピークを先送りするという基本方針が功を奏しているのか欧米に比較すれば低く抑えられている。

日本のこのような基本方針によって医療崩壊もギリギリのところで避けられた格好になっているが、金融市場にとってそれが必ずしも好結果をもたらすとは限らない点には注意が必要だ。

この先の新型コロナウイルス感染拡大状況は有効な治療薬やワクチンがいつ登場するかにかかっているが、現時点で見込まれていることは、感染拡大速度の速い欧米の方が、感染ピークを先送りするという基本方針で臨んでいる日本よりも感染のピークが早く訪れ、そして早く収束に向かうということだ。

1年間といった長い期間で見れば日本の方が感染者や死者の累計は低くなるかもしれないが、金融市場にとっての問題は「時間軸」である。

欧米諸国で感染者数が拡大している現在の局面での日本の立ち位置は「比較的安全な国」だ。

しかし、欧米の感染者数がピークを越し減少し始めた局面を迎えると、日本の立ち位置はこのまま感染者数を医療崩壊の起きないギリギリのところで維持できたとしても、「感染者数がピークに達していない国」「新型コロナウイルスのリスクが残る国」に変わってしまう。

こうした見方が世界に蔓延することは、東京オリンピックを来年7月に延期した日本経済にとって好ましくないことであるうえに、こうした方向性の差は日本の株式市場に逆風を吹き付ける要因になりかねない。

感染者数が「緊急事態宣言に至る前のギリギリのところにある」状況を維持できることは日本社会にとっては好ましいことだ。

しかし、感染のピークを医療崩壊に見舞われた一部の欧米各国とほとんど同じ時期に前倒しに出来なければ、日本は「世界同時株安」の仲間に引きずり込まれるだけで、「世界同時反発局面」では仲間外れにされるリスクがあることを忘れてはならない。

それは、GPIFの運用成績が回復しないことであり、将来世代の年金給付に支障をきたすということだ。

近藤 駿介(経済評論家/コラムニスト)

atamikousuke2 | 9時間前

団塊の世代の給付を減らすとかで

返信0

2

0

ont***** | 14時間前

コロナで老害が半減すれば、なんの問題もない。

返信0