おはよう御座います。

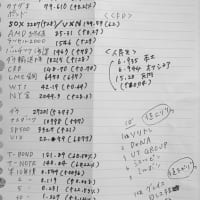

当ブログは、日々のニュース・バルチック海運指数・SKEW指数・VIX指数をもとに、東証1部(1482:米債ヘッジ・1552:VIX短期・1679:NYダウ・2561:日本国債)…の始値を予想するブログです。

<今日の私的材料>

- 予言者・みずほ証券投資情報部マーケットストラテジスト中島三養子。

…1/12(水)MXテレビ:ストックボイスでの中島さんの「今年のリスク」。

①日本:4月4日~の東証再編。

②米利上げ:3月に利上げ開始なら、”年4回の利上げシナリオ”となる。

→QT(FRBのバランスシートの負債処理=BRに丸投げして売り?)。∴負債の叩き売り→安値で拾いたい人多し。

→”FRBのBS(バランスシート)重荷”に警戒しているマーケット。

→も、「QTを早期にやる」ということは「米経済活動が強い」の表れなので、

→∴「利上げペースも緩やかになる」と見ていた中島さん。「∴大きな戻り相場になる」とも。

③米:中間選挙(トランプが出てきたら、米中摩擦⇑と見られる)

④気候変動リスク(天災・自然災害)

↓↓総括すると↓↓

Ⓐ「ロシア vs 中東」「ロシア中東 vs 米」「米NATOウクライナ vs ロシア」etc. の地政学リスク。

Ⓑ「原油は90$が天井と見ている」と中島さん。天然ガス価が落ち着いた、リビア施設も落ち着いたetc. 。(米原油在庫減。2018年以来の低水準)

…今朝7:50BS1ニュース。「国民・ファーストの会、参院選で選挙協力を検討」

→昨日に小池都知事は、経団連・経済同好会それぞれと会合を持ち、そこで首相以上の力量を見せて言いましたが。

(オミクロン拡大で労働力不足となると予測、∴インフラの保全(トラック運転手や公益に携わる人員の確保のため、今のうちにルールの改変を、と)

何かあるのだろう、とは思っていましたが(国政復帰とか?)。今朝のニュースで「国民民主党と都民ファーストの会が”意見交換会”を立ち上げた」と言うニュース。本日2回目の意見交換会があり、会合の後に7月の参院選での協力を表明するとの事。

∴これは、百合子都知事の国政復帰?それとも2Fの力が再び⇑?

…ブリュッセルでのNATOとロシアの会合。溝埋まらず。

-

-

-

- NATO側「露の要求受け入れられない」「も、対話継続が重要。今週の一連の会合が重要」「ウクライナ国境に配備しているロシア軍を撤退させろ」と。

- ロシア側「NATOは東方に拡大してくるな」

-

-

「そろそろ”レガシー”を作り始めようと考えている筈のプーチン(とマーケットは見ている)。∴”NATOの東方拡大阻止”は譲らないはず(旧ソ連国を手元に置きたいロシア)」と見られています。

∴このままNATO側とロシアが平行線のままであれば、何か有事に発展する?(先週の韓国・台湾での戦闘機の行方不明)(米の軍力を分散するために、同盟に台湾も同時期に揺さぶらせる?今週来週?)

しかし、あるとしても北京五輪後。(中国=党大会のある年にイベント失敗はしない、という則アリ)

AM8時のBS1「キャッチ」の解説では、

-

-

-

-

-

- NATO:ロシア軍のウクライナへの進行を懸念している。

- ロシア:↑を否定している。

-

-

-

-

→1/10の米露高官協議、1/12のロシアNATO協議は、両方ともに全く歩み寄らず。も、NATO側の「対話へ招待する」を拒否しなかったロシア、とも。

-

-

-

-

-

- ロシア:NATO側の要求に反応なし。

- NATO:ロシア側の要求をきっぱり跳ね除けた。

-

-

-

-

1/13オーストリア・ウィーンで開かれるOSCE(ヨーロッパ安保協力機構)の会合(5ヵ国参加)に初めてウクライナも参加するが、NYタイムスは「本格的な交渉ではないので道筋は付けられないだろう」と。∴更なる軍事的発展へと繋がるのか、とも。

- 極めて冷静だったマーケット。米CPI幅広く上昇拡大だったが(特に住居費 ↑4.1%)。ベージュブックは「インフレ率上昇の伸びは鈍化した」。

…米CPI、総合は前年比⇑7%(市場予想通り)。コア(食品・エネ除いたもの)は⇑5.5%の伸び(40年ぶりの伸び率)。前月比で見ると、総合は低下・コアは上昇。

住居費(家賃)の上昇は家計圧迫因となるので「FRBの利上げ引き締めペースにはまだまだ警戒」と日経FTトシマさん。

…昨夜MX:WORLD MARKETZ。anotherStage近藤さん。

-

-

-

-

- 米20年物国債ETF(超長期国債ETF)の売り圧力が強い今。→短期金利(短期国債)&直近物現物(T-Bill、米財務省証券)へシフト集中している今。

- 1月FOMC、3月FOMCに向かい(2・4月はFOMC無いので)要警戒。

- FRBは、テーパーのうちの”モーゲージ債買いオペ額”をさらに減少させてくると見ている(インフレ潰しで)。

- →代わりに、米国債の買いオペ額を上げてくると見ている。→イエレン財務長官が「米国債を買う」的発言をしたので。

-

-

-

→∴世界中から米国債に資金流入すると見られている。

日本:TOPIXは3月年度末に波乱が起こる、と近藤さん。

- NYホリコさん。

…米CPI:高かったが、既に織り込み済みだったという事。今の注目点は「市場予想を上回るかどうか」だけ。

※CPIの総括としては、①先行物価を示しただけ(6ヵ月先の)。②長期インフレ圧力の心配はない。

…「FRBはタカ派に転じた」とマーケットで言われているが。

→「年後半はデフレ圧力が強くなってくると見ている」とホリコさん。

今はサプライチェーン問題・加の天候不順での木材価格上昇などがあるが「いずれ必ず落ち着く。今年5月からは価格(コモの他、”モノの値段”も)が下落へと転じる」とも(ホリコさんは5圧に利上げ開始と見ている?)

→「先(終了)は見えているのだけれど、足元ではまだ高い」という状況な今。

…年初~の米マーケットの荒れ。

→この1年半(コロナショック以降)、金利差がこんなに大きいことは過去に無かったレベル(レディット民たちの右往左往が因)。金利に非常に敏感になっているこの1年半。

→”FRBの利上げ”を2重にも3重にも織り込んでいる今。悪い方しか見ていないレディット民。「FRBの引き締め」ばかり見ていて、「悲観的すぎるのはプロの目線ではない」と。

→「これから始まる米決算はかなり良い+米景気も良い」という事実を無視している今のマーケット。レディット民。

(以前ホリコさんは『レディット民は必ず痛い目を見るだろう』と…(プロの手口を見抜けずに))

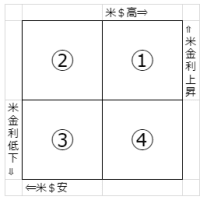

…米10年物国債:1.78%での攻防な今。

→先進国の中でNo.1に安定している国の国債なので、世界中から米国債に資金が流入し始めると見られている(利上げ開始直後から)。

→∴米$高へと(米国債が買われる=米$が買われる)。

→∴米物価⇓へと。∴米デフレ圧力が強くなっていく。

→∴(今の)インフレ圧力は緩和されてくる、と見られる。

→∴利上げが始まれば、金利から目が離れて、マーケットも落ち着く(上昇方向)。

→∴「今年の米は軽く(GDP?)4%行く」「PCR検査場に行列無くなったので、峠越えた」

よろしくお願いいたします。

※コメント投稿者のブログIDはブログ作成者のみに通知されます