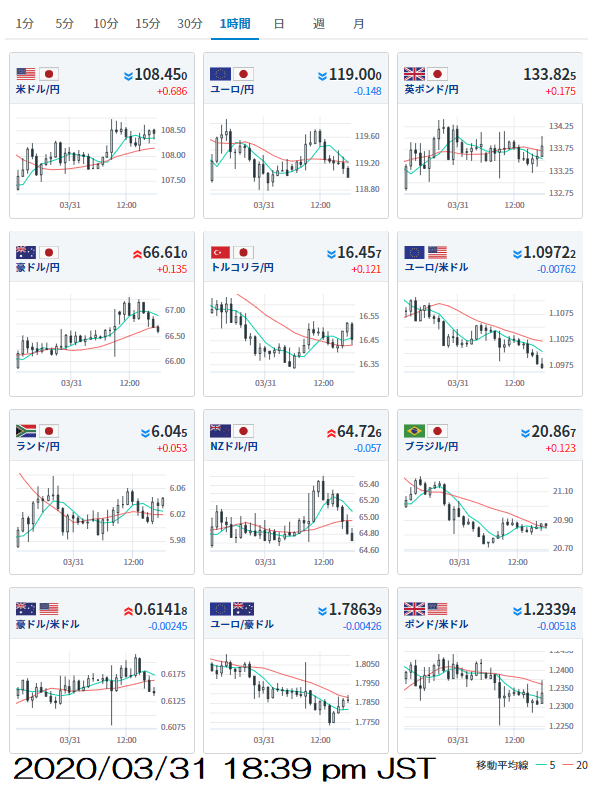

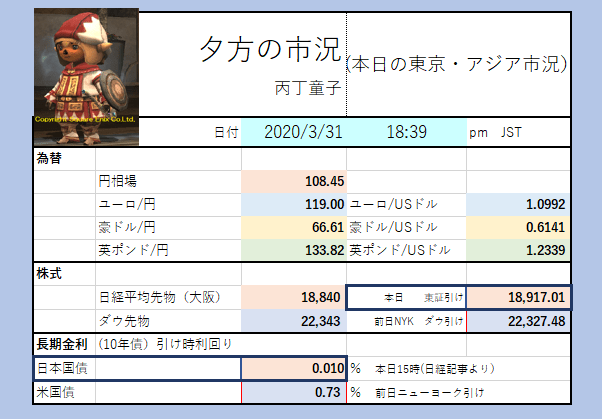

東京00日0現在 円は、108.45、ユーロは、119.0/1.0992、豪ドルは、66.61/0.6141、英ポンドは、133.82/1.2339近辺 . . . 本文を読む

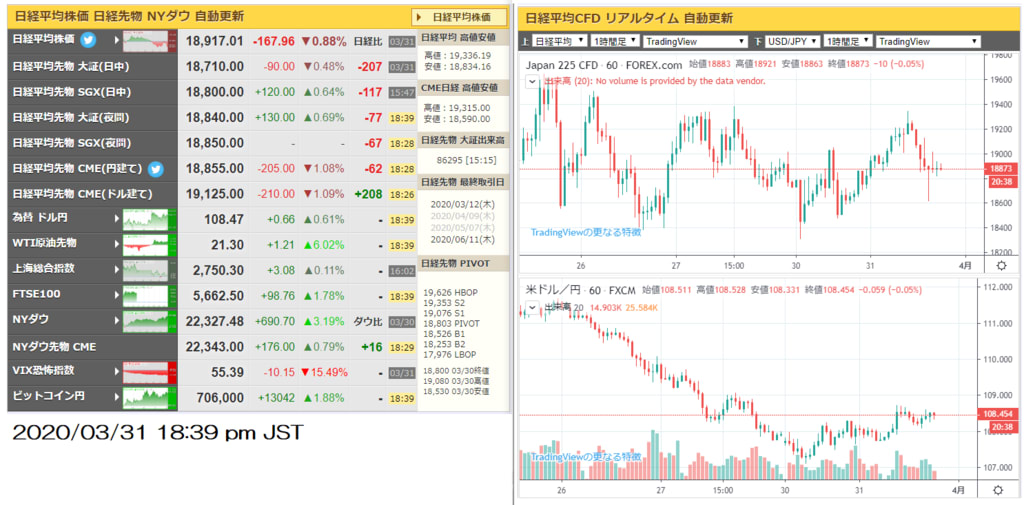

〇株続落(18917)「新型コロナウイルスの感染拡大による国内の経済停滞が長期化するとの懸念が相場を下押しした。自動車や鉄鋼、銀行などの下げが目立った。中国の景況感改善を好感した買いの勢いは続かなかった。国内機関投資家の多くが様子見姿勢で積極的な売買を見送るなか、相場は短期筋の売買に左右される展開となった。新年度入り直後は金融機関などによる売り観測があるほか、新型コロナを巡る「非常事態宣言」が近日中に発動されれば、相場の下落圧力が一段と強まるとみた短期筋の売りがかさんだ。午後は下げ幅を250円程度まで拡大した。中国の3月の製造業・非製造業購買担当者景気指数(PMI)が大幅改善したのを支えに、日経平均は心理的節目の1万9000円を上回って推移する場面も目立った。ただ、いち早い回復が期待される中国と比べた国内経済の先行き懸念は根強いとあって持ちこたえられず、年度ベースでは2017年3月以来となる1万9000円割れで年度末を迎えた」。

〇債券下落(利回り上昇0.01%)「30日の米債券相場の下落や、日本の経済対策に絡んで国債発行が増えるとの見方から国内債には売りが先行。2年物国債入札が「低調」な結果となり債券需給の緩みを意識した売りも出た。取引終了にかけては押し目とみた買いも入り長期金利の上昇幅は縮小した。米国では新型コロナウイルスに対応するための大型経済対策が成立し、30日の米国株が上昇して相対的に安全資産とされる債券は売りが出た。国内でも新型コロナに対応した経済対策の財源を賄うため国債が増発するとの一部報道もあり、幅広い年限の日本国債に売りが出た。長期金利は0.025%まで上昇する場面があった。財務省が実施した2年物国債入札では、大きければ低調な入札とされる平均落札価格と最低落札価格の差(テール)が2016年7月以来の大きさに拡大した。国内外の投資家から需要が集まらなかったとの見方が広がり、長期債にも需給の緩みを意識した売りが出た。幅広い年限の新発債に売りが出た。新発2年物国債の利回りは前日比0.025%高いマイナス0.140%、新発30年債利回りは同0.025%高い0.420%に上昇した。先物中心限月である6月物の終値は前日比16銭安の152円57銭と反落した」。 . . . 本文を読む

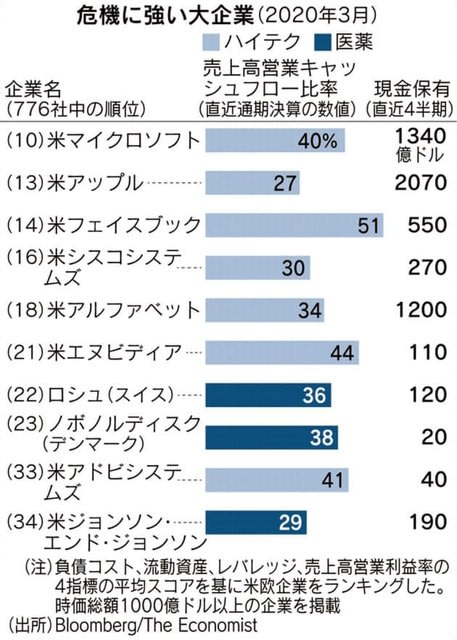

(表は 危機に強い(米欧)大企業 )先進国では政府や経済学者が新型コロナウイルスの感染拡大に伴うロックダウン(都市封鎖)の経済的影響を試算しようと躍起になっている。この混乱の中で少なくとも1つだけ明らかなのは、今後は一握りの力のある企業がさらに影響力を増していくということだ。一部の企業は金融の安定に貢献している。米製薬大手ジョンソン・エンド・ジョンソンの債務保証コストはカナダ政府のそれよりも安い。米アップルが抱える手元資金は2070億ドル(約22兆円)と、ほとんどの国の財政刺激策の規模を上回る。英蘭日用品大手ユニリーバは多くのサプライヤーに支払いを迅速化し、資金供給を急いでいる。これらの「勝ち組」企業は長期的には、弱体化した競合他社より積極的に投資したり、あるいはそういった競合を買収したりすることによって市場シェアを拡大していく。ただし、パンデミック(世界的大流行)後の世界では、これらの優良企業には社会的な制約が課されていくことになるだろう。■景気後退は弱小企業を淘汰 今回は通常の景気後退と比べ、期間こそ短かそうだが、売り上げと利益はより急激に低下するだろう。その激減ぶりは、渡航制限や外出禁止の影響を直接受ける一部の企業にすでに表れている。 ■危機に強い企業をエコノミスト誌が算出 では、どの企業が勝ち組なのか。企業のレジリエンス(困難な状況に直面した際の強じんさや回復力)を推しはかるため、本誌は欧米の上場大企業800社強を調査し、債務保証コスト、営業利益率、手元資金、レバレッジの4つの指標の平均スコアを取った。中規模でもこの数値が高い企業はあったが、時価総額と利益の両方が大きい大企業ほど高いという傾向が見られた。(* 日経 記事 The Economist より) . . . 本文を読む

写真は 米、新型コロナ感染者16万人突破 NYに米軍病院船(7:44更新) 日経 電子版より

映像(動画)は、自分が見たビデオニュースで、日付順になっています。最後の3つはHPのTopページです(CNNとBBCは英語)NHKは時事英語の学習教材となっています。 . . . 本文を読む

〇ダウは反発(22327)「米政府の大規模な経済対策が前週成立し、景気への過度な懸念が後退したうえ、新型コロナウイルスのワクチン開発への期待も高まり、買いを後押しした。月末とあって、今月の急落で低下した株の構成比を元に戻すリバランス(資産構成の再調整)の買いも入りやすかった。9月までにワクチンの臨床試験を開始すると発表した医薬・日用品大手のジョンソン・エンド・ジョンソン(J&J)が8%上昇し、ダウ平均を押し上げた。3月に入って下げが目立っていた石油のシェブロンや金融のJPモルガン・チェースなどの上げが目立った。大型ハイテク株が軒並み大幅高となった」。

〇原油は続落(20.09)「トランプ米大統領が、全国民に求めている行動制限を当初の3月末から4月末まで延長すると発表した。長期化による経済の停滞で原油需要が一段と落ち込むとの懸念が強まった。一時は19.27ドルまで下げた。2002年2月以来、18年ぶりの安値。30日にはトランプ氏とロシアのプーチン大統領が電話会談で原油市場に関する2国間協議を開催することで合意した。ただし市場への影響は限られた」、金は続落(1643.2)「外国為替市場でドルが対主要通貨で買われ、ドルの代替投資先とされる金の売りを誘った」。

〇米国債は反落(利回り上昇0.73%)「米株式相場が大幅に反発して終え、相対的に安全資産とされる米国債の重荷となった。新型コロナウイルスのまん延を受けた米経済活動の落ち込みが長引くとの見方から、債券買いが優勢になる場面もあった。米株式相場が午後に上げ幅を拡大し、主要株価指数が3%あまり上げて終えた。前週から戻りを試す展開となっており、リスク回避姿勢が強まった局面で買われやすい米国債からの資金流出につながった。午前は買いが先行し、債券相場は高く推移する場面もあった。トランプ米大統領が29日、全国民に求めている行動制限の期限を4月末まで延長した。米国ではニューヨーク州を中心に感染者数が急増しており、米全体は15万人を超えた」。

〇日経平均先物夜間引けは、19100。

〇(為替)「新型コロナウイルスの感染拡大の収束の兆しがみえず、低リスク通貨の円に買いが優勢だった。ただ、米株相場は大幅上昇し、低金利で投資資金の調達通貨とされる円には売りも出て、方向感は乏しかった。」

14:00更新 . . . 本文を読む

新型コロナウイルスの感染拡大が続く米国で、トランプ大統領の支持率が各種世論調査で相次ぎ就任以来最高を更新している。ただ国家的危機に対処する米大統領の支持率上昇の通例に照らすと、押し上げ効果は勢いを欠く。深まる党派の分断が影を落とし、野党の支持層を取り込めていないためだ。再選がかかる11月の大統領選へ綱渡りの政権運営が続く。米調査会社ギャラップはトランプ氏の支持率が49%とこれまでの最高に並び、米紙ワシントン・ポストも48%と不支持(46%)を初めて上回った。政治サイト、リアル・クリア・ポリティクスがまとめた各種調査の平均支持率は47.3%と同じく最高となった。ギャラップでは新型コロナへの対処を60%が評価する。「目に見えない敵と戦っている。この戦争に勝たないといけない」。トランプ氏は新型コロナの封じ込めを戦争にたとえ、連日の記者会見で国民への協力を呼びかけて政権の取り組みをアピールしている。自らを「私は戦時の大統領も同然だ」と力説したこともある。有事に際して米大統領が求心力を高め、支持率も上がるのは歴史が教えるところだ。ギャラップによると、米同時テロの前後でブッシュ(子)元大統領の支持率は51%から最高で90%に、湾岸戦争に臨んだブッシュ(父)大統領も64%から82%にそれぞれ急上昇。太平洋戦争につながる真珠湾攻撃を受けたフランクリン・ルーズベルト大統領は72%から84%となり、後に4選を果たした。これは「ラリー・アラウンド・ザ・フラッグ」(この旗に集まれ)効果と呼ばれ、その危機が(1)国際的(2)米国、特に大統領を巻き込む(3)明確かつ急激である――場合におきうる。この理論を提唱した政治学者のジョン・ミラー氏によると、必ずしも物理的な戦闘行為を伴う危機でなくても当てはまるという。もっともトランプ氏にとっての浮揚効果は、過去の大統領と比べると明らかに小さい。民主党の選挙ストラテジスト、マイケル・トルヒロ氏は「これほどの危機では本来なら支持率が7割ぐらいになってもおかしくないはずだ」と指摘する。最大の要因は民主支持層の低い評価だ。ギャラップの調査では共和党政権のブッシュ(子)氏の場合、同時テロ前後で民主支持層の支持率が27%から84%に上昇した。今回は7%から6ポイント上がっただけにとどまる。(* 日経 記事より) . . . 本文を読む