本ブログ 総目次へ戻る

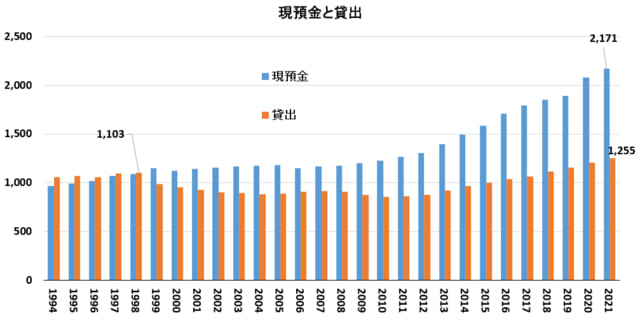

以下のグラフは国民経済計算の「2.民間・公的別の資産・負債残高」から筆者が作成したものである。民間部門(家計+企業)の資産を元に現預金と貸出を抜き出した。

現預金と貸出がきれいに対応するわけではないが、注目すべきは1998年までは貸出が現預金を上回っていたことである。そんなことができるのか、と思われるかもしれないが、銀行全体には信用創造という機能がある。現金で決済してもその多くは預金として戻ってくる。そもそも口座間決済なら現金は銀行全体からは出て行かない。同じ現金を複数の人に貸すことができるのだ。バブル発生の原因ともなる。

次のグラフは現預金マイナス貸出を示している。いわば資金の余剰だ。

日銀の資金循環統計では金融機関の純債務は400兆円超といったところだから、500兆円ほどが手元流動性ということになる。ならないかもしれないが・・・。

仮にこれ(貸出÷現預金)を、言葉の通常の定義とは違うが、預貸率と名付けると1998年までは預貸率が1を超えていたということになる。諸賢にはお分かりだと思うがバブルの名残である。

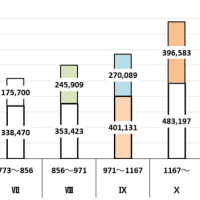

法人企業統計の金融機関借入を追うと次のようになる。

1998年から2007年にかけて200兆円弱の債務が清算されている。年間20兆円が引き上げられ今に至る長期停滞の基礎を作った。2021年になっても最高額には追い付いていない。げに恐ろしきはバブルの発生とその崩壊である。

日本経済は、未だに、バブルの後遺症に苦しんでいる。それはバブル崩壊後の金融財政政策に原因がある。借りた金を清算することが経済の目的となってしまったのである。当時は企業だった。今は政府がそれを追求している。

債務は清算すればいいものだろうか?

債務はなければない方がいいものだろうか?

借金が悪なら貯蓄も悪ということになる。借りてくれる人がいない貯蓄は何も、全く何も産み出さないからだ。財務省も、会社の経理(それもメインバンクから派遣されたような)もこれが分かっていない。

政府を含めた日本全体が貯蓄を始めれば、それを誰が借りてくれるのか。企業が資金を吸収する主体に、もう一度なるために何が必要とされているのだろうか?

もちろん答えは需要である。

預貸率の正確な定義は?野村證券に聞いてみた。