本ブログ 総目次へ戻る

ここまでで主張してきたことは

- 商品の価格は需給バランスでは決まらない。利潤が最大化するところで供給は止まり、その時全ての需要が満たされているか、完全雇用が実現されているかは分からない。

- 先進国では「有り余る富(貨幣)」が発生する。逆に言えばこれが先進国の定義である。

日本は後進国になった、三流国だ、と言い募る人々がいる。これはそういう人々のポジションだからご勝手にと言いたいが、私のような年寄りには「ジャパン・アズ・ナンバーワン」と浮かれていた人々を思い出してしまう。正に真逆なだけである。

日本は「先進国」である。先進国だから先進国特有の「有り余る富」という症状が出ているのだ。

国民経済計算の資金収支編を見てみよう

これは海外に投資等で流出した分を含んでいない。

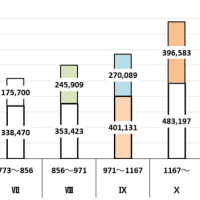

2014年~2022年の9年間で152兆円に及ぶ。9年間の平均は約17兆円である。

さらに海外流出分も資金過剰と見なせば下図のようになる。

海外流出分を足すと、9年間の合計で303兆円、年平均34兆円となる。

筆者はここで企業の海外進出の是非を問うつもりはない。国内投資と海外投資を比べて、どちらが有利かという選択を行っているだけだ。日本を貧しくするために資金を海外へ流出させているわけではない。国内の有効需要の水準を上げればいいだけである。

当ブログでは度々貯蓄・投資バランスということを言ってきた。先進国の金融財政政策の基本に据えなければならない概念だが、聞かなくなって久しい。50年近いのではないだろうか。

前項で

貯蓄>投資 なら経済は縮小し

貯蓄=投資 ならゆるやかに成長し

貯蓄<投資 なら急速に拡大する

と主張した。

現在貯蓄が投資を上回り、毎年余剰貨幣が積み上がっているのは上で見た通りである。これはよほどの規制緩和至上主義者でもない限り、共通認識だろう。

ではその理由は何だろうか。投資の側から考えてみよう。

新自由主義(政府・中央銀行の金融財政政策を否定する)の立場からはこういう主張が出てくる。「規制によって投資の機会が奪われているのだ」と。

例えば高度経済成長期に都市近郊農地の住宅への転用を厳格に禁止していれば、住宅不足に陥り、住宅とそれに関する投資・消費は得られなかっただろう。住宅関連に限らず他の産業も人が集められないという深刻な問題に直面したかもしれない。

そんなことは起きなかった。実際には禁止どころか何の規制もなく乱開発が進められ、その後の都市計画も困難になったのはご存じのとおりである。その後土地利用規制が行われたが、未だに有名無実である。

では現在どんな規制が投資の機会を奪っているのだろうか。これという議論に出会ったことはない。まあ百歩譲って賭博と武器輸出くらいだが、そこまで落ちぶれるのかという感想しか持てない。

問題はそんなところにはない。貯蓄が投資を上回っている状態では有効需要の水準が上がらず、投資に対する期待がしぼむ。ますます貯蓄が投資を上回っていく(投資が貯蓄を下回っていく)という状態に陥る。悪循環に陥っているのが、この三十数年の日本経済である。ケインズの言う長期期待の崩壊だ。

これは全て政府・中央銀行の役割から 貯蓄・投資バランス を外してしまったからなのだ。つまり企業家計の余剰資金を吸収して政府が投資を行うということを否定したのである。

政府・家計・企業の三部門でみたとき、家計・企業が資金を余らせ、政府が資金不足に陥っているが、三部門計では資金が余っているのに、余っているのに「さらに政府も資金を余らせよ」と主張してきたからである。