本ブログ 総目次へ戻る

このカテゴリの目次へ戻る

企業“栄えて”国滅ぶ いつからそうなったか?

過去の国民経済計算を引っ張り出してみよう。以下は「1998年度国民経済計算 (1990基準・68SNA)」をもとにしている。

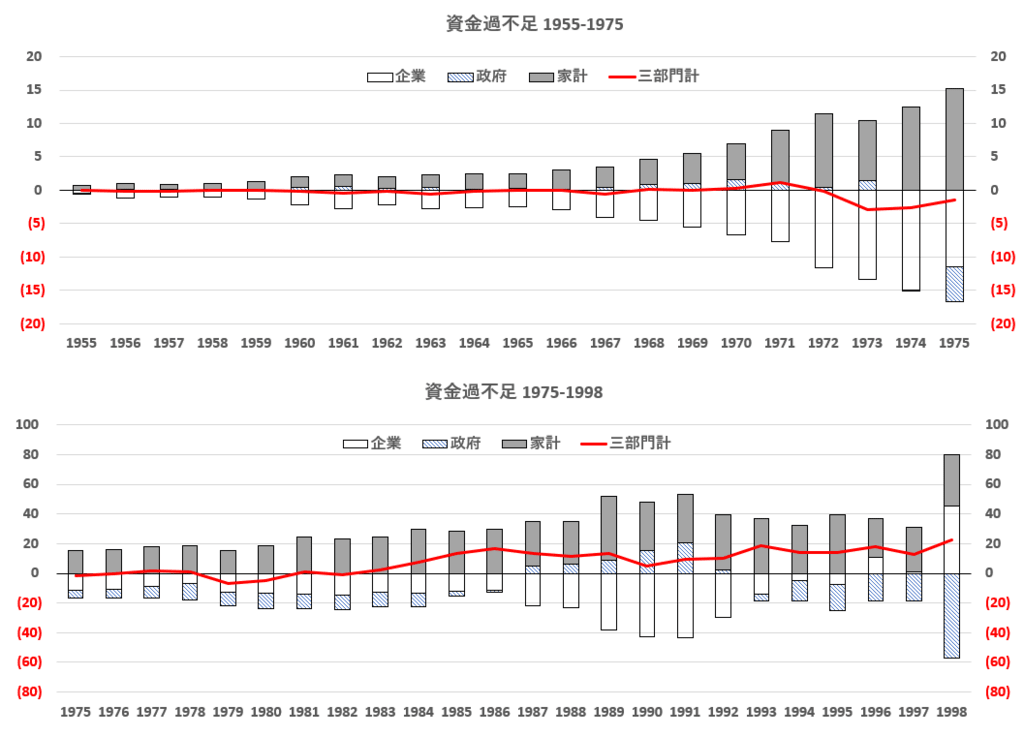

下図は1955年から1998年までの主要三部門の金融取引である。桁数が違うので二枚に分けてある。単位は兆円だ。

資金過不足を示しているから、資金過剰部門と資金不足部門がある。バブル崩壊までは家計は資金過剰(貯蓄)部門であり、企業は資金不足(投資)部門だった。

1982年までは赤線の三部門計がゼロないしはマイナスになっている。企業は家計の貯蓄を吸収してなお足りないくらい資金を吸収していた。家計の貯蓄(これは前回の資産ベースではなく金融ベースつまり貨幣)を借り上げて投資を行ってなお足りないくらい投資を行っていたのである。1994~5年までは企業は資金不足で家計の資金過剰を、全額ではないにしても、吸収していたことが分かる。

詳しく見ていくと、1971年ニクソンショック(ドル危機、円変動相場制へ)、1974年オイルショックを経て企業の資金吸収力は減少し(設備投資意欲の減退)「財政出動」が続き政府の赤字が常態化するようになる。それが斜線の政府の資金不足に表れている。1983年から資金過剰状態が始まり、その後も資金需要は低調であり、政府も余剰資金を吸収するに至っていない。これも赤線の浮き沈みで分かる。

次は1994年から2021年の資金過不足だが、2000年、2008年、2011年の資金不足を除いて資金余剰が続いている。資金不足の原因は何か?2008年はリーマン危機、2011年は震災の影響だ。2000年に何が起きたのか。行き過ぎた不良債権処理という人災である。

赤線は余剰資金の存在を示している。余剰資金の発生は恒常化している。

余剰資金=借り手のない貯蓄はなぜ問題なのか??

古典派・現代正統派は借り手のない貯蓄はないという前提に立つ。だから投資が活発にならず余剰資金が発生するのは規制のせいだ、と主張している。具体的にどういう規制が投資を阻んでいるかというとはっきりしないのだが。

本ブログでは豊かな社会ほど新たな投資機会を見つけるのは難しいという立場に立つ。このような余剰資金の発生は資本主義の発達には付き物だ、と考える。

第3章 有効需要の原理 (豊かさの中の貧困というパラドクス)

第7章 貯蓄と投資の意味―続論 (人々は使われなかった貯蓄の分だけ貧しくなる)

第16章 資本の性質に関するくさぐさの考察 (自由放任では完全雇用を達成できない 資本主義の非営利化という課題)

実物ベースでみる企業の変容

企業部門の資金過不足と固定資本形成を示す。バブル崩壊までは借入は固定資本形成に回されていた(土地を含む)。

途中で基準が変わっているので貯蓄投資差額が純貸出/純借入と名称が変わっているがほぼ同じと考えて差し支えない。

バブルが崩壊した1991年までは、概ね貯蓄と投資はバランスしていた。それが不良債権処理の強行によって貯蓄投資差額がプラスとなった。プラスとなったということは投資に使われずに資金が退蔵されたということだ。

- 企業の目的は利潤の最大化である。そのためには投資が必要であり投資の最終目的は消費需要である。

- 経済の成長期には、企業は投資を活発に行い、その原資は家計の貯蓄であった。家計の貯蓄が企業によって借り入れられ投資に回され雇用を生み富の産出が拡大したのである。

- ゆたかな社会となってこの原理は通用しなくなった。

- 有効需要が拡大しない社会では、企業の利潤は再投資されなくなってきたのだ。

- 貯蓄投資バランスをかえりみない金融財政政策が採り続けられるとますます有効需要は縮小する。

こういう事態:余剰資金の発生が常態化しているときに、真逆の政策が採り続けられた。規制緩和、新自由主義、民営化、競争原理等 のイデオロギーが主流を占め自己責任がもてはやされた。

- 企業減税

- 所得税最高税率の引き下げ

- 消費増税

- 民営化による公共性の放棄

- これは持てる者への減税、持たざる者への増税となって著しく消費性下げる。歴代自民党+政権が如何に持てる者の顔しか見ていなかったか、いずれ書くつもり。

- 社会保障基金・地方政府・中央政府の黒字化(前二者は達成済み)

「財政出動」は一時的・緊急避難であり、いかなる時にも政府の財政は赤字であってはならないと考えている限りこの事態から抜け出す途はない。家計部門・企業部門が資金を余らせている限り(だから限りなくゼロに近い低金利が続く限り)、支出のための資金調達は税であろうと社会保険料であろうと公債であろうと関係はない。いずれも一国全体での巨額の余剰資金を吸収する手段としては同じである。

企業も政府も金融資産を貯めこむ(あるいは金融負債を削減する)という施策を採り続けてきた。それが「豊か」になる唯一の途と考えたのかもしれないが、結果として成長の機会を潰し、今よりも豊かになる道を閉ざしてきた。企業経営者にとっては、より高額の役員報酬を取り逃がしてきたのだ。

貯蓄投資バランスに気を付けながら一般政府が余剰資金を吸収していくしか成長の途はないのだ。

この点で少し希望が持てるのは2022年度版経済財政白書である。

- 名目GDPの拡大がPB対GDP比の改善に大きく寄与

- 長引くデフレの下で形成された低い期待成長率を背景に、国内への投資が慎重化

- 経済あっての財政。経済を立て直し、財政健全化に取り組むことが重要

と、ほぼ違和感のない基調となっている。改革なくして成長なし などという妄言を吐いていない。ただし再分配の強化⇒成長というデータは載せているが、そういう提言にはなっていない。

やはり大きく変えるには政権交代しかないのだろうが、野党は2022年度版経済財政白書を読み込んでいるのか、自信が持てない。現政権に反対の立場をとる人々も「国民負担率:五公五民論」などを唱えているのを見ていると、はなはだ心もとない。

まもなく23年版が出るが、基調を維持するのかどうか注目である。

以下も参考に

4-01:国民経済計算と法人企業統計による企業分析

5-01:政府とは何か?その役割は何か?

余計なことだが・・・

「井手:先述したように、岸田さんの政策は僕たちと近いです。ただ、依然成長にこだわり「成長と分配の好循環」に言及しているのは、民主党政権の時と代わり映えしません。「新しい日本型資本主義」と言う以上、成長なき時代を念頭においた政策モデルを考える責任があります。10年間増税しないというのは、アメリカやイギリスと比べて無責任な気がしますね。」

(安心して働ける社会をどうつくるか ベーシックサービスという革命/神津里季生・井手英策対談:成長を前提にしない社会ビジョン、労組のあり方、岸田政権、野党……語り尽くす 吉田貴文 論座編集部)

このような言説を目にすると絶望を禁じ得ない。

”依然成長にこだわり「成長と分配の好循環」に言及しているのは、民主党政権の時と代わり映えしません。”

「依然成長にこだわ」ることの

何が問題なんだろう!!