Green Growth CPAs Inc.のレポート「Crypto and the Law: SEC, CFTC, and State Jurisdictions Explained」を抜粋、仮訳する。

このレポートはローファームやロースクールでないことから必ずも読者向け補足説明は十分でない。筆者の判断で注書き等補足した。

なお、商品先物取引委員会(CFTC)のデジタル資産規制に関する説明は筆者ブログを参照されたい。

米国における規制監督機関や大統領府等の具体的動きの中で暗号資産関係の出来事(事件、米国規制等)については、SBI金融経済研究所の解説を参照されたい。

(1)証券取引委員会(SEC)および米国の証券規制法

暗号資産は、従来の資産カテゴリに正確かつ明確に適合しない独自の資産である。それらを規制するために、SECは既存の法的枠組みを利用している。このアプローチの中心は ハウエイテスト(Howey Test) (注1)、 1946年の連邦最高裁判所の訴訟判決 (注2) (注3)から派生した基準で、証券の販売を他の取引と区別するために使用された法理である。

資産が一般的な企業へ“の投資である場合, 他の人の努力から得られる利益を合理的に期待する”それは証券と見なされ、証券取引委員会(SEC)の管轄下にあり、連邦証券規制法に準拠する必要がある。

このため、SECの法規制のスタンスは、暗号通貨の性質によって異なる。たとえば、ビットコイン、エーテル、ライトコインは証券ではなく商品と見なされるが、イニシャル・コイン・オファリング(ICO)で販売されたトークンなどの他の商品では, ハウエイテストの基準を満たしている場合、証券と見なされる場合がある。

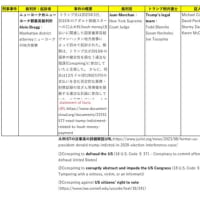

SECは、規制監督機関として暗号資産業界の証券法の遵守を確保するうえで断定的である。これにより、提供物を証券として登録できなかった暗号資産作成者およびプラットフォームに対して、多数の訴訟(2023年には23件)が提起された。これらの訴訟は、暗号業界の他のプレーヤーへの警告として機能し、将来の執行措置の先例を設定するものである。

(2) 商品先物取引委員会の暗号資産の監視

商品先物取引委員会(CFTC)は、 米国の商品デリバティブ市場の監督を担当する主要な規制当局である。CFTCは、“商品”を含む州間取引、および先物、スワップ、特定のタイプのオプションを含む商品デリバティブ市場に対する独占的な規制当局に幅広い管轄権を持っている。

CEAの下では、CFTCは、誰がデリバティブを取引できるか、どこでどのように取引が行われるか、およびそれらが実施される条件を規制する権限を持っている。CFTCは、市場仲介業者を登録および規制する自主規制組織である“National Futures Association(NFA)とも連携して機能している。

米国の抜本的な金融制度改革法である「2010年ドッド・フランク・ウォール街改革および消費者保護に関する法律(Dodd-Frank Wall Street Reform and Consumer Protection Act)」(注4)は、「1936年商品取引所法Commodity Exchange Act (CEA)」を改正し、CEAはスワップおよびオプションの店頭(OTC)市場を規制するCFTCの権限を拡大した。これらの規制は、デジタル資産を含むOTCデリバティブ取引にも同様に適用される。ただし、適格な契約参加者(ECP)のみが暗号通貨でスワップを取引できる。

CFTCの管轄は、取引所市場を超えて小売商品市場を含むように拡大している。レバレッジド、マージン、またはファイナンスされた商品取引に従事する非ECPを含む小売商品取引は、CEAの特定の規定の対象となる。ただし、28日以内に商品が実際に配達される、または商品を配達する強制可能な義務を生み出す特定の契約は、ほとんどのCFTC規制から免除される。

デジタル資産と暗号通貨は、CEAでは“商品”として明示的に定義されていないが、 CFTCは、ビットコインと他の仮想通貨が商品であり、その執行権限に該当するという2015年の和解命令で表明した。この立場は2018年の地方裁判所の決定によって支持された。CFTCは、デジタル資産のスポット市場に対する規制当局を引き続き主張し、現金デジタル資産商品市場の規制フレームワークを開発する立法当局の擁護者と述べている。

(3)暗号資産の連邦金融監督機関の評価

連邦準備制度(FRB)、連邦預金保険公社(FDIC)、財務省・通貨監督庁(OCC)などの金融監督規制当局も、暗号資産によってもたらされるリスクに対処する必要性を認識している。2023年1月3日に発表された共同声明とガイダンスで、これらの規制当局は、暗号資産業界から銀行部門への各種リスクの伝染を防ぐことの重要性を強調した。

これらの規制当局が提供するガイダンスでは、銀行組織が適切なリスク管理を実証し、暗号資産関連の活動に従事する前に事前に通知する必要がある。規制当局は、銀行がこれらの活動に安全かつ健全に参加する能力を評価する。この共同声明は、以前の規制ガイダンスに基づいており、一般に暗号セクター、その参加者、および暗号企業に関連するリスクに関する懸念を反映している。

これら連邦の健全性規制当局によって提供されたガイダンスは、暗号関連の活動を規制の範囲外に留めることを好むことを示している。このアプローチは、安全性と健全性に対する認識されたリスクが銀行システムに入るのを防ぐことを目的としているが、このスタンスは、シャドウ暗号バンキングシステムをさらに発展させる可能性がある。

2023年1月の共同声明は、規制された金融機関と暗号セクターの間の関係に負担をかける可能性がある。暗号業界に関連する認識されたリスクは、銀行’暗号パートナーおよび顧客のリスクを軽減し、フィンテック・バンキングモデルを採用している従来の銀行に影響を与える可能性がある。

さらに、暗号関連の活動を連邦規制の境界の外に押し出すことにより、前記共同声明は州の規制当局が暗号規制をリードするための扉を開いた。ワイオミング州やニューヨーク州(注5)、カリフォルニア州 (注6)等は、管轄区域内で活動する暗号企業向けの包括的な法規制フレームワークをすでに開発している。

*2023年1月の共同声明の主な要点

①銀行等のバランスシートのリスクの制限:規制当局は、オープンでパブリックな分散型ネットワーク上で暗号資産を保有または発行することは、安全で健全な銀行業務の慣行に矛盾すると主張しています。 この立場は、そのようなネットワーク上で転送される暗号資産にも拡大し、従来の資産のトークン化された表現を含む可能性があります。

②システミックリスクと伝染リスク: 規制当局は、規制された金融システム内の伝染リスクを軽減することの重要性を強調しています。 彼らは、仮想通貨セクターのリスクが銀行システムに移されるべきではないと警告している。

③安全性と健全性における集中リスク:暗号資産に関わる企業へのサービス提供に重点を置いている銀行組織は、安全性と健全性に関する重大な懸念に直面しています。 規制監督当局は、暗号資産セクターへのエクスポージャーが集中するビジネスモデルに懸念を表明している。

④市場リスク:共同声明では、暗号通貨セクターに関連する個人投資家、機関投資家、顧客、取引相手に対するリスクを強調している。 これらのリスクは伝統的に市場規制当局の範囲内にあったが、現在では健全性にかかる規制当局にも関連するものとして認識されている。

⑤分散型金融のリスク:規制当局は、集中型暗号資産取引所に代わるリスクの低い代替手段と見なされていることが多い分散型金融について懸念を表明している。 分散型金融において単一の第三者に依存していないからといって、これらの活動に関連するリスクが排除されるわけではない。

(4) State Regulations

(5) Congressional Initiatives

の仮訳は略す。

************************************************************

(注1) DMM Bitcoin「暗号資産(仮想通貨)が証券に該当するかを判断するハウェイテストとは」から引用する。(リンクは筆者が行った)なお、法律的な解説としてはFind Law の“What Is the Howey Test?”を参照されたい。

「ハウェイテスト(Howey Test)」は、特定の取引が「投資契約」という有価証券取引の定義の一つに該当するかどうかを判定するアメリカにおけるテストの一つである。また、金融資産が有価証券に該当するかを判断する規定の一つにもなっている。

ハウェイテストは、ある取引がアメリカの「1933年証券法(Securities Act of 1933)(15 U.S. Code Chapter 2A - SECURITIES AND TRUST INDENTURES)」および「1934年証券取引所法(Securities Exchange Act of 1934)(15 U.S. Code Chapter 2B - SECURITIES EXCHANGES)」に基づく開示・登録義務のある証券とみなされるかどうかを判断するためのアメリカ連邦最高裁判所の判例法理に基づいた判定テストである。

ハウェイテストでは、特定の取引が「他人の努力から得られる利益を合理的に期待して、共通の事業に資金を投資する」場合、それは投資契約とみなし、有価証券取引であると判定される。

アメリカでは、金融資産が有価証券に該当する場合は、SECの規制の対象になる。

(注2) ハウイーテストは、1946年に連邦最高裁判所に達したSEC対W.J.ハウイー社(W.J. Howey Co.)( 328 U.S. 293 (1946))の判決に基づいている。ハウイー社は柑橘類の果樹園の区画をフロリダの購入者に売却し、購入者はその土地をハウイーにリースバック(注3)することになった。 会社のスタッフが果樹園の手入れをし、所有者に代わって果物を販売していた。 両当事者は収益を共有した。 ほとんどの購入者は農業の経験がなく、自分で土地の手入れをする必要もなかった。

ハウイー氏はリースバック取引の登録を怠っていたため、米国証券取引委員会(SEC)が介入した。 裁判所の最終判決は、リースバック契約が投資契約として適格であると判断した。

最高裁判所の見解では、「証券法の目的における投資契約とは、個人が自分の資金を一般の事業に投資し、その努力のみから利益を期待させる契約、取引、またはスキームを意味する」と述べられている。

この裁判所の判決ステートメントでは、現在 ハウイーテストとして使用されている 4 つの基準を明らかとした。

①お金の投資であること

②一般的な企業であること

③利益を期待できること

④他人の努力から得られるものであること

(Investopedia 解説「Howey Test Definition: What It Means and Implications for Cryptocurrency」から抜粋、仮訳)

(注3) リースバック( Leaseback)とは、セール・アンド・リースバック( sale-and-leaseback)とも呼ばれ、現在所有している物品(主に固定資産など)に相当するものを他に売って、そこからリースするという金融取引をいう。こうした取引の対象になるものは不動産などの固定資産や、飛行機や列車などの資本財などである。

リースバックを行なう際の当事者の理由は、これにより金融上、会計上、税務上の利点があるからである。大きな利点は二つあり、「まとまった現金を得ることが出来ること」、「維持管理などの手間を省くことが出来る」ことである。(Wikipediaから抜粋 )

(注4) 筆者ブログの(注1)にこれまでの筆者の「Dodd Frank Wall Street Reform and Consumer Protection Act:ウォール街改革および消費者保護に関する法律」に関するブログを引用している。

(注5) ニューヨーク州 ワイオミング州の暗号資産の法規制については「海外(米国)のステーブルコインのユースケース及び関連規制分析に関する調査 報告書」参照。

(注6) カルフォルニア州については、金融庁「海外(米国)のステーブルコインのユースケース及び関連規制分析に関する調査 報告書」参照。

****************************************************************:

Copyright © 2006-2024 芦田勝(Masaru Ashida).All Rights Reserved.

You may reproduce materials available at this site for your own personal use and for non-commercial distribution.

※コメント投稿者のブログIDはブログ作成者のみに通知されます