こんにちは。

<気になる材料>

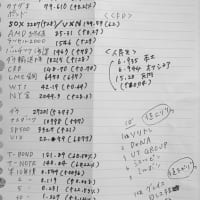

- 4/27(水) WORLD MARKETZ 近藤駿介さん。

…ブレイナードで”微かな期待”が絶たれたことによる大幅調整だった米マーケット。(ハトのブレイナードが”中立金利”を出してきたことで、過去20年間の世界中のマーケットの支えであった『困ったときは、FRB(中央銀行)が助けてくれるよね』が通用しなくなったんだ、とマーケットは悟った。ブラックアウトで)

→「リーマンショック(2008年)後のマーケット」の終焉を迎えた。歴史的な動き。

…マーケットは”0.25%利上げ”は認識しているも、「Fedはマーケットのことを考えてくれている」と思っていた。

→なのに、”中立金利”を出してきたFRB(も、中立金利を出してくること自体はまだハト的)。

→FRBの全力利上げにより、2%までターゲットに入ってしまった今。

→「これは、パウエルの言っていた”安定的な利上げ”ではないじゃないか」とマーケット。

→∴「0.5%利上げ×3回」=4%(中立金利2.5%+利上げ分1.5%で)

→マーケットは4%⇑を織り込み始めた。

…本来、中央銀行の役目は「物価の安定・雇用の安定」。2008年以降の仕事(金利や株価を支える)は、本来の仕事ではない。

→金利をゼロ近辺に誘導してしまったが故に、「ゼロよりはマシ」とマーケットはリスク資産に手を拡大した。

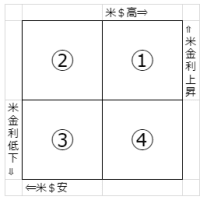

→これから、中立金利は2%へ(FF金利(政策金利)2.5~4%になると見られる)。

→米企業の配当利回りは4%くらい。

→∴株の幻想が剥げてしまうことに。

→∴「SP500が下がったら押し目」の時代は終わった(ナスダックには言及ナシ)。

→∴”企業の期待利回り”よりも”米10年債利回り”の方が良くなってくれば、投資家は価格リスクが低い方を取り「株よりも国債の方が安心安全」と思うはず。

→∴今年、必ずマーケットの”リスク変化”が起きる。「今年の夏ごろの話になる」と(コレが、今のあり得ない動き・強気になれない理由)(三井住友:宇野さんも同意見)。

-

-

-

-

-

-

- 7月くらいまでに2%に行ってもおかしくない(近藤さん)

- 早ければ夏(7月くらい)、遅くとも初秋までには135円をつける(宇野さん)

- Fedウォッチが牛歩すぎる今(”0.25%ずつ利上げ”が95%)。→こんなのんびりでは、中間選挙までにインフレ退治は間に合わない(近藤さん・宇野さん)

-

-

-

-

-

※民主エリザベス・ウォーレン(怒)「このままインフレ放置していると勝てない」

…米国債で利益を得られるようになったとしても、米マーケット資金・資産運用金は減らないと見られている(今はトレンドとして株には乗りにくいが)。

→「債券6:株4」的逆転が起こる可能性(株を減らす動き)。年金資金までコレをやりだすかもしれない。

→∴アセットアロケーションの崩壊が、7月に起こる(7-9月(3Q)のアロケーションを組む時にソレは起こる)。∴今年7月は要厳戒。

よろしくお願いいたします。

※コメント投稿者のブログIDはブログ作成者のみに通知されます